Bloomberg — El endurecimiento de las normas de Covid-19 y la prolongación de los confinamientos hacen que esta vez, al estilo de 2020, la recuperación económica en forma de V sea una tenue posibilidad en China.

Es posible que la caída de la producción no sea tan profunda como la de hace dos años, cuando la mayor parte del país estuvo sometido a algún tipo de restricción desde finales de enero hasta gran parte de febrero tras el brote de Wuhan. En la actualidad, las zonas que representan sólo un 30% del producto interior bruto están bajo confinamiento total o parcial, según las estimaciones de Nomura Holdings Inc. (NMR)

Sin embargo, esta vez, dada la capacidad de la variante ómicron altamente infecciosa para eludir los estrictos controles, existe un mayor riesgo de que las ciudades se cierren y vuelvan a abrirse repetidamente durante varios meses. El principal centro de operaciones, Shanghái, sigue confinado luego de cinco semanas y, aunque los casos están disminuyendo, Pekín y otras ciudades están reforzando las restricciones para frenar sus propios brotes.

El resultado es que las empresas tendrán que vivir con la amenaza siempre presente de interrupción del tipo que ha detenido la producción en empresas como Tesla Inc. (TSLA) y ha hecho tambalearse los suministros en Sony Group Corp. (SONY) La confianza de los consumidores y el gasto probablemente seguirán siendo débiles, lo que aleja el objetivo de crecimiento del PIB del gobierno, de alrededor del 5,5% para este año.

“La principal preocupación es que, dada la alta transmisibilidad del ómicron, la contención y los cierres podrían durar más que en 2020″, dijo Wei Yao, jefe de investigación para Asia Pacífico y economista jefe de Societe Generale SA (GLE). “El choque de confianza podría ser más considerable porque las dificultades para extinguir los brotes hacen casi imposible que las empresas y los hogares prevean el fin de las interrupciones recurrentes”.

A diferencia de 2020, la economía también debe manejar la crisis de Covid-19 sin uno de sus principales motores de crecimiento: el sector inmobiliario. La venta de viviendas está cayendo, la inversión inmobiliaria se desploma y los promotores inmobiliarios están sometidos a fuertes tensiones financieras después de que Pekín endureciera el año pasado las normas para frenar los precios desbocados y controlar la deuda.

Otra diferencia con respecto a hace dos años es el entorno mundial. Los bancos centrales de todo el mundo están subiendo las tasas de interés para frenar el aumento de la inflación, los precios de la energía se están disparando debido a la guerra de Rusia con Ucrania, y la demanda mundial de las exportaciones de China (un motor clave del repunte de la economía en 2020) se está desacelerando.

“Hay menos espacio para la flexibilización de las políticas que en 2020″, dijo Louis Kuijs, economista jefe para Asia-Pacífico de S&P Global Ratings. “La deuda y el apalancamiento son materialmente más altos ahora que a principios de 2020, lo que limita la capacidad de utilizar la política fiscal y el crédito para apoyar el crecimiento. En el aspecto monetario, el aumento de las tasas de interés en Estados Unidos también dificulta la flexibilización de la política monetaria.”

A continuación, analizamos en profundidad las diferencias entre el impacto económico de los actuales bloqueos y el de hace dos años, así como sus posibles implicaciones.

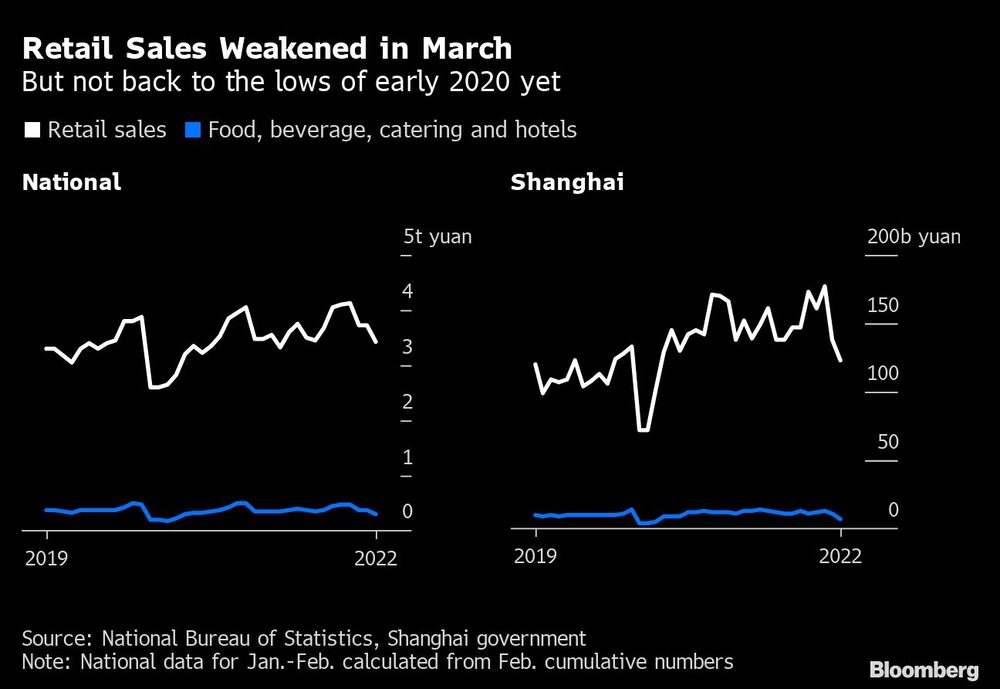

Ventas al por menor

Las ventas minoristas nunca se han recuperado de la pandemia, con tasas de crecimiento muy por debajo de la expansión del 8% o más vista en 2019 y antes. Las ventas cayeron en marzo en todo el país incluso antes de que Shanghái estuviera totalmente confinada, y con la ampliación de las restricciones en todo el país desde entonces, se espera que el consumo caiga también en abril.

Solo en Shanghái, las ventas se desplomaron un 19% en marzo y el consumo en restaurantes y hoteles se redujo casi un 40% respecto al año anterior.

Datos de movilidad

El número de personas que viajan en el metro en 11 de los mayores sistemas de metro de China ha vuelto a caer al nivel visto en 2020, ya que el confinamiento de Shanghái y Zhengzhou y los brotes en otras ciudades obligaron a la gente a quedarse en casa.

Una media de 29 millones de personas tomaron el metro cada día durante la semana pasada en esas 11 ciudades, un 43% menos que un año antes. Incluso sin Shanghái, el descenso del número de pasajeros fue del 14%, y los brotes en otras zonas siguen afectando al número de pasajeros. Pekín ha cerrado hasta ahora más de 70 estaciones de metro para evitar que las infecciones se desborden.

Caída del sector manufacturero

El índice oficial de gestores de compras del sector manufacturero, un indicador adelantado de la producción de las fábricas, cayó a 47,4 en abril, cuando Shanghái estaba bloqueada. En febrero de 2020, el índice cayó a 35,7, lo que indica una mayor contracción de la producción entonces.

Para minimizar las pérdidas de producción, los gobiernos locales han permitido que algunas empresas continúen operando en los llamados sistemas de circuito cerrado, en los que los empleados se mantienen en las instalaciones de la fábrica y se someten a pruebas regulares de Covid-19 para evitar brotes.

“Las producciones no están completamente cerradas y los puertos siguen funcionando parcialmente incluso en ciudades bajo bloqueo como Shanghái y Shenzhen con gestión de ‘bucle cerrado’”, dijo Liu Peiqian, economista de China en NatWest Group Plc. (NWG) “Las exportaciones también crecieron, aunque a un ritmo muy bajo en comparación con sus pares regionales”.

Sin embargo, mientras el gobierno trata de recuperar la producción, muchas empresas extranjeras dicen que aún no pueden reanudar sus operaciones. Las restricciones a la circulación de personas y los requisitos de control en los puestos fronterizos han provocado la escasez de camiones, lo que dificulta a las empresas el transporte de sus mercancías a través de las provincias o a los puertos.

Pesadilla logística

Los PMI muestran que las interrupciones en las cadenas de suministro son casi tan graves como en 2020. Los proveedores están experimentando los mayores retrasos en más de dos años en la entrega de materias primas a sus clientes de fábrica. Los datos satelitales también muestran que la actividad portuaria está por debajo de los niveles vistos a principios de 2020.

Las interrupciones en la producción de las fábricas y en la logística provocaron una brusca desaceleración del crecimiento de las exportaciones y aumentaron las tensiones en las cadenas de suministro mundiales.

El crecimiento de las exportaciones se redujo en abril a su ritmo más débil desde junio de 2020, mientras que las importaciones se contrajeron por segundo mes. Hace dos años, las exportaciones sufrieron la mayor contracción registrada cuando el brote de coronavirus provocó la prolongación de las vacaciones, deprimió la producción de las fábricas y bloqueó el transporte y la circulación en todo el país.

Problemas inmobiliarios

A pesar de que muchas ciudades han relajado las restricciones a la compra de viviendas y han recortado los tipos hipotecarios este año, las ventas de viviendas han seguido cayendo, frenando la demanda en las industrias relacionadas, desde el acero y el cemento hasta los muebles. Las ventas de equipos de construcción siguieron cayendo en abril, lo que indica que el sector sigue sufriendo.

La recesión ha reducido los ingresos de las administraciones locales por la venta de terrenos, que es una fuente clave de ingresos, lo que limita su capacidad de impulsar el gasto para estimular el crecimiento. Muchas provincias prevén descensos de dos dígitos en los ingresos por venta de terrenos este año, incluidas zonas ricas como Pekín, Shanghái y Zhejiang. En 2020, las autoridades regionales informaron de un aumento del 15,9% en los ingresos.

Una carga adicional para las finanzas locales es el aumento del gasto en las pruebas de detección de virus. Desde las vacaciones del Día del Trabajo en mayo, muchas ciudades han implantado la obligatoriedad de realizar pruebas periódicas de ácido nucleico para que los residentes puedan acceder al transporte público y a los locales. Si esta estrategia se extendiera a toda China continental, costaría entre el 0,9% y el 2,3% del PIB del país, según una estimación de Nomura.

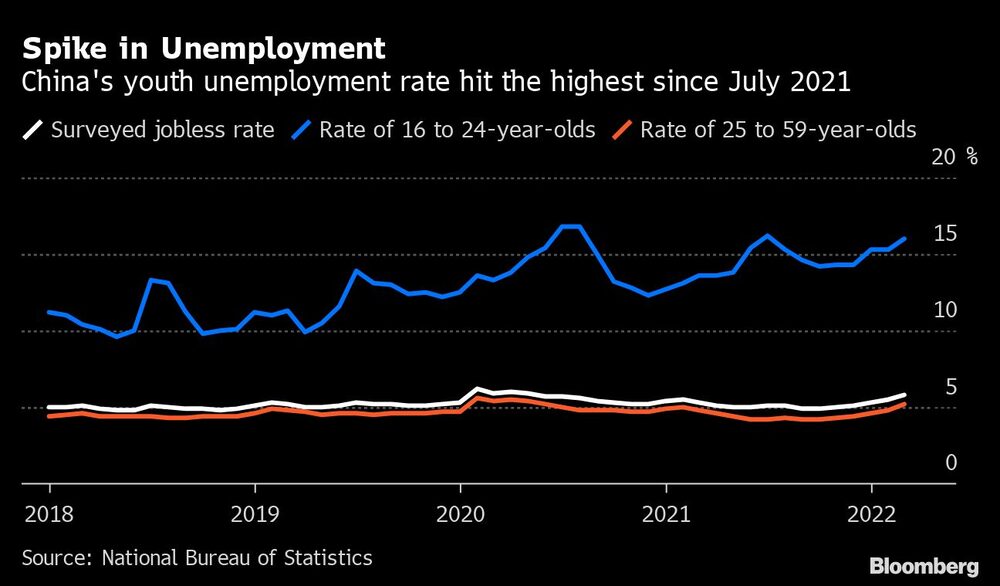

Pérdidas de empleo

La tasa de paro encuestada subió al 5,8% en marzo en medio de los cierres, la más alta desde mayo de 2020, según los últimos datos oficiales. En 2020, la tasa de paro alcanzó un máximo del 6,2%.

Las últimas encuestas del PMI indican una pérdida de puestos de trabajo ligeramente menor ahora que hace dos años, pero aun así, el empleo en los sectores manufacturero y no manufacturero se situó en abril en sus peores niveles desde febrero de 2020.

Al comienzo de este año, la pérdida de puestos de trabajo ya estaba aumentando, especialmente entre las empresas tecnológicas y las empresas de tutoría extraescolar, tras las medidas reguladoras de Pekín en esos sectores. Gigantes tecnológicos como Tencent Holdings (0700) y JD.com Inc. (9618) han aparecido en los titulares de las noticias nacionales con decenas de miles de despidos.

El primer ministro chino, Li Keqiang, celebró este mes una teleconferencia nacional en la que advirtió de una situación laboral “complicada y grave”, un lenguaje que transmitía más preocupación por las perspectivas de empleo ahora que hace dos años.

En la misma reunión, el adjunto de Li, Hu Chunhua, instó a los funcionarios a “seguir de cerca los cambios en la situación laboral, identificar los problemas emergentes de manera oportuna y prevenir y resolver eficazmente los riesgos y peligros ocultos en la relación laboral y otras cuestiones”, un llamamiento que no se hizo en 2020.

Con la asistencia de Davy Zhu, Jane Pong y James Mayger.

Este artículo fue traducido por Andrea González