Bloomberg — Las acciones de EE.UU. tienen espacio para seguir cayendo en 2022 en medio de una elevada inflación y el endurecimiento monetario de la Reserva Federal, según estrategas de Bank of America Corp. (BAC).

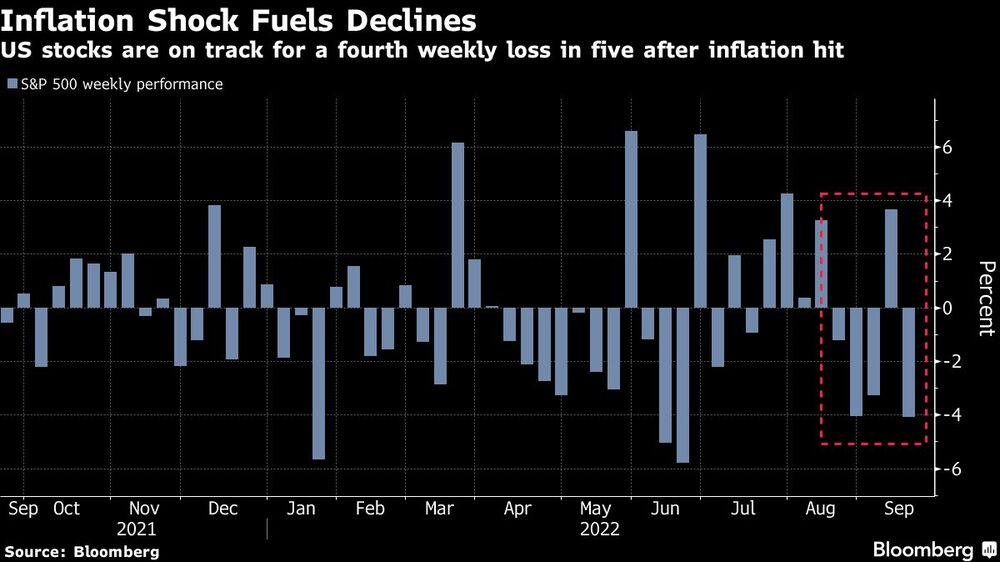

“El shock inflacionario no ha terminado”, dijo el estratega Michael Hartnett en una nota. Si bien Bank of America dijo que la renta variable vio en EE.UU. la mayor cantidad de entradas de dinero en más de un mes en la semana hasta el 14 de septiembre, los mercados bursátiles han mostrado fuertes caídas desde el martes, luego del IPC de EE.UU., que mostró cifras más altas que lo esperado.

En análisis de Hartnett sobre mercados bajistas del pasado muestra descensos de 37% desde los máximos del S&P 500 después de un promedio de 289 días. Las cifras sugieren que el mercado bajista actual, que el índice confirmó en junio, terminará en octubre a los 3.020 puntos, un 23% debajo de los niveles actuales, dijo Hartnett.

El analista no es el único con previsiones sombrías. Sharon Bell, de Goldman Sachs Group Inc. (GS), advirtió esta semana contra comprar las caídas, diciendo que las recientes altas no eran decisivas ni sostenibles.

Sus homólogos de Societe Generale SA y Sanford C. Bernstein también afirmaron que las acciones estadounidenses se enfrentan a nuevos mínimos antes del final de un mercado bajista que ya ha borrado más de US$7,8 billones del valor de las empresas del S&P 500.

Marko Kolanovic, de JPMorgan Chase & Co. (JPM), un incondicional de la renta variable, está en el otro extremo del espectro. Dijo el lunes que la economía mundial aún podría evitar una dura recesión y que las perspectivas para las acciones son positivas hasta finales de año. Ark Investment Management, de Cathie Wood, también compró la caída de las acciones estadounidenses el martes.

La próxima señal para los mercados vendrá de la reunión de política monetaria de la Reserva Federal que se celebrará los días 20 y 21 de septiembre. Los inversores apuestan si el banco central subirá las tasas en tres cuartos de punto porcentual o por un aumento aún mayor. Según Hartnett, ya se ha descontado una subida de entre 75 y 100 puntos básicos.

En Europa, el éxodo continuó mientras el viejo continente se enfrenta a una crisis energética cada vez más grave. Los fondos de acciones regionales tuvieron una 31ª semana consecutiva de salidas, según la nota de Bank of America, que cita datos de EPFR Global. Los fondos de renta variable mundial registraron entradas de US$6.200 millones, encabezadas por US$16.000 millones en fondos cotizados. Los fondos de bonos globales registraron una cuarta semana de reembolsos, con US$2.800 millones, según los datos.

El indicador personalizado de alcistas y bajistas del banco subió a 0,3, pero se mantuvo en territorio bajista. Aunque el pesimismo en el posicionamiento se percibe generalmente como una señal alcista contraria, las acciones verán “sólo repuntes del mercado bajista hasta que la política pivote y los inversores puedan descontar las revisiones al alza de los beneficios”, escribió Hartnett.

Por estilo de negociación, los fondos estadounidenses de pequeña y mediana capitalización, valor, crecimiento y gran capitalización registraron entradas. Entre los sectores, el de consumo y el de energía registraron las mayores entradas, mientras que US$1.800 millones salieron de materiales.

--Con la ayuda de Lisa Pham.

Lea más en Bloomberg.com