A todos los mercados en alza perdurables les hacen falta episodios de positivismo para continuar al alza, y el próximo mes se está perfilando como un desierto de buenas noticias.

Primero, veamos las previsiones en el ámbito de la política monetaria. Las reducciones de las tasas de interés que hace algunos meses parecían inminentes se han retrasado, quizás hasta la mitad del verano.

A pesar de que soy un optimista confeso de la inflación en el mediano plazo, el mercado recién ha asimilado dos informes seguidos del IPC en los que la inflación subyacente mensual superó las expectativas. Es cierto que el excesivo estacionalismo de principios de año ha contribuido probablemente a estas elevadas cifras, pero eso podría afectar también al mes de marzo.

Por lo tanto, hay muy pocos motivos para que Jerome Powell, presidente de la Reserva Federal, fomente las conversaciones en torno a una inminente relajación cuando los responsables políticos se reúnan a fin de marzo, y hay cierto riesgo de que su discurso incite a los operadores a esperar una primera rebaja aún más tardía.

Asimismo, una eventual tercer golpe a la inflación impulsaría la narrativa del mercado en una dirección mucho más agresiva: algunos operadores descartarían totalmente las apuestas a una reducción de las tasas este año, y las amenazas de nuevas alzas se multiplicarían en los círculos financieros.

Luego están las previsiones de beneficios. Evidentemente, las superestrellas de la IA Nvidia Corp. (NVDA) y Microsoft Corp. (MSFT) cuentan con el empuje a su favor, aunque los inversionistas deberán esperar hasta los próximos informes trimestrales, a fines del mes de abril y mayo, para obtener una nueva dosis de su medicina de esperanzas y sueños.

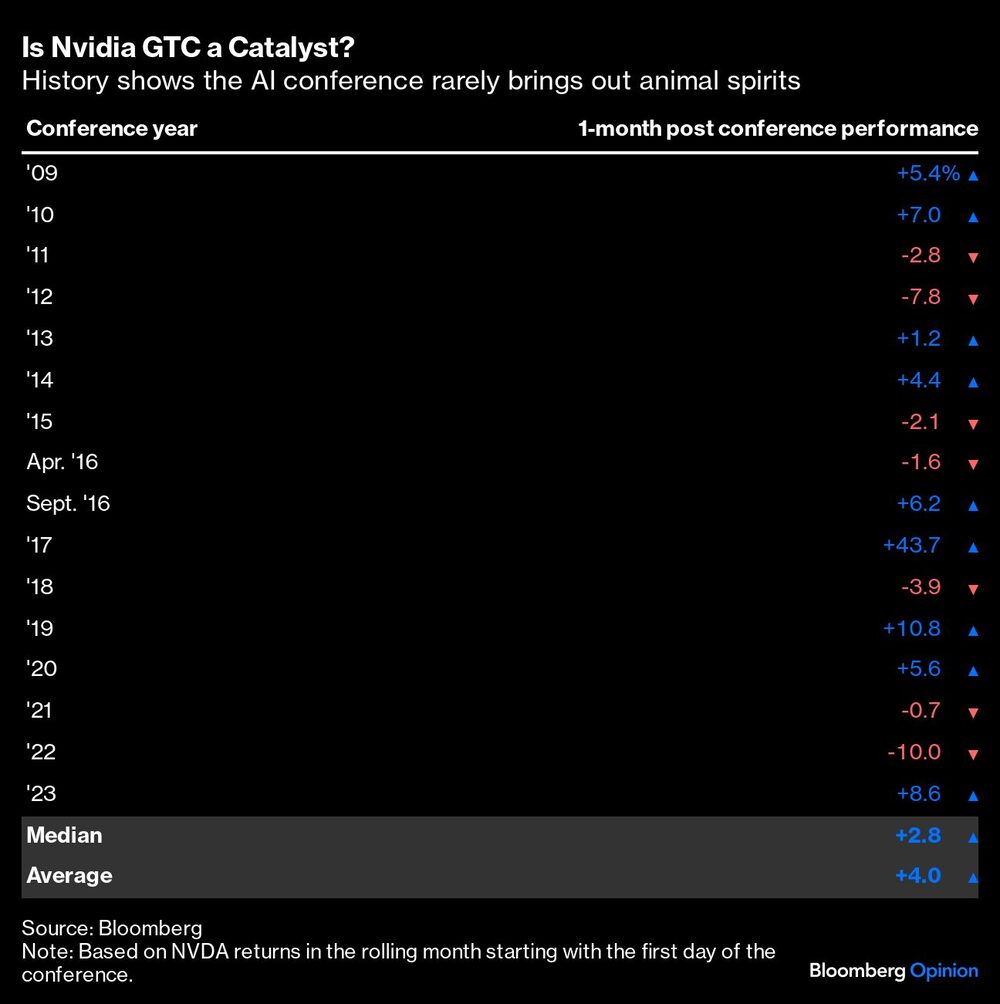

Por supuesto, los inversionistas escucharán al CEO Jensen Huang durante la conferencia anual de IA Nvidia GTC que se inicia este 18 de marzo, sin embargo, la historia ha demostrado que dicho evento no suele ser el catalizador del mercado bursátil en que se ha convertido la guía de beneficios trimestrales.

El rendimiento medio mensual de la acción desde el inicio de la conferencia es de alrededor del 2,8%, lo que en realidad está por debajo de lo normal para una acción que ha compuesto alrededor del 3,3% mensual desde 2009.

¿Y esos optimistas consumidores estadounidenses que han estado subiendo acciones desde Amazon.com Inc. (AMZN) hasta Abercrombie & Fitch Co. (ANF) ? Todavía están ahí fuera, pero parecen estar gastando con un poco menos de entusiasmo.

Un informe del jueves mostró que las ventas minoristas en Estados Unidos se mantuvieron esencialmente estables en febrero después de haber disminuido en enero, según el llamado grupo de control (que excluye servicios de alimentos, concesionarios de automóviles, tiendas de materiales de construcción y gasolineras y, en última instancia, influye en el producto interno bruto)..) La economía de servicios puede resistir algo mejor, pero el consumo en general parece un viento de cola que se desvanecerá durante los próximos meses.

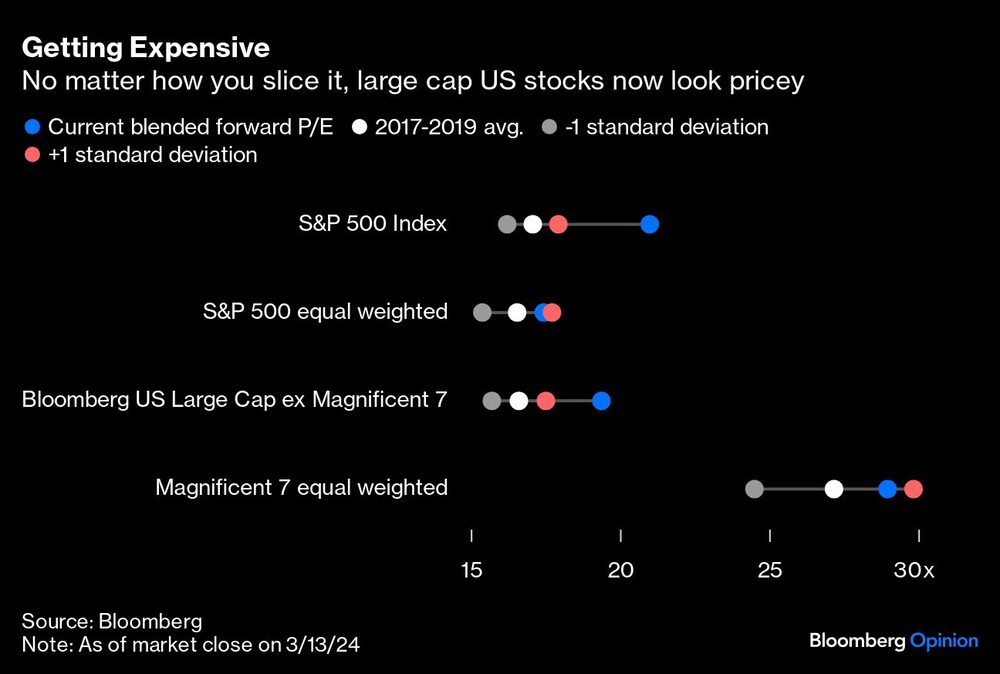

Nada de esto es algo del tipo “liquidar carteras de acciones, comprar letras del tesoro y esconderse en un búnker subterráneo”. Sin embargo, esto se produce en un contexto de múltiplos precio-beneficio elevados sobre los que sólo puedo estar tranquilo durante un tiempo.

Con 21 veces las ganancias futuras, las valoraciones ahora están muy por encima de las normas prepandémicas y se acercan a los niveles que prevalecieron en 2021. Parte de esta deriva del P/E (por sus silgas en inlgés, precio/beneficio) es un reflejo racional de un índice que está más ponderado hacia la tecnología de rápido crecimiento. y acciones de servicios de comunicaciones con bajo apalancamiento financiero y alto rendimiento sobre el capital (como sostuve aquí en enero).

Pero no importa cómo analice los datos hoy en día, ya no puedo negar que las acciones estadounidenses de gran capitalización parecen caras. No es caro al nivel de una burbuja, pero sí rico y necesitado de nueva inspiración.

Si bien el índice subió un 1,1% en marzo, en cierto modo parece que el tan esperado retroceso del mercado ya está aquí. Los bienes de consumo básico (+1,4%) están superando al consumo discrecional (-2,3%); el oro se encuentra entre las materias primas con mejor desempeño; y las acciones de crecimiento de los “Siete Magníficos”, que alguna vez fueron de alto vuelo, se han convertido en Magnífica Nvidia, Desastre Tesla Inc. (TSLA) y otras cinco acciones de desempeño promedio.

En realidad, el contexto actual se parece un poco al de 2018. Entonces, como ahora, el mercado venía de un año espectacular. Las tasas de interés se mantuvieron más altas durante más tiempo de lo que los mercados hubieran esperado o previsto.

Y el notorio cañón incontrolable Donald Trump estaba sembrando volatilidad política en las redes sociales (en aquel entonces, al librar una guerra comercial muy pública con China).

De pico a mínimo, eso nos dio una caída total del mercado del 19,7% hasta diciembre de 2018. No estoy decir que el próximo retroceso será tan malo; Hay muchas razones para seguir siendo optimistas a mediano plazo. Pero los mercados no pueden subir incesantemente para siempre.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.

Lea más en Bloomberg.com