Buenos Aires — Los últimos datos fiscales muestran que el Gobierno argentino no logra bajar el déficit y, en ese contexto, el Ministerio de Economía debe recurrir a la ayuda del Banco Central (BCRA) para pagar las cuentas, dado que el financiamiento de mercado no alcanza y mucho menos el genuino. La forma más tradicional es el envío de adelantos transitorios por parte del BCRA (acumulan $670.000 millones en el año), aunque hay otros mecanismos expansivos: cambios normativos o compra de títulos públicos en el mercado secundario.

¿Cómo funciona esto último? El Banco Central no puede comprar deuda del Tesoro en las licitaciones, pero lo que sí puede hacer es ir al mercado y adquirir bonos en manos de la ANSES o de los bancos, para desatarles las manos y darles liquidez para volcar en las licitaciones.

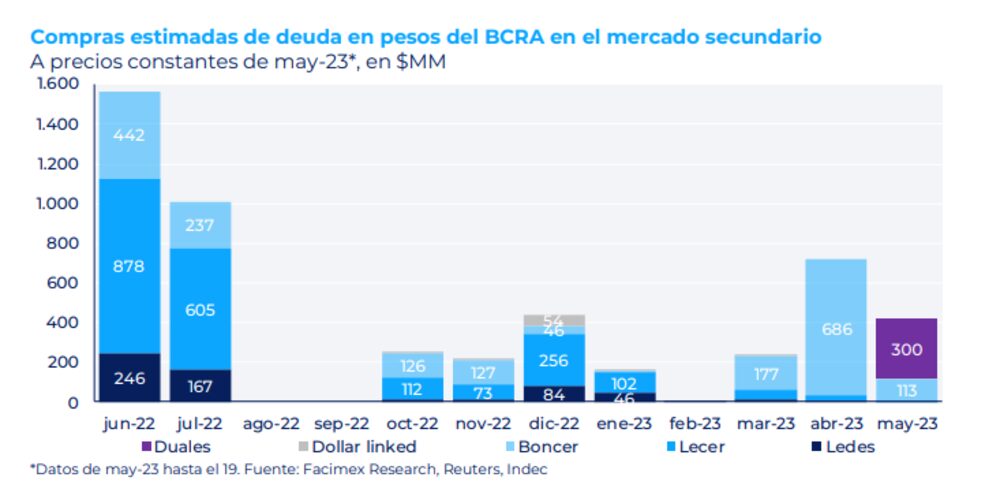

Según estimaciones del bróker Facimex Valores, con datos al viernes 19 de mayo, el BCRA habría comprado deuda en pesos por casi $1,4 billones, cifra que equivale al 29% de la base monetaria de diciembre y 0,8% del PBI de 2023. Además, es una cifra que también supera al financiamiento neto obtenido por el Tesoro en las licitaciones primarias $922.000 millones.

Según detalla Facimex Valores, la intervención habría estado concentrada en los Boncer (64% del total) y, en menor medida, los Duales (22%) y las Lecer (10%). En mayor detalle, los instrumentos que más habría comprado el BCRA también son el T2X3 (60% del total) y el TDL23 (22%). Con todo, las compras de bonos en pesos del BCRA aceleraron en las últimas semanas y avanzan a un mayor ritmo que en el cuarto trimestre de 2022, aunque todavía son claramente inferiores a los niveles de junio-julio del año pasado.

El “Lado B” del financiamiento de los bancos

Si bien el secretario de Finanzas, Eduardo Setti, suele agradecer vía Twitter a los bancos por su apoyo al Tesoro en las licitaciones, lo cierto es que tal apoyo tiene muy poco de genuino.

La normativa del BCRA, por motivos prudenciales, les exige a los bancos que mantengan una porción de los depósitos en efectivo o en cuentas corrientes en el Banco Central. Parte de esa liquidez puede ser colocada en Leliq, que son instrumentos que absorben y seca la plazan de pesos. Pero en los últimos años se liberaron restricciones para poder integrar esos encajes con títulos públicos.

“Desde 2018 se puede integrar una parte de ellos con los (bonos soberanos en pesos denominados) Botes, aunque en raras ocasiones esto representó más del 4% de los depósitos”, reseña un informe de GMA Capital. El documento continúa: “A partir de junio de 2021 se les otorgó a los bancos la posibilidad de que emplearan otros bonos como efectivo mínimo además de los recién mencionados, y en el último año también se flexibilizaron ciertas regulaciones al respecto. De esta forma, los títulos encajables pasaron a representar de 9,5% de los depósitos en abril de 2022 a 15,2% en abril del corriente año”.

A partir de este análisis, GMA Capital destaca dos aspectos

- “El primero es la expansión monetaria que esto representa. En lo que va de 2023 se inyectaron $ 1,1 billones en la economía solo por este motivo. Dinero que antes estaba en efectivo, cuentas corrientes o Leliq en el Banco Central, pero que en definitiva no circulaba en la economía, fue canalizado para financiar el déficit fiscal. Este monto se le suma a la emisión exógena por adelantos transitorios y por recompra de deuda en el mercado secundario”.

- “No hay que dejar de lado el riesgo que representa integrar en exceso títulos públicos como encajes. Si bien es cierto que remunera mayores intereses, ante un potencial evento de estrés de la deuda pública, los bancos no saldrían indemnes”.

Emisión de pesos que nadie quiere

Pero el Banco Central no solo expande vía adelantos transitorios, compra de bonos en el mercado secundario y cambios normativos: el dólar soja también es un forma de inyectar pesos, ya que se compran dólares a un precio mayor al que se los vende. Y para realizar esa compra, el Central debe encender la maquinita.

La problemática es que los pesos que emite el BCRA no generan apetito en la gente, por lo que van a presionar a la inflación y al dólar. Al respecto, la consultora LCG consignó en un informe: “En las últimas semanas se ve una aceleración de la coyuntura que dominó los últimos años. El BCRA sigue emitiendo por financiamiento al Tesoro y endógenamente a través de intereses de pasivos remunerados. Luego, la demanda de pesos no acompaña el crecimiento de la oferta y el resultado es un mayor stock de los pasivos mencionados”.

Un déficit peor al esperado

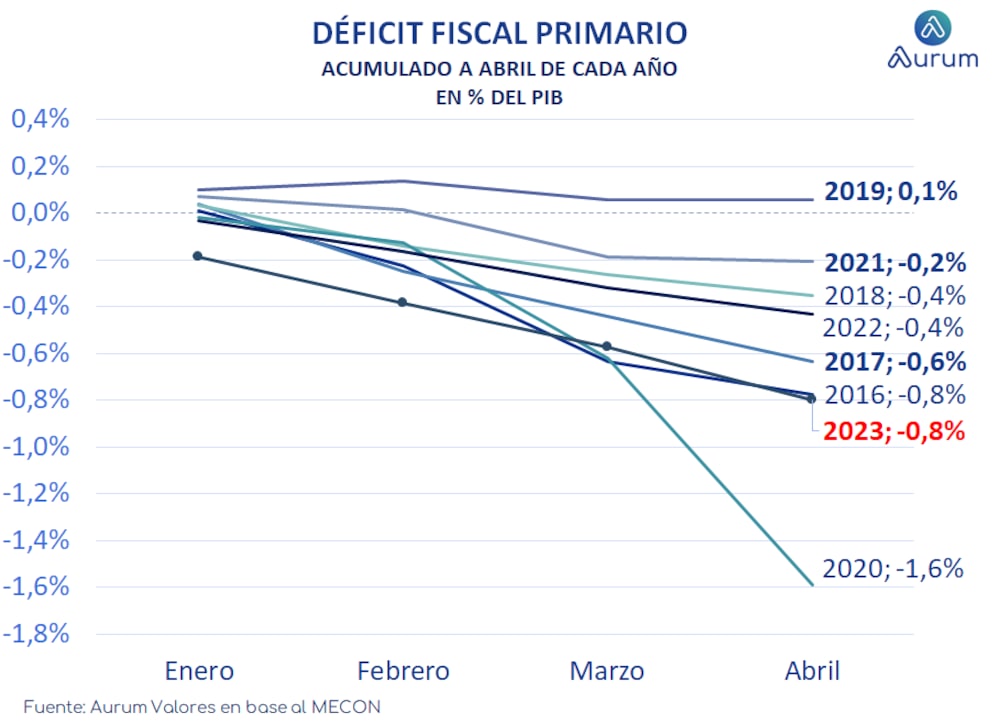

“A diferencia de los años de las últimas tres elecciones (2017/2019/2021) el Tesoro llega a abril con un nivel extraordinario de déficit primario. Es el peor dato desde que Argentina está bajo un programa con el FMI excepto el año de la pandemia”, indicó un informe de Aurum Valores, tras conocerse que el déficit primario del primer cuatrimestre fue de 0,59% del Producto Bruto Interno (PBI).

El nivel actual, sostiene Aurum Valores, “contrasta claramente con el ajuste fiscal de 2019 que, a pesar de ser un año de elecciones presidenciales, había sido significativo (medio punto del PBI entre 2018 y 2019)”. En esta ocasión el desajuste fiscal es importante al pasar de un déficit de 0,4% (2022) al doble (-0,8% este año).