Bloomberg — Han pasado 20 años, al día de hoy, desde que Enron Corp. se declaró en bancarrota, marcando uno de los colapsos financieros más espectaculares de la historia y cimentando para siempre su legado como el ejemplo del fraude corporativo.

La caída del gigante del comercio de energía, provocada por revelaciones de prácticas contables turbias, todavía resuena en el mundo empresarial y político de hoy. Las prácticas engañosas de sus ejecutivos, algunos de los cuales cumplieron condena en la cárcel, ayudaron a impulsar la aprobación de leyes y regulaciones federales diseñadas para mejorar la precisión de los informes financieros. Las fechorías de Enron en materia de energía —se descubrió que sus operadores habían manipulado el mercado de electricidad recientemente desregulado de California, lo que ayudó a desencadenar una crisis que llevó a precios altísimos de la energía y apagones rotativos— finalmente llevando a la caída del gobernador del estado. El nombre Enron todavía se invoca de forma abreviada, como Theranos , Madoff o Lehman, dos décadas después de su ruina pública. Incluso inspiró un espectáculo de Broadway de duración limitada.

“Tenían a los tipos más inteligentes en la sala y luego explotó”, dijo Michael Webber, un profesor de la Universidad de Texas en Austin que se especializa en energía, y agregó que el fracaso de Enron se extendió a través de una serie de instituciones. “Eran una bola de boliche que derribó muchos pinos de bolos”.

Formada en 1985, Enron saltó a la fama a lo largo de la década de 1990 como proveedor de energía y potencia comercial con participaciones lejanas que incluyen gasoductos y servicios públicos. Pero las cosas se descarrilaron cuando los ejecutivos armaron oscuros instrumentos financieros que finalmente se convirtieron en bombas de tiempo.

A medida que la empresa se desmoronaba, se vio obligada a cancelar más de US$1.000 millones en inversiones fallidas, revelar pérdidas importantes en el capital de los accionistas debido a tratos con sociedades afiliadas y reajustar años de ganancias. Cuando se declaró en bancarrota el 2 de diciembre de 2001, fue en ese momento el caso del Capítulo 11 más grande en la historia, costando miles de millones a los accionistas y dejando a miles de personas sin pensión y sin trabajo.

Echemos un vistazo a algunos de los actores prominentes en el escándalo, tanto los ejecutivos caídos como los que los investigaron y dónde se encuentran ahora:

Kenneth Lay, fundador, ex presidente y CEO

Lay fundó Enron con la fusión de dos empresas regionales de gasoductos y durante los 16 años siguientes, transformó al favorito de Wall Street en el ejemplo más famoso de codicia y corrupción empresarial de Estados Unidos. Fue acusado en 2004 por un gran jurado por su papel en esquemas de amplio alcance para defraudar al público y los reguladores lo acusaron de obtener más de US$90 millones en ganancias ilícitas de la venta de acciones. Un jurado lo condenó, pero se retiraron los cargos después de que murió a la edad de 64 años en julio de 2006 mientras estaba de vacaciones, pocos meses antes de que se dictara sentencia .

Jeffrey Skilling, ex presidente y director de operaciones

Al trabajar como consultor de McKinsey, a Skilling se le ocurrió la idea que transformó a Enron de una compañía de gas a un operador de contratos de gas natural entre productores y mayoristas. El “banco de gas”, como se le conoció, redujo la exposición de Enron a los precios fluctuantes y estimuló su crecimiento durante la década de los noventa. Skilling fue contratado para dirigir ese esfuerzo y finalmente se convirtió en CEO de Enron, brevemente, antes de renunciar en julio de 2001, pocos meses después de asumir el cargo. Fue condenado por un jurado de Houston en 2006 por conspiración, fraude de valores, hacer declaraciones falsas a los auditores y tráfico de información privilegiada. Su sentencia de prisión de 24 años finalmente se redujo y salió de la cárcel en 2019. Ahora está de regreso en el mundo de la energía, según un informe que cita a personas sin nombre. No se pudo contactar a Skilling y su abogado no respondió de inmediato a los mensajes en busca de comentarios.

Andrew Fastow, ex CFO

Fastow, considerado uno de los arquitectos principales del uso de asociaciones fuera de los libros para ocultar miles de millones de dólares en pérdidas y deudas, se declaró culpable de fraude con valores y transferencias electrónicas en 2004 y fue condenado a seis años de prisión. Su esposa, Lea, también trabajó en Enron, donde fue tesorera asistente; fue condenada a un año de prisión. Fastow dijo el año pasado que aceptó toda la responsabilidad por sus acciones y se considera a sí mismo “probablemente la persona más responsable del fracaso de Enron” después de verse originalmente a sí mismo como un “héroe”. Fastow, que ahora es un orador público sobre ética empresarial, se negó a comentar cuando fue contactado por teléfono.

Lou Pai, ex CEO de Enron Energy Services

Pai dirigía la unidad de energía minorista de Enron y llegó a la empresa después de trabajar en ConocoPhillips y DuPont. Dejó Enron seis meses antes de que colapsara a fines de 2001, embolsándose más de US$265 millones por el ejercicio de las opciones de Enron y la venta de acciones. Más tarde, Pai apareció en los informes de noticias como un símbolo del exceso de Enron, con una supuesta afición por los jets corporativos y los clubes de striptease. Pai dejó a su esposa para casarse con una ex bailarina en topless, y su abogado argumentó que la venta de acciones estaba ligada al divorcio, según documentos judiciales. En 2008, Pai resolvió los cargos por uso de información privilegiada y acordó pagar a los reguladores US$31,5 millones. No admitió haber actuado mal y no fue acusado penalmente. Pai pasó a fundar Element Markets, una empresa de comercio de carbono con sede en Houston. Actualmente no figura entre los ejecutivos en el sitio web de la compañía y los intentos de comunicarse con él no tuvieron éxito.

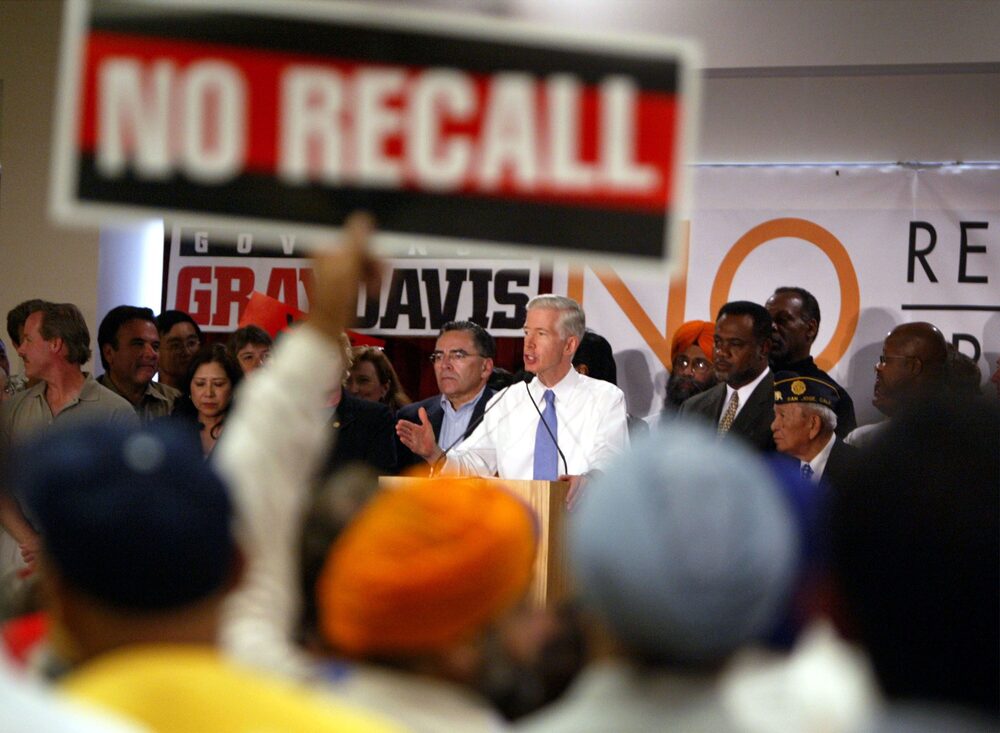

Gray Davis, ex gobernador de California

Davis, un demócrata, culpó a Enron de jugar con el mercado energético de California y de contribuir a los apagones que sacudieron al estado. Para estabilizar la situación, autorizó al estado a realizar costosos contratos de compra energía que fueron pagados por los clientes durante 20 años. En última instancia, fue retirado en 2003, con la crisis de electricidad del estado de 2000-2001 fresca en la mente de los votantes. Davis ahora es abogado en la oficina de Los Ángeles del bufete de abogados Loeb & Loeb, donde asesora a empresas, organizaciones sin fines de lucro y escuelas.

Bill Lockyer, ex Fiscal General de California

Lockyer ofreció una de las citas más provocativas de la saga de Enron, diciendo que “le encantaría escoltar personalmente a Lay a una celda de 8 por 10 que podría compartir con un tipo tatuado” llamado Spike. (Lockyer luego se disculpó por los comentarios). Las agencias estatales llegaron a un acuerdo de US$1.520 millones con Enron en 2005 para resolver las acusaciones de que la compañía participó en la manipulación a gran escala del mercado durante la crisis energética, aunque el estado solo esperaba recuperar una fracción de eso. Lockyer es ahora abogado en el bufete de abogados Brown Rudnick.

Richard Kinder, amigo de Lay de la universidad que ayudó a construir Enron

Antiguo compañero de Lay en la universidad, Kinder dimitió como presidente de Enron en 1996 después de que quedó claro que no se convertiría en CEO. Con un socio, Kinder pasó a formar su propia empresa de energía. Compró a Enron una empresa de oleoductos de líquidos que cotiza en bolsa y la convirtió en una de las mayores empresas de infraestructura energética de EE.UU. en el mundo: Kinder Morgan Inc., que tiene un valor actual de US$7.800 millones y ocupa el puesto 346 en el índice de multimillonarios de Bloomberg.

Rebecca Mark, quien construyó el negocio del agua de Enron

Conocida como “Mark the Shark” (Mark el tiburón) por sus habilidades de negociación, Mark fue una de las ejecutivas de mayor jerarquía en la industria energética en la década de 1990, ascendió a directora ejecutiva de Enron International y se desempeñó como miembro del directorio de la compañía. Segregó el negocio de agua de la compañía, Azurix, en una OPI en 1999, pero perdió una lucha de poder ante Skilling y renunció a Enron en 2000. Nunca fue acusada de ninguna participación en el fraude que surgió a fines de 2001. Ahora Mark-Jusbasche, invierte en proyectos de tecnología energética, agua y agricultura con un enfoque en el desarrollo sostenible, según su perfil de LinkedIn. Mark se negó a hacer más comentarios cuando fue contactada por teléfono.

Andrew Weissmann, ex fiscal federal que dirigió el grupo de trabajo de investigación

Como miembro del Grupo de trabajo de Enron, Weissmann dirigió el procesamiento de la firma contable Arthur Andersen y luego se convirtió en director de la unidad. Después de desempeñarse como abogado general del FBI bajo el director Robert Mueller y luego jefe de la división de lo Penal del Departamento de Justicia, se convirtió en el fiscal principal de la investigación sobre la interferencia rusa en las elecciones de 2016 del fiscal especial Mueller. Escribió un libro sobre esa investigación, “Where Law Ends” (Donde Termina la ley: dentro la investigación de Mueller) y ahora enseña en la Facultad de Derecho de la Universidad de Nueva York.

Sherron Watkins, la denunciante que lo inició todo

En agosto de 2001, Watkins alertó a Lay sobre problemas con los libros de la compañía, advirtiendo en un memorando que Enron podría “implosionar en una ola de escándalos contables”. Fue alabada como una de las personas del año de la revista Time en 2002 junto con otras dos denunciantes, Cynthia Cooper de WorldCom y Coleen Rowley del FBI. Watkins ahora es ejecutiva en residencia en la Colegio de Negocios McCoy de la Universidad Estatal de Texas e imparte un curso en la Escuela de Negocios Kenan-Flagler de la Universidad de Carolina de Norte, dijo a Bloomberg News.

Le puede interesar

- Firma española de energía FRV evalúa venta de activos en Chile

- AMLO pone en riesgo US$22.000 millones en contratos de energía

- Colombia tendrá centro de formación en energías renovables con apoyo alemán

Este artículo fue traducido por: Miriam Salazar