Bloomberg — El yen se hunde aún más. Los vendedores en corto hacen que los rendimientos de los bonos japoneses superen el objetivo del banco central. Las acciones en una montaña rusa y los inversores en crédito corriendo hacia los márgenes.

Estos son algunos de los escenarios que los inversores prevén mientras Haruhiko Kuroda se aferra tenazmente a los tipos de interés ultrabajos en sus últimos nueve meses como gobernador del Banco de Japón. Su enfrentamiento con los mercados parece que se intensificará a medida que la inflación galopante obligue a subir los tipos a nivel mundial, mientras él intenta resistir lo suficiente para afianzar las ganancias de los precios en Japón.

“Todo se reduce a la política del BOJ y a la debilidad del yen”, dijo Amir Anvarzadeh, estratega de Asymmetric Advisors Pte, que ha seguido de cerca los mercados japoneses durante tres décadas. “La forma en que el Banco de Japón gestione la política monetaria y la inflación afectará a todo, desde las acciones hasta el crédito, y proporcionará oportunidades para ponerse en corto con los JGB, lo que seguirá ocurriendo hasta que cambie su opinión sobre los tipos”.

Mientras tanto, Wall Street está alineando sus apuestas.

Brown Brothers Harriman & Co. prevé que el yen caiga por encima de 140 frente al dólar, una opinión que comparten los fondos de cobertura y que implica que el Banco de Japón dejará que se amplíe la brecha de rendimiento con el mundo.

Sin embargo, el debilitamiento de la moneda puede obligar a Kuroda a ceder. JPMorgan Asset Management está vendiendo bonos del Estado con la esperanza de que afloje su control y deje que los rendimientos de referencia aumenten en Japón como en el resto del mundo.

SMBC Nikko Securities Inc. prevé más pérdidas en la renta variable antes de una recuperación hacia finales de año, mientras que los fondos de crédito se muestran cautelosos a la hora de invertir hasta que disminuya la volatilidad.

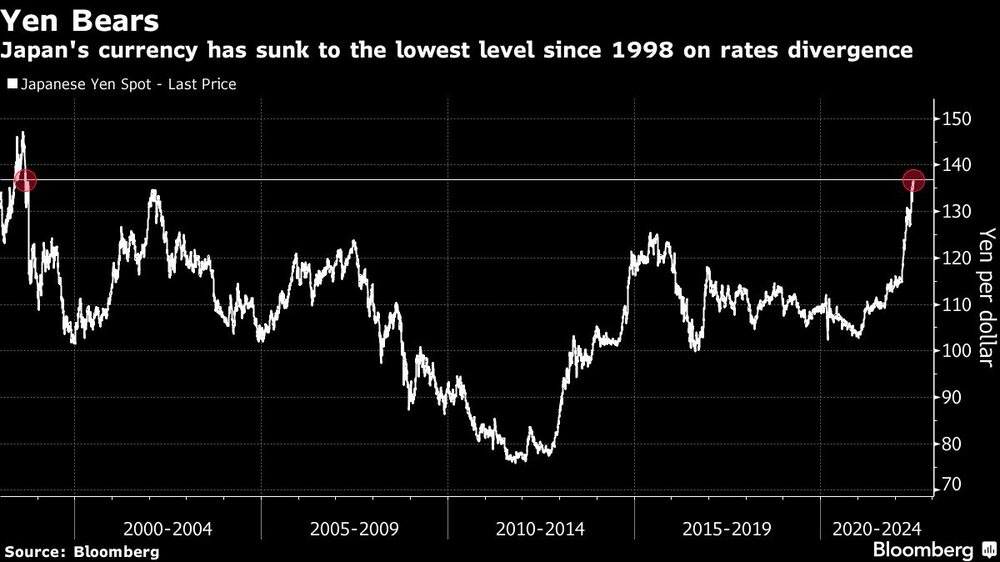

Corto en yenes

La venta del yen sigue siendo una de las operaciones macroeconómicas más atractivas, después de que Kuroda haya insistido en la última reunión de política monetaria de junio en que es demasiado pronto para recortar los estímulos.

La divisa del Grupo de los 10 que peor se ha comportado este año cayó la semana pasada a 137 por dólar, el valor más bajo desde 1998. Los estrategas de Credit Suisse Group AG prevén una caída a 138 en los próximos tres meses, mientras que JPMorgan Chase & Co. prevé una prueba de 140.

“Si el Banco de Japón mantiene su actitud moderada, seguimos creyendo que el par acabará probando el máximo de agosto de 1998, cerca de 147,65″, escribió en una nota Win Thin, jefe global de estrategia de divisas de Brown Brothers, con sede en Nueva York.

Sin embargo, las oscilaciones del yen están estrechamente ligadas a los bonos del Tesoro y a la demanda del dólar. Un pico en las expectativas de subidas de tipos en EE.UU. en los próximos meses podría calmar algunos nervios y los temores a una recesión podrían estimular un repunte de los activos refugio, incluido el yen.

“Si se cree que la Reserva Federal tendrá éxito con la inflación, entonces el pico del dólar podría llegar como esperamos hacia el final del año”, dijo Rodrigo Catril, de National Australia Bank Ltd. Esa es “una dinámica que debería hacer que el dólar y el yen coticen por debajo de 130 a finales de la segunda mitad de 2022″.

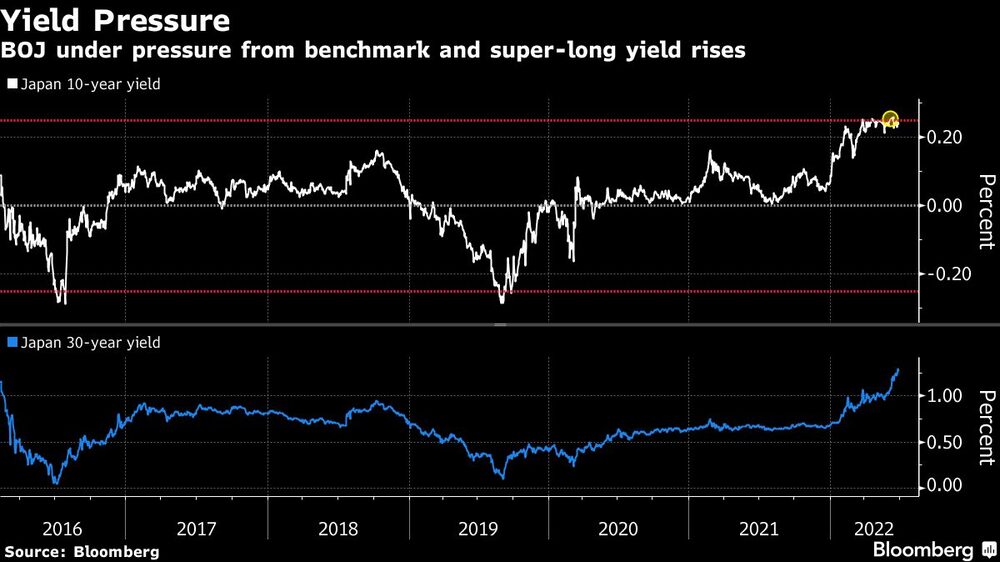

Bond bear market

Los operadores también podrían impulsar las apuestas bajistas en el mercado de bonos del país, de 9 billones de dólares.

Graticule Asset Management Asia Pte, Schroders Plc y BlueBay Asset Management están entre los fondos que venden JGB. Los swaps de tipos de interés en yenes a diez años han cruzado la línea del 0,25% del banco central, lo que indica que los inversores esperan que los responsables políticos se vean obligados a capitular.

“Estamos en contra de los JGB”, dijo Arjun Vij, un gestor de dinero de JPMorgan Asset, que está vendiendo los bonos. Los inversores “seguirán poniendo a prueba el compromiso del Banco de Japón con el control de la curva de rendimiento, pero en última instancia, el Banco de Japón sólo cambiará su postura cuando el entorno económico y político sea el adecuado”.

Si el yen supera el nivel de 150 y eleva aún más el crecimiento de los precios subyacentes de Japón, puede “cumplir las condiciones necesarias para una inflación sostenida y hacer que el BOJ responda”, escribieron en una nota los estrategas de Morgan Stanley, entre ellos Chetan Ahya. El Banco de Japón “se movería rápidamente para cambiar su orientación hacia el futuro, ajustar su objetivo de rendimiento YCC, y subir los tipos de política en 15 puntos básicos en una reunión posterior”.

Pero acertar con el momento podría ser complicado. Aunque los datos de la inflación en Tokio publicados el viernes mostraron un aumento de los precios del 2,3% en junio, el incremento fue menos de la mitad después de excluir los insumos volátiles de los alimentos frescos y la energía.

El Banco de Japón ha dicho esencialmente al mercado que no se dejará intimidar para endurecer su política y que lo hará en sus propios términos, dijo Prashant Newnaha, estratega de TD Securities en Singapur. “Dicho esto, si el yen se debilita en un contexto de aumento de los rendimientos de los bonos extranjeros, esperaríamos que el mercado recargue los cortos y vuelva a poner a prueba al BOJ”.

El plan de bonos sin cambios del BOJ sugiere una mayor cautela sobre el yen.

Enigma del crédito

Mientras los fondos macro se apresuran a operar, los inversores en crédito se muestran cautelosos, ya que las ventas de deuda corporativa japonesa cayeron en junio. Los inversores obtuvieron una de las peores rentabilidades de la deuda en yenes desde marzo de 2020.

La incertidumbre sobre la política del Banco de Japón no hará más que intensificarse hacia finales de año y esto podría frenar las ventas de bonos corporativos, dijo Kazuma Ogino, analista de crédito senior de Nomura Holdings Inc.

“Los inversores podrían mantenerse al margen durante unos tres meses más, hasta que la volatilidad de los tipos de interés disminuya”, afirmó Tsuyoshi Yoshikawa, analista de crédito senior de SMBC Nikko. “Vemos que la cartera de julio se está recuperando, pero aún así, los detalles sobre la cantidad de notas que estas empresas planean emitir están en el aire”.

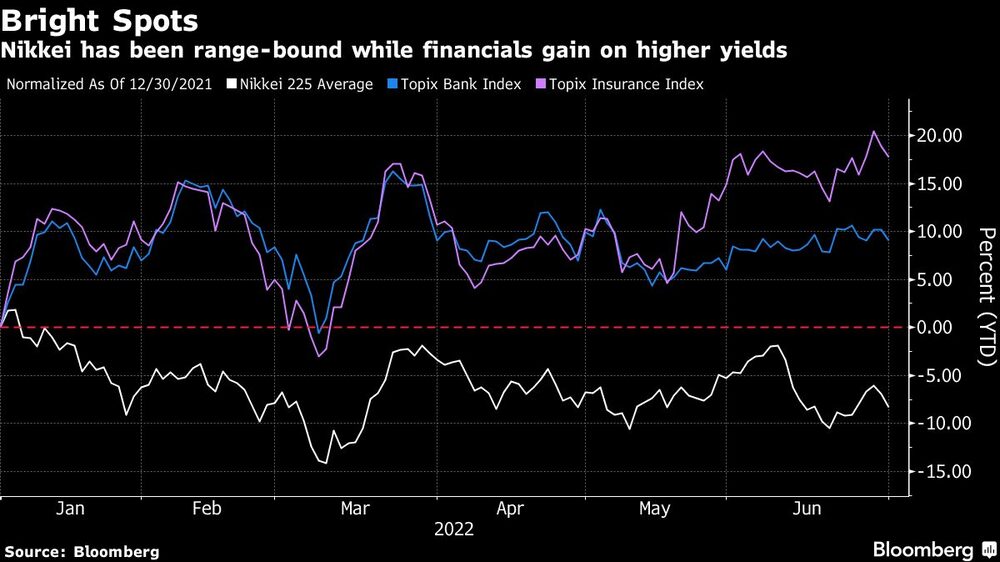

Montaña rusa de las acciones

Los seleccionadores de valores también se preparan para las turbulencias.

La renta variable local podría verse afectada por la disminución del apetito por los activos de riesgo, ya que las subidas de tipos de la Reserva Federal hacen temer una recesión. La buena noticia es que la caída del yen debería reforzar los ingresos de las exportaciones, lo que podría ayudar a mejorar el sentimiento.

El índice de referencia japonés Nikkei 225 Stock Average podría fluctuar entre los 25.000 y los 30.000 puntos en la segunda mitad del año, ya que los inversores sopesan los riesgos mundiales, según Takatoshi Itoshima, estratega de Pictet Asset Management. El viernes cerró justo por encima de los 25.900, con un descenso de casi el 10% desde principios de enero.

“El mercado podría caer en torno a los 25.000 a medida que nos acercamos a la subida de tipos de la Fed a finales de julio”, dijo. “Pero espero que el mercado rebote y pruebe al alza, probablemente en algún momento entre septiembre y diciembre”.

Te puede interesar: