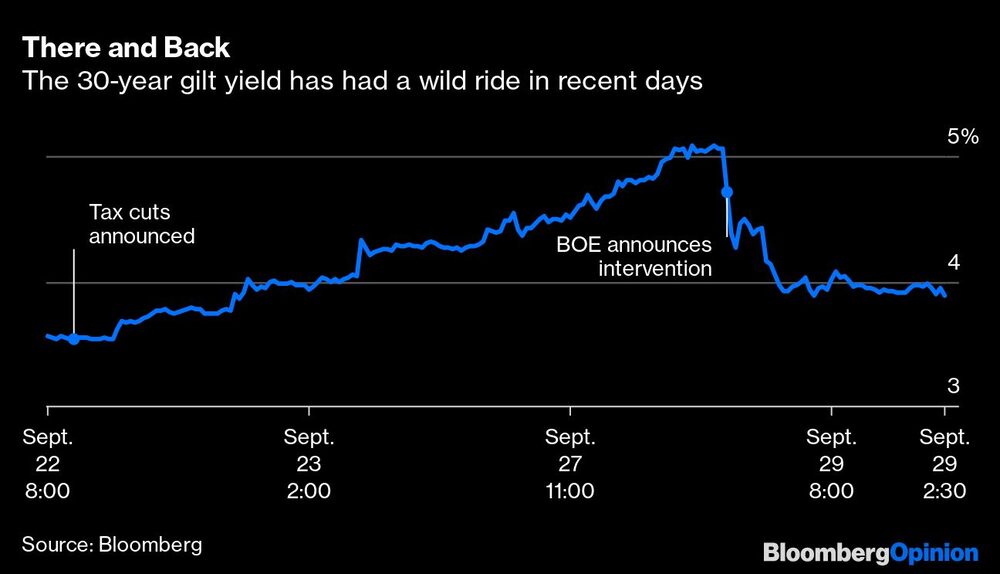

Bloomberg Opinión — La semana pasada, el mundo contempló con horror el colapso del mercado británico, que hizo que el Banco de Inglaterra diera marcha atrás en sus planes de endurecimiento cuantitativo con una espectacular intervención en el mercado de gilts - “en la escala que sea necesaria”- para salvar el sistema de pensiones de la nación.

Por ahora parece que se trata de una debacle exclusivamente británica. Pero, ¿y si el Reino Unido no es un caso aislado y, a causa de la desafortunada carrera por el crecimiento del Ministro de Hacienda Kwasi Kwarteng, es simplemente el primero en reflejar una nueva realidad mundial?

Afrontémoslo: Los días de estímulo monetario sin inflación que la globalización facilitó -y que las crisis en serie profundizaron posteriormente- han terminado. Esto tendrá todo tipo de consecuencias no deseadas para los precios de los activos en general y los rendimientos de los bonos en particular, como estamos empezando a ver. Cualquier futuro colapso de los mercados de renta variable no podrá ser disipado tan fácilmente por los bancos centrales. Despídanse de la estrategia Greenspan-Bernanke-Draghi, en la que las tasas de interés se reducían cada vez que los mercados de activos se tambaleaban.

Los bancos centrales, al menos en público, siguen aferrándose a la idea de que la inflación es transitoria y que, si estamos preparados para soportar la recesión, acabará volviendo a su objetivo obligatorio de alrededor del 2%.

En 1980, el entonces presidente de la Reserva Federal, Paul Volcker, desencadenó una recesión mundial al elevar la tasa de interés de los fondos de la Reserva Federal al 20% para eliminar la inflación del sistema. La sabiduría convencional dice que esto anunció casi cuatro décadas de bajo crecimiento de la inflación: la llamada Gran Moderación.

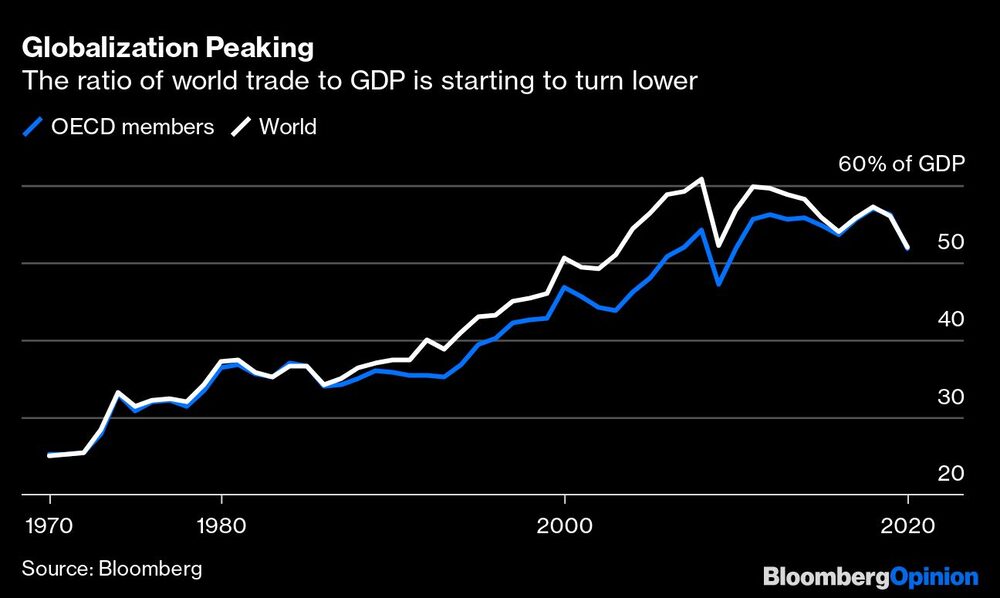

Pero eso no es realmente lo que ocurrió en los años ochenta y en los noventa. Cuando salimos de la recesión de Volcker, China había iniciado el proceso de inversión, desarrollo y apertura constante al comercio. Eso hizo que la economía mundial fuera un lugar muy diferente. Gracias al crecimiento del comercio internacional, más que a la política monetaria, la inflación se frenó y la pobreza extrema empezó a caer fuertemente.

Una prueba convincente de la ineficacia de la política monetaria para guiar la inflación es el hecho de que la relajación cada vez más extrema de los bancos centrales no haya elevado significativamente los precios al consumo durante los primeros años del siglo XXI. Sin embargo, esta acomodación monetaria histórica condujo precisamente a la fragilidad financiera que desencadenó la crisis financiera mundial de 2008 y el colapso del mercado de bonos.

Pero desde 2008 el comercio mundial ha caído significativamente como proporción del producto interno bruto global. Impulsado por las crisis financieras y la guerra comercial de Trump, ha caído desde un máximo del 61% en 2008 a solo el 52% en 2020, su nivel más bajo desde 2003. Desde entonces, por supuesto, hemos tenido una pandemia, una guerra en Europa, manifestaciones cada vez más dañinas del cambio climático y la mayor dislocación de la cadena de suministro en una generación.

Así que, mirando la inflación a través de la lente del comercio mundial, es poco probable que, incluso cuando salgamos de la más que probable recesión que se avecina, se restablezca la estabilidad de precios. Cada vez que los bancos centrales intenten aplicar un estímulo, tendrá consecuencias inflacionistas más inmediatas. La flexibilidad se desvanece y también las posibilidades de una reducción significativa a corto plazo de los enormes botes que los bancos centrales mundiales han acumulado durante años de flexibilización cuantitativa. El retraso del Banco de Inglaterra en su programa de endurecimiento podría ser perfectamente el comienzo de una tendencia, algo de lo que el Banco Central Europeo y la Reserva Federal deberían tomar buena nota.

Cuando se suprimen los rendimientos durante un periodo prolongado, las decisiones de asignación de activos se distorsionan y, como ocurrió con la crisis financiera de 2008, a menudo se manifiestan de forma dramática e inesperada cuando las cosas empiezan a ir mal. Como dijo Warren Buffett, podemos ver quién nadaba desnudo.

La mayor parte del mundo sigue anticipando la vuelta a una especie de normalidad de baja inflación, por lo que los rendimientos de los bonos se encuentran actualmente en una tierra de nadie entre el aumento de los precios al consumo y las tasas de interés de referencia. Lo que es casi seguro es que esto no representa ningún tipo de equilibrio a largo plazo y que los rendimientos de los bonos no están cerca de descontar la inflación persistente.

El temor debe ser que Gran Bretaña está simplemente en la vanguardia de una nueva realidad de rendimientos globales y una señal de lo que vendrá para todos los demás.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.