Bloomberg — Un año brutal para la renta variable estadounidense está llegando a su fin, con poca convicción en Wall Street de que las perspectivas vayan a mejorar pronto.

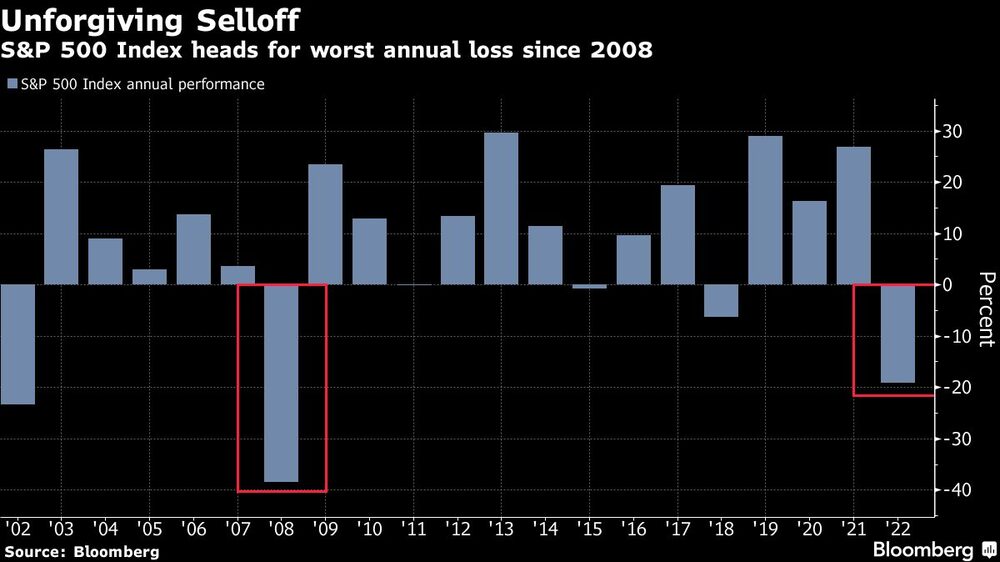

Tras registrar un repunte desde octubre por la especulación de que la Reserva Federal (FED) se acerca al final de sus subidas de tipos más agresivas en décadas, las cotizaciones bursátiles han retrocedido en las dos últimas semanas por la renovada preocupación de que el endurecimiento de la política monetaria ahogue el crecimiento económico durante el primer semestre del próximo año. El S&P 500 ha perdido casi un 20% este año. Los valores de crecimiento sensibles a las subidas se han visto aún más afectados, y el Nasdaq 100 ha perdido más de un 30%.

“Nos dirigimos hacia una recesión, pero el año que viene será una historia de dos mitades, en la que probablemente el mercado bursátil mejore en la segunda mitad”, afirma Sam Stovall, estratega jefe de inversiones de CFRA. Prevé que el S&P 500 vuelva a tocar sus mínimos de octubre en la primera mitad de 2023, pero que acabe el año en torno a los 4.575 puntos, una subida de casi el 19% desde el cierre del viernes.

La cuestión clave a la que se enfrenta Wall Street ahora es lo cerca que está la Fed de poner fin a sus subidas de tipos, un momento que históricamente ha proporcionado rentabilidades de dos dígitos a la renta variable.

Para Luca Paolini, estratega jefe de Pictet Asset Management, el endurecimiento de las condiciones financieras puede hacer que el año que viene los inversores dejen de centrarse en la inflación para centrarse en los riesgos que plantea una ralentización de la economía.

Es pesimista sobre las acciones estadounidenses en los próximos tres a seis meses y está atento a tres factores clave que podrían poner fin al mercado bajista: un mínimo en las estimaciones de beneficios empresariales, una curva de rendimiento de los bonos más pronunciada y unas valoraciones más baratas en las acciones más sensibles a los ciclos de la economía.

“Seguimos en un mercado bajista”, dijo Paolini. “Está claro que la inflación ha tocado techo, pero esperamos que la renta variable sea débil el año que viene. La caída de la inflación podría ser lenta y dolorosa, pero no lo bastante fuerte como para que los bancos centrales pasen del endurecimiento a la relajación. Por eso no esperamos recortes de tipos el año que viene. Me preocupa mucho más el crecimiento que la inflación en 2023″.

Aunque el S&P 500 ha descontado al menos una modesta recesión de beneficios, los mayores costes de los préstamos y la persistente incertidumbre económica probablemente suprimirán las ganancias potenciales de las acciones durante el próximo año, según el modelo de valor razonable de Bloomberg Intelligence.

Sin embargo, cuándo se tocará fondo es objeto de un intenso debate. Y existe el riesgo de que las estimaciones de beneficios sigan siendo demasiado optimistas. El objetivo agregado a 12 meses de los analistas de corretaje de 4.498 para el S&P 500 supone que los beneficios aumentarán un 4,3%, claramente por encima del modelo de BI de un descenso implícito del 2%.

Otra señal de pesimismo: El batacazo de este año ha convertido a los estrategas de Wall Street en bajistas por primera vez en al menos dos décadas, y la previsión media de los analistas apunta a una caída del S&P 500 en 2023. Sin embargo, los alcistas esperan que sea una señal contraria para la renta variable y que el sentimiento excesivamente bajista apunte a un mínimo en el mercado.

Además, el reciente enfriamiento de la inflación ofrece motivos para el optimismo. Desde 1950, el S&P 500 ha registrado una rentabilidad total media del 13% en los 12 meses siguientes a los 13 principales picos de inflación, según Jim Paulsen, estratega jefe de inversiones de The Leuthold Group. Y en los 10 casos en los que el índice subió en el año siguiente a un repunte sustancial de la inflación, el S&P 500 también obtuvo una rentabilidad total media del 22% en el año posterior, según muestran los datos de la empresa.

Aunque es probable que las acciones estadounidenses empiecen a recuperarse en algún momento de 2023, el S&P 500 podría tardar más de dos años en volver a alcanzar su máximo de enero, según BI. De hecho, la necesidad de la Fed de mantener los tipos elevados ante una inflación todavía alta puede lastrar los beneficios y mantener la rentabilidad media anual del S&P 500 en el 5,7% durante los próximos tres años, frente al 12,7% de 2010 a 2019, según Gina Martin Adams, estratega jefe de renta variable de BI.

Seema Shah, estratega jefe global de Principal Asset Management, anticipa que el próximo año seguirá siendo especialmente difícil para los valores tecnológicos, cuyas elevadas valoraciones se ven arrastradas a la baja a medida que aumentan los costes de endeudamiento.

“Ciertamente, el próximo año será desafiante, pero abrirá algunas oportunidades para los inversores en renta variable”, dijo Shah, que espera que la economía estadounidense sufra una recesión en la segunda mitad de 2023. “Es probable que la FED no responda a una recesión económica con ningún alivio. Mientras que este año ha sido de compresión de valoraciones, el año que viene será de caída de beneficios, por lo que esperamos nuevas pérdidas en el mercado de renta variable”.

Lee más en Bloomberg.com