Bloomberg — La economía mundial parece estar entrando en una era más difícil, en la que los tipos de interés serán más altos, las tensiones geopolíticas mayores y las incertidumbres más pronunciadas.

Este es el mensaje que se desprende de la reunión anual de la American Economic Association celebrada este año en Nueva Orleans. Personalidades de la economía, como el ex Secretario del Tesoro estadounidense Lawrence Summers, el ex economista jefe del Fondo Monetario Internacional Kenneth Rogoff y la ex responsable del Banco de Inglaterra Kristin Forbes, advirtieron de los peligros que se avecinan.

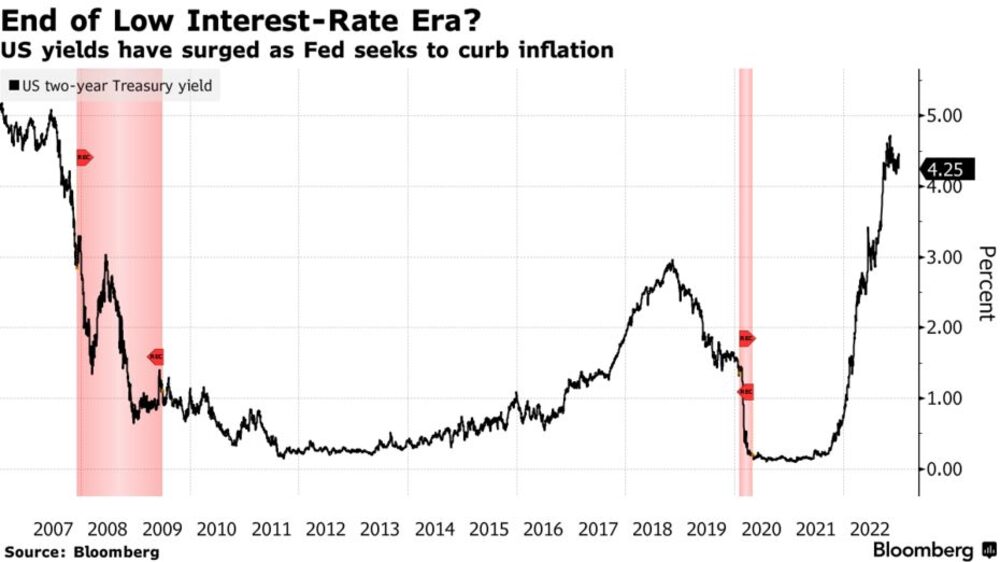

Se acaba la era de los tipos de interés ultrabajos y el rápido crecimiento chino. En su lugar, los inversores y los responsables políticos se enfrentarán a un nuevo mundo en el que la intensificación de la rivalidad entre Estados Unidos y China y los peligrosos estallidos de la deuda son más bien la norma.

“Vivimos en una era de muchos choques”, dijo Rogoff, profesor de la Universidad de Harvard. “Puede que estemos en un punto de inflexión para la economía mundial”.

Las advertencias de problemas a largo plazo llegan en un momento en que los inversores se muestran algo más esperanzados en la capacidad de la Reserva Federal para frenar una inflación desorbitada sin provocar una recesión. Las acciones y los bonos del Tesoro subieron el viernes después de que el informe de empleo del Departamento de Trabajo mostrara que las ganancias salariales disminuyeron el mes pasado, mientras que el desempleo volvió a caer a mínimos de varias décadas.

Mientras la AEA concluye su conferencia el domingo -la primera reunión en persona en tres años, con asistentes enmascarados-, la profesión económica atraviesa una especie de crisis de confianza.

El fracaso de la mayoría de los analistas a la hora de prever la persistente inflación derivada de la pandemia ha provocado un profundo examen de conciencia y el cuestionamiento de los supuestos de las simulaciones económicas por ordenador que han guiado la política económica durante muchos años.

“Nuestro historial de comprensión de la inflación es muy, muy malo”, afirmó David Romer, profesor de la Universidad de California en Berkeley. “El abanico de resultados plausibles en los próximos uno o dos años es muy, muy amplio”, incluyendo el desvanecimiento de la inflación o su incrustación en la economía.

Consejos contradictorios

Como reflejo de esa incertidumbre, los economistas de la conferencia dieron a la Reserva Federal consejos contradictorios. El premio Nobel de Economía Joseph Stiglitz advirtió de que la restricción del crédito perjudicaría a la economía y contribuiría poco a reducir la inflación, impulsada por las perturbaciones de la oferta derivadas de la pandemia y la invasión rusa de Ucrania.

El economista jefe del FMI, Pierre-Olivier Gourinchas, por el contrario, subrayó la importancia de que la Reserva Federal y otros bancos centrales mantengan su determinación de vencer a la inflación aunque aumente el desempleo.

El presidente de la Fed de Atlanta, Raphael Bostic, afirmó que el banco central aún necesita seguir subiendo los tipos a pesar de que los salarios se han enfriado más de lo esperado.

Pero reconoció lo incierto del panorama.

“Como las cosas no tienen precedentes, porque esta pandemia ha sido tan única, es difícil tener expectativas firmes sobre cómo van a evolucionar las cosas con el tiempo”, dijo Bostic, que no vota sobre los tipos este año, en una sesión de la AEA el viernes.

Algunos aspectos de la propia conferencia mostraron cómo la profesión está luchando por adaptarse a una nueva realidad.

Máscaras obligatorias

Aunque las mascarillas han dejado de ser obligatorias en casi todos los entornos no médicos de EE.UU., en todas las sesiones de Nueva Orleans se exigió el uso de mascarillas.

La asistencia fue aproximadamente la mitad de los más de 12.000 asistentes registrados en la última reunión presencial celebrada en San Diego a principios de 2020, justo antes de la pandemia.

Parte del descenso se debió a un cambio en el proceso de contratación de economistas noveles: ahora se les entrevista a través de Zoom en lugar de in situ. Pero muchos de los ponentes más destacados, incluidos Summers y Rogoff, no asistieron en persona.

Virtual o no, esta vez hubo mucho debate.

Mientras que el entonces presidente de la AEA, Olivier Blanchard, abogó en la conferencia de 2019 por un periodo prolongado de tipos de interés bajos, Rogoff y Summers sostuvieron en Nueva Orleans que diversos factores -entre ellos el aumento del déficit y la deuda pública y las próximas inversiones para combatir el cambio climático- elevarán los tipos de interés por encima de los bajos niveles que han prevalecido desde la crisis financiera de 2007-2009.

“Mi conjetura es que no volveremos a la era del estancamiento secular”, dijo Summers, profesor de la Universidad de Harvard y colaborador remunerado de Bloomberg Television, a sus colegas economistas el sábado.

Esto tendrá enormes implicaciones para los mercados y la economía”. Según Rogoff, los bajos tipos de interés fueron una de las principales razones por las que los precios de la vivienda y las acciones subieron tanto y contribuyeron a facilitar el endeudamiento masivo de los gobiernos para luchar contra la pandemia.

Nuevas vulnerabilidades

Forbes, ex responsable de políticas del Banco de Inglaterra y profesor del Instituto Tecnológico de Massachusetts, afirmó que las respuestas políticas al Covid-19 han “introducido nuevas vulnerabilidades y riesgos”.

La gran acumulación de deuda pública ha aumentado el riesgo de crisis fiscales, mientras que los tipos de interés mínimos de la pandemia han generado burbujas de activos que podrían estallar. Estas vulnerabilidades podrían manifestarse “más pronto que tarde”, ya que el coste del crédito se ha disparado, afirmó.

Según Rogoff, otro cambio tectónico que se avecina es una fuerte desaceleración del crecimiento a largo plazo de China, que ha contribuido a impulsar la economía mundial en las últimas décadas.

Conecte los puntos sobre las cuestiones económicas más importantes.

Sumérjase en los riesgos que impulsan los mercados, el gasto y el ahorro con The Everything Risk de Ed Harrison.

Aunque la economía del país debería experimentar un repunte este año con el fin de las restricciones de Covid Zero, Rogoff destacó las dificultades más profundas de un modelo de crecimiento chino que depende en gran medida de un gasto excesivo en infraestructuras y de un abultado sector inmobiliario para impulsar el producto interior bruto. Sus cálculos muestran que los precios de la vivienda en las ciudades chinas más pequeñas, que representan más del 60% del PIB del país, ya han caído un 20%.

Sin embargo, es poco probable que la ralentización china alivie la rivalidad entre el país, gobernado por el Partido Comunista, y Estados Unidos en torno a todo tipo de cuestiones, desde los chips informáticos hasta el equilibrio militar en el Pacífico.

El economista Barry Eichengreen, de la Universidad de California en Berkeley, advirtió de que un enfrentamiento entre Estados Unidos y China por Taiwán desencadenaría sacudidas económicas que serían “varios órdenes de magnitud mayores” que las que se produjeron tras la invasión rusa de Ucrania.

Lea más en Bloomberg.com