Bloomberg — Los mercados emergentes están llevando a cabo una ola de emisiones de eurobonos en las primeras semanas de 2023: los prestatarios aprovechan los menores costos y la fuerte demanda de los inversores, que llevaban mucho tiempo acumulando efectivo.

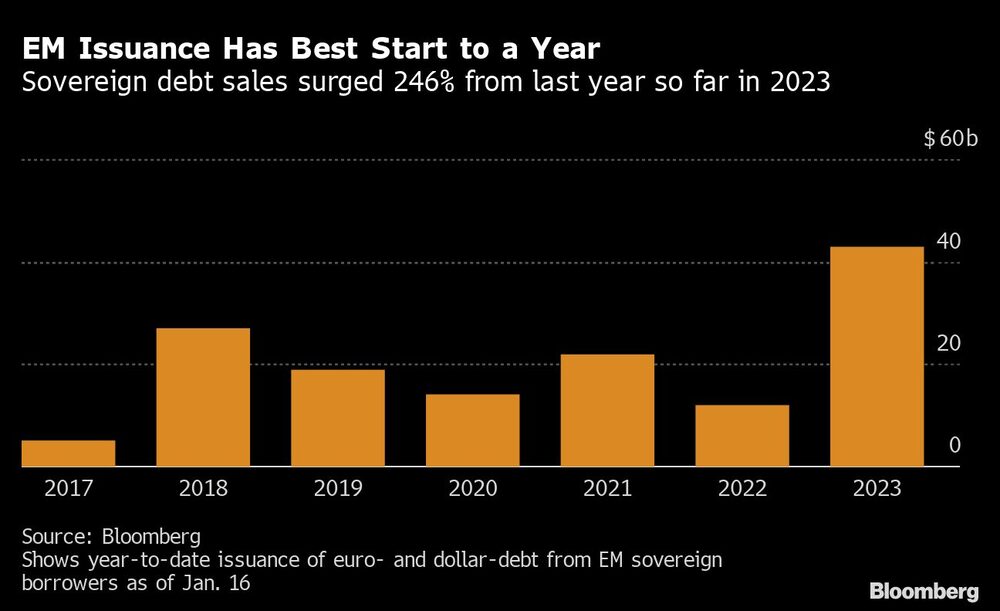

En sólo dos semanas, los gobiernos de los países en desarrollo han vendido US$41.500 millones en bonos denominados en euros y dólares, lo que supone el mejor comienzo de año en más de 10 años, según datos recopilados por Bloomberg. La cifra supone un aumento del 246% respecto al mismo periodo del año anterior y equivale al 41% de las ventas de todo 2022.

Los emisores de los mercados emergentes están formando parte de una oleada mundial de emisión de deuda tras el descenso de los costos de endeudamiento en los últimos meses, en medio de las expectativas de que la Reserva Federal y el Banco Central Europeo dejen de subir las tasas de interés en breve. El mercado de deuda europeo experimentó la semana más turbulenta de su historia y las ventas de bonos estadounidenses repuntaron tras registrar un débil comportamiento en diciembre. La mejora del apetito por el riesgo impulsó las entradas récord en los fondos de deuda de mercados emergentes.

El apetito renovado por los activos de los mercados emergentes permitió que la prima de riesgo promedio de los bonos soberanos y corporativos se ajustara a 338 puntos básicos, el nivel más bajo en nueve meses, según datos de un índice de Bloomberg. Al mismo tiempo, las condiciones siguieron siendo atractivas para los inversionistas, con rendimientos muy por encima del promedio histórico, y los precios de 30 de los 32 eurobonos soberanos emitidos este año aumentaron en el mercado secundario.

Lidera el grado de inversión

Al igual que el año pasado, los emisores de grado de inversión lideraron el camino, representando el 92% de las ventas de este año en el mundo en desarrollo. Arabia Saudita encabezó la clasificación con una oferta de US$10.000 millones, el mayor acuerdo soberano de mercados emergentes en casi tres años. La nación del golfo Pérsico fue seguida por acuerdos de otros emisores de alta calidad, incluidos Hong Kong, Hungría, Israel y México.

“En el entorno de tasas actual, los inversionistas no tienen que bajar el espectro de calificaciones para buscar rendimiento como lo habíamos hecho durante los últimos años”, dijo Omotunde Lawal, jefe de deuda corporativa de mercados emergentes en Barings Ltd. “Hay oportunidades de rendimiento atractivas más que suficientes en el universo de grado de inversión que espero que favorezcan al mercado”.

La emisión de bono corporativos, mientras tanto, ha bajado un 61% desde el año pasado a US$12.000 millones, según datos compilados por Bloomberg. La mayoría de los acuerdos también han sido de firmas de grado de inversión.

Gordiano Kemen, jefe de estrategia soberana de Standard Chartered Bank en Nueva York, dice que los emisores de alto rendimiento probablemente esperarán más caídas en los rendimientos del Tesoro y una reducción de los diferenciales de los mercados emergentes antes de aprovechar los mercados, lo que podría ocurrir en el segundo o tercer trimestre. La emisión de alto rendimiento representó el 25% de las ventas de mercados emergentes el año pasado, según datos recopilados por Bloomberg.

Esa opinión es compartida por Grant Webster, gerente de cartera de Ninety One, quien dijo que la aversión al riesgo de los inversionistas disminuirá a medida que avance el año. Si bien el inversionista con sede en Londres se sorprendió por la avalancha a principios de este año, dijo que tiene sentido que la fiebre haya estado dominada por emisores de alto grado.

“Empiezas con la parte de alta calidad del mercado”, dijo Webster. “Y luego, gradualmente, a medida que las personas se sienten más cómodas con eso, se filtra”.

Con la asistencia de Ronan Martin y Maria Elena Vizcaíno.

Lea más en Bloomberg.com