Es muy probable que si usted es un emprendedor especializado en IA o lanzacohetes no esté familiarizado con el sistema bancario ni sepa lo que es una cartera de inversión a vencimiento.

Al un emprendedor tecnológico buscar inversores de capital riesgo, no solo quiere conseguir fondos, también quiere asesorarse. De alguna manera, estos fondos actúan como compañías consultoras de administración. Después de haber visto el apogeo y el hundimiento de numerosas compañías, dicen conocer el modo en que una empresa puede desarrollarse. Con frecuencia, ponen en contacto a las startups con grandes firmas del sector y les explican cómo crear operaciones, por ejemplo, en materia bancaria, de contrataciones y de despidos.

El estrepitoso hundimiento del Silicon Valley Group, que operaba con aproximadamente la mitad de las startups de respaldadas por capital riesgo estadounidenses, suscita un interrogante incómodo: ¿sigue ofreciendo valor el capital riesgo? ¿Sigue ofreciendo valor el capital riesgo? ¿Cómo es posible que los fondos no dijeran a sus empresas en cartera que debían diversificarse de SVB?

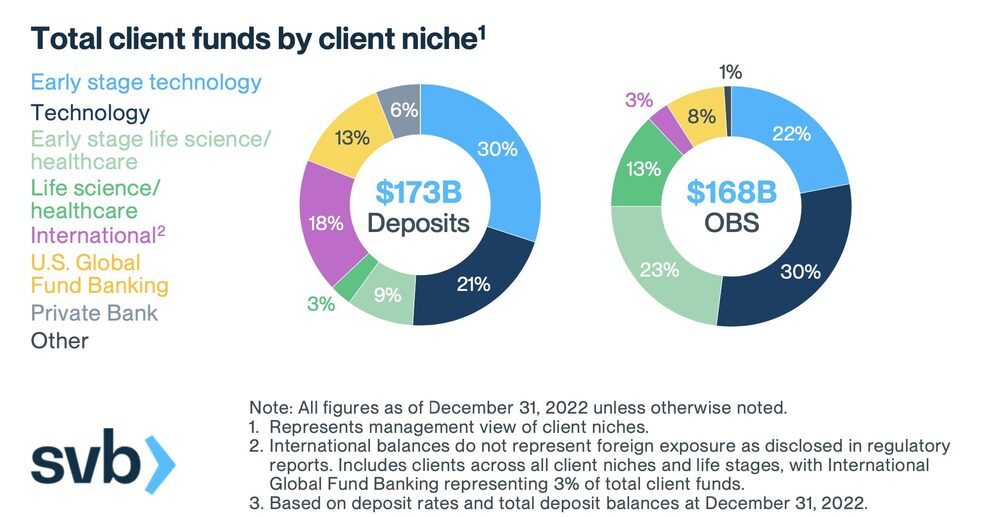

Hasta que los organismos reguladores de Estados Unidos actuaron este domingo para garantizar todos los depósitos del Silicon Valley Bank, numerosas startups se hallaban en una situación límite. La FDIC, (por sus siglas en inglés, Corporación Federal de Seguros de Depósitos) únicamente garantizaba hasta US$250.000, y la mayor parte de los fondos depositados en este banco excedían ampliamente esa cantidad. Hasta finales del 2022, como mínimo un 39% del dinero depositado en Silicon Valley Bank provenía precisamente de startups en fase inicial. En consecuencia, un gran número de ellas se afanaban por obtener préstamos en el último minuto con los que pagar a sus trabajadores, al tiempo que los fondos de cobertura proponían la adquisición de derechos sobre sus fondos depositados en dicho banco, hasta con un 40% de reducción.

No es que SVB fuera un riesgo oculto y desconocido. Desde finales de noviembre, los vendedores en corto han estado aumentando gradualmente su interés bajista en las acciones bancarias, apostando a que las subidas de tipos de la Reserva Federal no eran buenas noticias para las instituciones financieras. William Martin, ex administrador de fondos de cobertura, advirtió sobre los problemas del balance de SVB dos meses antes de su colapso. Si SVB se viera obligada a vender sus tenencias de valores, habría incurrido en una pérdida de US$15,900 millones, eliminando así todo su capital común tangible.

Por el lado de los depósitos, la base de clientes de SVB está demasiado concentrada. Si la financiación de capital de riesgo se agota repentinamente o se produce una corrida bancaria, todos sus clientes retirarán dinero juntos.

Con este tipo de balance y perfil de depósito, vale la pena preguntarse por qué el capital de riesgo permite que las empresas de su cartera pongan todos sus huevos en esa canasta.

Los fondos de capital de riesgo, que en última instancia son intermediarios financieros, deberían haberlo sabido mejor. Suelen incursionar en el mundo del dinero, hablando con sus inversores, desde fondos de pensiones hasta fondos soberanos, así como con bancos de inversión, que ayudan a llevar sus unicornios a los mercados públicos. El colapso de SVB y su efecto dominó en el mundo de las empresas emergentes es una señal de que los fondos de capital de riesgo han perdido la disciplina. Con tanto dinero inundando su mundo, dejaron de gestionar los riesgos conocidos. Se convirtieron en simples traspasos, trasladando dinero de un extremo a otro.

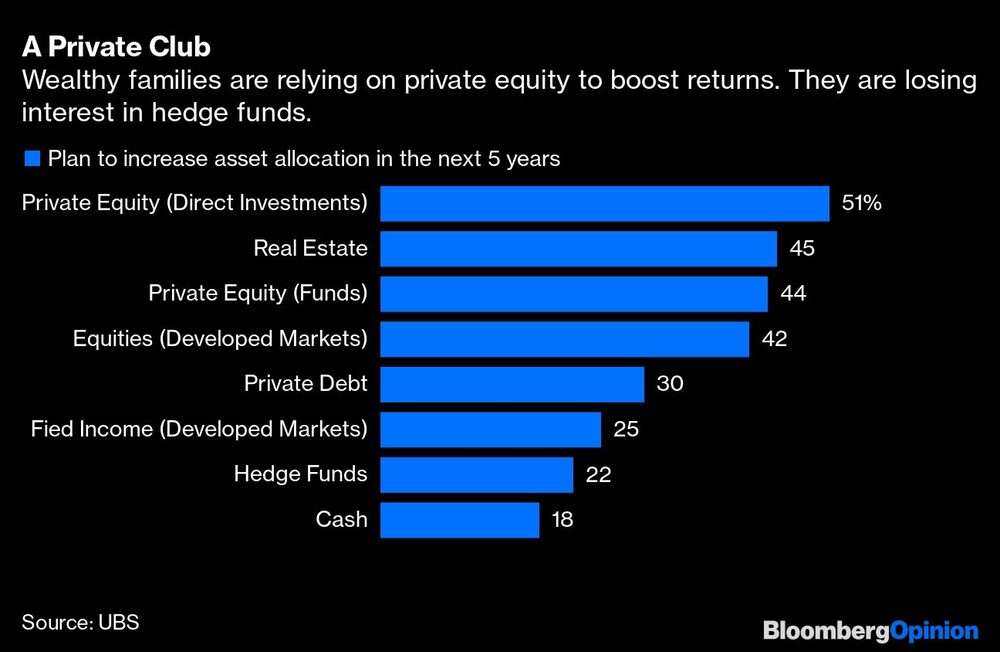

Una tendencia que estamos viendo es que las oficinas familiares multimillonarias están evitando los fondos de capital privado tradicionales y apostando directamente a empresas emergentes. Muchos de los más ricos del mundo son empresarios de primera generación. Todavía quieren ser prácticos y pueden considerar que invertir en fondos de capital de riesgo es demasiado pasivo.

Si esto continúa, con las consecuencias del colapso de SVB, los fondos de capital de riesgo tradicionales pueden comenzar a perder su relevancia. Los fundadores de startups también podrían ir directamente a Jeff Bezos.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.

Lea más en Bloomberg.com