Bloomberg — Michael Wilson, estratega de Morgan Stanley (MS) y uno de los bajistas más prominentes de Wall Street, espera fuertes niveles de volatilidad en las acciones en EE.UU. a medida que continúa el debate relacionado a elevar el techo de la deuda del país norteamericano.

La mayoría de los clientes “creen que al final se resolverá, pero no sin cierta volatilidad a corto plazo”, escribió Wilson en una nota, añadiendo que muchos han descrito al evento como “un evento perder-perder para los mercados”.

Wilson, que predijo correctamente la caída de los mercados bursátiles en 2022, dijo que aún si se eleva el techo antes de la fecha clave (en la que el Tesoro se quedaría sin efectivo) podría igualmente ajustar la liquidez y llevar al S&P 500 a la baja “dada su sensibilidad a cambios en liquidez en la historia reciente”.

El presidente Joe Biden y el presidente de la Cámara de Representantes, el republicano Kevin McCarthy, llevan meses enfrentados por las negociaciones presupuestarias y tienen previsto reunirse el martes para tratar el asunto. Un impago de EE.UU. podría desencadenar un desplome de los mercados, un repunte de los costos de endeudamiento y un golpe a la economía mundial que podría rivalizar con la crisis de 2008.

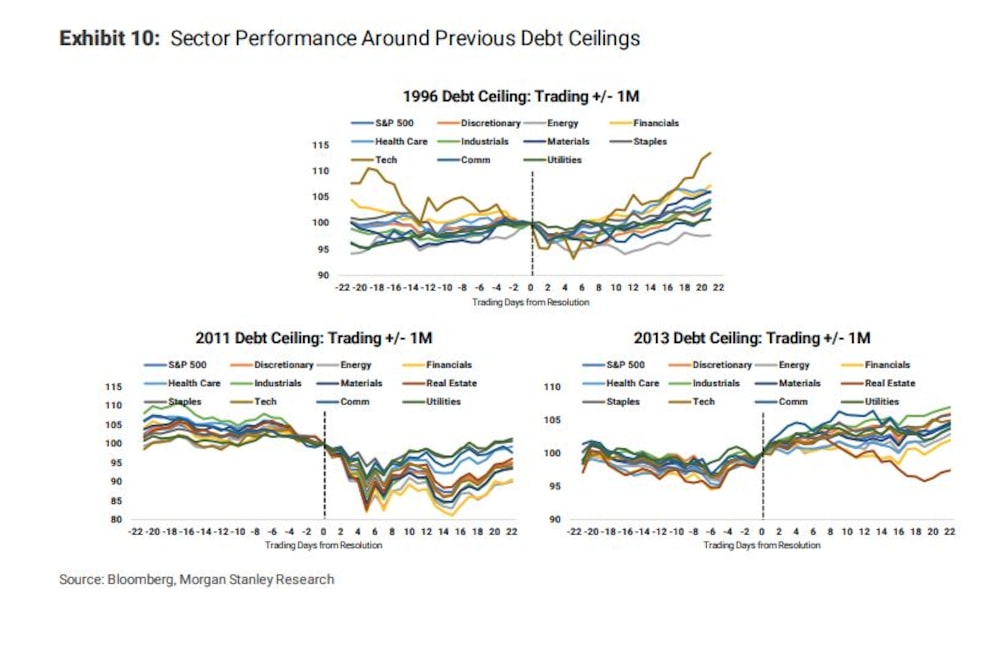

Un análisis histórico realizado por estrategas de Morgan Stanley muestra que los valores energéticos y de servicios públicos han sido los que mejor comportamiento relativo han tenido en anteriores debates sobre el techo de deuda, mientras que la tecnología, la sanidad, los bienes de consumo básico y el crecimiento de los dividendos han obtenido buenos resultados tras una resolución.

El impacto del estancamiento en las acciones estadounidenses ha sido mínimo hasta ahora, ya que los inversores también vigilan las perspectivas de crecimiento económico y los beneficios empresariales. Aunque la temporada de presentación de informes del primer trimestre ha sido en gran medida mejor de lo que se temía, Wilson dijo que sigue siendo bajista en su previsión de beneficios para todo el año en medio de la ralentización del crecimiento económico.

“El mercado está hablando en voz alta bajo la superficie: se está preparando para nuevas decepciones macroeconómicas y de beneficios”, afirmó el estratega. Esto ha hecho que los inversores se muestren reticentes a apostar por sectores como los bancos regionales y los cíclicos de menor calidad, a pesar de sus recientes malos resultados.

Lea más en Bloomberg.com