Bloomberg — ¿Dónde está la línea entre vender un producto financiero y brindar asesoramiento de inversión? Esa pregunta está en el centro del debate sobre una nueva propuesta que apunta a proteger los ahorros para la jubilación de los estadounidenses.

Desde 1975, el gobierno ha exigido a los asesores de fondos de pensiones que cumplan con un estándar fiduciario, lo que significa anteponer las necesidades de sus clientes y limitar los conflictos de intereses. Pero la norma se aplica sólo a quienes brindan asesoramiento “de forma regular”.

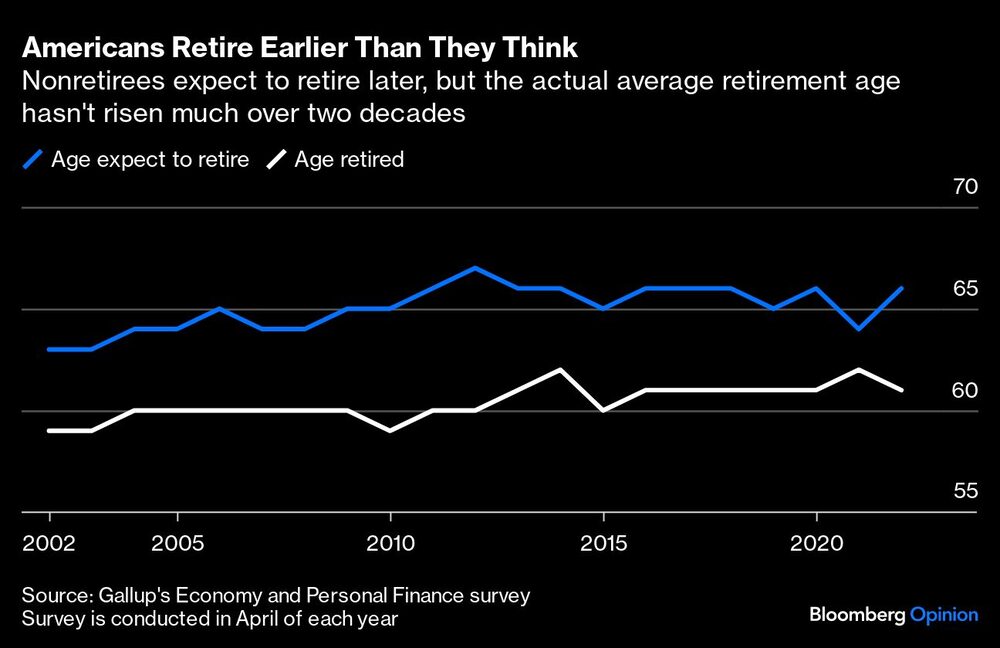

Hoy en día, muchos estadounidenses reciben su consejo financiero más importante una vez: cuando se jubilan y deben decidir dónde invertir sus ahorros libres de impuestos acumulados en el 401(k) o planes similares.

El año pasado, se estima que se movieron 779.000 millones de dólares en esas “transmisiones”. Ése es un objetivo tentador para los vendedores que prometen que están actuando en el mejor interés de los clientes pero que en realidad sólo están tratando de ganarse una gran comisión.

El Departamento de Trabajo, que regula las pensiones, quiere abordar este problema. Su nueva propuesta ampliaría la definición de fiduciarios de “asesoramiento de inversiones” para incluir a aquellos que hacen una recomendación sobre una cuenta de jubilación -aunque sea sólo una vez- a cambio de una compensación. El departamento estima que las ventas de un solo tipo de producto, las anualidades de índice fijo, restan hasta 5.000 millones de dólares de los ahorros de los jubilados cada año.

Las organizaciones de consumidores están entusiasmadas con la propuesta. Pero la industria financiera ha bloqueado esfuerzos similares en el pasado y está deseosa de hacerlo nuevamente .

Una objeción de la industria es que la norma reducirá las opciones de los consumidores, pero eso puede ser algo bueno si elimina las “opciones” que estafan a los inversores. Un estudio de 2020 encontró que las ventas de anualidades variables están impulsadas más por el tamaño de las comisiones de los corredores que por la demanda de los inversores. También encontró que una propuesta anterior de regla fiduciaria en 2016 llevó a las aseguradoras a ofrecer más productos de bajo costo, mientras que la venta de las anualidades variables de mayor costo cayó un 52%.

La industria también argumenta que no se necesita una nueva regla porque los reguladores ya han comenzado a exigir que las firmas de valores y las aseguradoras actúen en el “mejor interés” del titular de una cuenta de jubilación, un estándar ligeramente más flexible que el de un fiduciario. Pero el objetivo del departamento es crear un estándar único para el asesoramiento sobre la jubilación, sin importar qué tipo de producto se venda, desde acciones, bonos, fondos mutuos y anualidades hasta bienes raíces, criptomonedas y objetos de colección. No todos ellos están cubiertos por la normativa vigente.

Es probable que el futuro de la norma se decida en los tribunales. En 2018, la Corte de Apelaciones del Quinto Circuito de EE. UU. anuló una propuesta similar que buscaba ampliar la definición de fiduciario de asesoramiento en inversiones. El tribunal decidió que la regla era arbitraria y excedía la autoridad legal del Departamento de Trabajo al ampliar el estándar fiduciario para aplicarlo a situaciones que no fueron previstas por el Congreso.

Esta nueva propuesta tiene como objetivo superar esa objeción aplicando el requisito fiduciario sólo cuando se hacen recomendaciones de inversión “en circunstancias en las que el inversor jubilado puede depositar razonablemente su confianza en el proveedor de asesoramiento”. Hay tres pruebas para esto: ¿Tiene el asesor autoridad discrecional sobre las tenencias del inversor? ¿El asesor se dedica a hacer recomendaciones e indicar que se adaptan a los mejores intereses del inversor? ¿Dice el asesor que actúa como fiduciario?

Dicho de otra manera, la regla requeriría que los vendedores que se presenten en términos que suenen como un fiduciario tendrían que cumplir con el estándar real y no podrían salirse con la suya con una exención de responsabilidad en letra pequeña. Seguirían siendo libres de presentar productos, siempre y cuando dejen claro que no actúan como fiduciarios.

Ese es claramente un resultado deseable. Por el bien de los estadounidenses de edad avanzada , la nueva norma debería mantenerse.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.

Lea más en Bloomberg.com