Bloomberg — La clave para obtener ganancias exorbitantes en los valores de mercados emergentes es apostar por empresas con un constante flujo de caja y capacidad de establecer precios, de acuerdo con un grupo de gestores de fondos que han superado a un mercado en general que este año prácticamente no se ha movido.

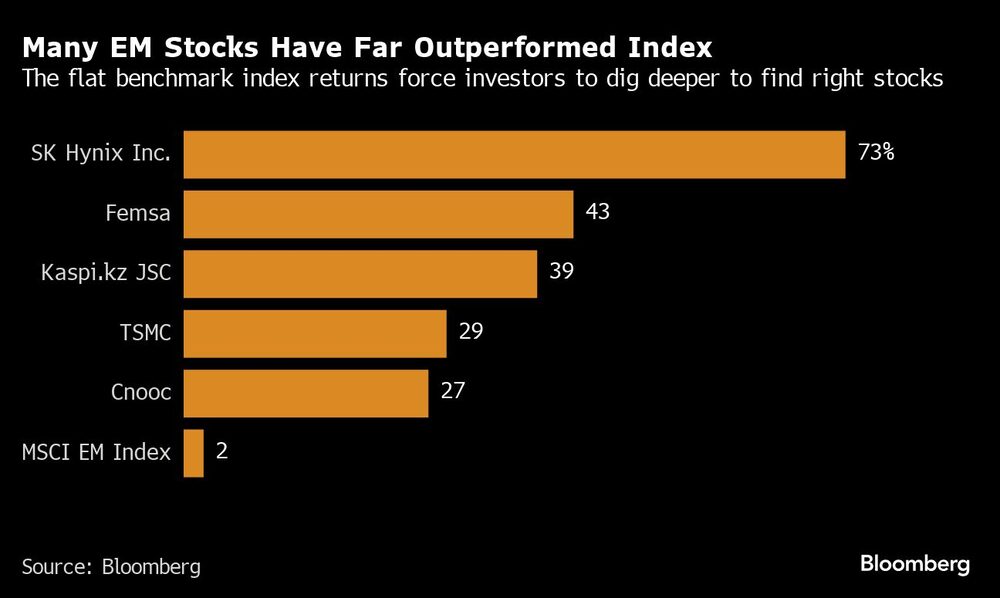

El MSCI Emerging Markets Index apenas ganó un 1,2% este año, lo que supone una diferencia considerable con respecto a los índices de referencia de Estados Unidos, tras dos años de descensos. No obstante, en el mercado más amplio se han registrado numerosos ganadores: unos 682 valores de mercados emergentes han subido en 2023, frente a los 492 del 2022, lo que ofrece a los expertos en selección de valores una mayor posibilidad de elegir acciones ganadoras.

Kumar Pandit, que gestiona el fondo de crecimiento de dividendos de mercados emergentes de Somerset Capital Management y ha logrado una rentabilidad del 11% en 2023, explica que el principal motivo de este rendimiento excepcional en un entorno de inflación ha sido apostar por empresas con capacidad de fijar precios.

“Si es usted excelente en lo que hace, conseguirá traspasar la inflación de sus costos a la clientela”, explica Pandit. “Sus rivales quizá no sean capaces de hacer esto en una recesión, de manera que usted se hace con una mayor cuota de mercado y sale fortalecido frente a sus competidores”.

Con el costo del capital aumentando a nivel mundial, Pandit dijo que también está buscando empresas que puedan financiar el crecimiento a través de su propio flujo de efectivo, en lugar de depender del crédito o los mercados de valores. Entre sus principales opciones se encuentran Taiwan Semiconductor Manufacturing Co. (2330), que ha subido cerca de 28% este año en términos de dólares; SK Hynix Inc.(000660), un rival de Samsung Electronics (005930), que subió un 73%, y Kaspi.kz JSC. (KAKZF), un procesador de pagos con sede en Kazajstán, subió alrededor de un 31%.

Invertir en mercados emergentes significa sortear una serie de obstáculos, desde riesgos cambiarios hasta geopolítica. Las elevadas tasas de interés en todo el mundo están frenando la demanda y la inversión. Y después de que la guerra en Ucrania y las consiguientes sanciones contra Rusia quemaran muchos fondos de mercados emergentes el año pasado, la guerra entre Israel y Hamas que comenzó el mes pasado dejó claro que la geopolítica sigue siendo un riesgo importante.

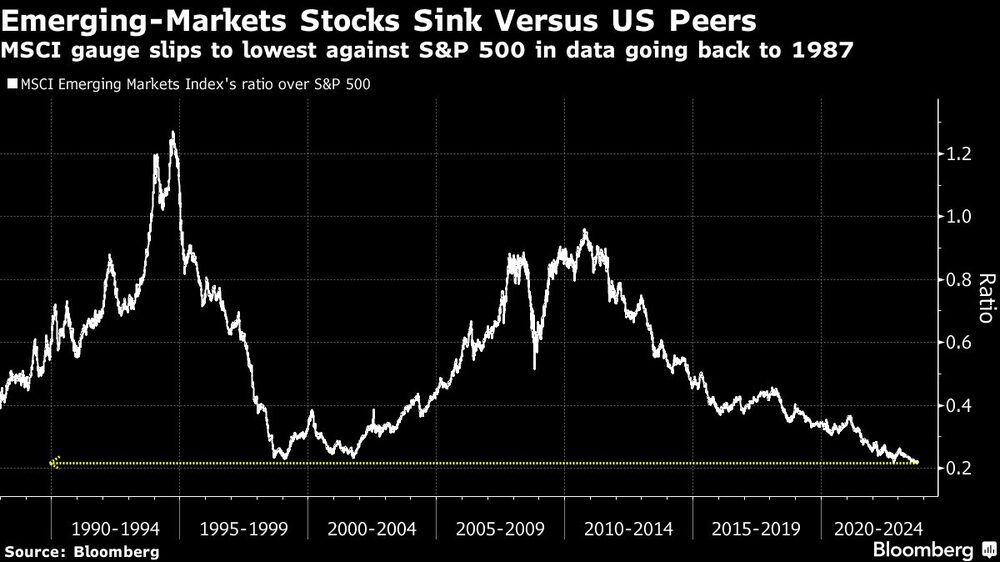

Persisten las preocupaciones de que la última guerra aún pueda derivar en un conflicto más amplio en Medio Oriente, arrastrando a las principales potencias y posiblemente causando un shock en los precios del petróleo. Mientras tanto, la economía china todavía está en dificultades , lo que ha llevado a un importante índice bursátil de mercados emergentes a quedar rezagado con respecto a las acciones estadounidenses en su mayor nivel en 36 años.

Factor geopolítico

“Durante los últimos dos años, la geopolítica ha desempeñado un papel más importante que antes en los mercados emergentes, por lo que se trata de una capa adicional de riesgo, que en realidad tenemos en cuenta en nuestras consideraciones”, dijo Chetan Sehgal, gestor principal de cartera de Templeton Emerging Markets Investment Trust, una unidad de Franklin Templeton.

Comprar empresas con fuerte poder de generación de ganancias, como su mayor holding, TSMC de Taiwán, proporciona una ventaja para sortear la agitación, dijo Sehgal, cuyo fondo ha ganado un 9,4% este año.

La exposición a la energía también puede ofrecer cierta protección contra la agitación geopolítica y el aumento de la inflación, dijo Fredrik Bjelland, director del fondo de acciones de mercados emergentes del privado Skagen AS en Stavanger, Noruega. Está apostando por el holding líder China National Offshore Oil Corp. (0883), el principal explorador de aguas profundas de China, que ha subido aproximadamente un 29%.

“Creemos que las tenencias de energía proporcionan una cobertura natural”, dijo Bjelland.

Glen Finegan, gestor principal de cartera y socio codirector de Skerryvore Asset Management, dijo que su mayor participación es Femsa (KOFUBL), una embotelladora mexicana de Coca-Cola y operadora de tiendas de conveniencia. Tiene un sólido historial de buena gestión y generación de buen crecimiento entre sus franquicias, y ha ganado un 43% este año.

“Realmente es necesario buscar empresas con poder de fijación de precios, con modelos que ayuden a protegerse de la inflación”, dijo Finegan. Su fondo ha ganado un 7,2% este año.

Lea más en Bloomberg.com