Bloomberg — El S&P 500 sube un 20%. Nasdaq 100: 46%. Nvidia Corp. (NVDA), la niña mimada de la inteligencia artificial, sube un 220%. ¿Podría ser 2024 mejor para los inversores que 2023? Sí, según la última encuesta Bloomberg Markets Live Pulse.

Este año ha sido muy bueno para los inversores bursátiles. Valores individuales como Microsoft Corp. (MSFT), Amazon.com Inc. (AMZN) y Meta Platforms Inc. (META) saltaron un 56%, un 75% o incluso un 170%, a medida que la promesa de la IA acaparaba la imaginación.

Pero, a pesar de algunas advertencias, los encuestados por MLIV predicen que el próximo año será aún mejor. Alrededor del 63% de los 595 participantes en la encuesta esperan que sus inversiones personales obtengan mejores resultados.

Este optimismo se basa en la suposición de que la Reserva Federal recortará los tipos de interés, lo que impulsará las subidas en los mercados de acciones y bonos.

Los encuestados, tanto gestores de carteras como inversores particulares, también ven la IA como una fuente de beneficios a largo plazo, por encima de las ganancias en los precios de las acciones de los productores de medicamentos para adelgazar como Novo Nordisk A/S y Eli Lilly & Co., o de los proveedores de ciberseguridad.

Muchos afirmaron que las pérdidas relacionadas con el repunte de la inflación y el aumento de los costes de los préstamos a principios de esta década les enseñaron duras lecciones, y les han posicionado para convertirse en mejores inversores en el futuro.

“Mi estrategia consiste en cometer menos errores”, dijo uno de los encuestados. “Investigar mejor”, escribió otro.

Inflación pegajosa

Con la euforia del mercado de valores alimentada principalmente por la expectativa de tipos de interés más bajos en un futuro no muy lejano, los encuestados reconocen que la inflación pegajosa es la principal amenaza para ese escenario, ya que impediría a la Fed recortar.

A nivel personal, el 49% de los encuestados cita el aumento del coste de la vida como el mayor riesgo para su salud financiera en 2024. Aunque la tasa de inflación interanual se ha desacelerado, los precios de los alimentos y la electricidad han subido un 25% desde enero de 2020, los precios de los coches usados han aumentado un 35% y los alquileres han subido un 20%.

En los comentarios escritos, algunas personas citaron los gastos médicos inesperados como sus mayores preocupaciones. Otros riesgos más específicos mencionados fueron los seguros en el mercado de Florida y las tendencias desfavorables en las compensaciones del sector financiero.

Movimiento prometedor

La IA es, con diferencia, la tendencia que los inversores consideran más prometedora para sus inversiones personales en la próxima década, con un 67%, por encima de la ciberseguridad, que recibió el visto bueno del 20% de los encuestados.

Los medicamentos para adelgazar acaparan los titulares, pero sólo el 8% de los encuestados afirma que son los más prometedores.

Niall Gallagher, uno de los gestores de fondos europeos con mejores resultados, que dirige un fondo de renta variable para GAM Investments, redujo su posición en Novo Nordisk A/S aproximadamente a la mitad en los últimos meses, según declaró a Bloomberg, en parte para reflejar el aumento de las valoraciones de los medicamentos supresores del apetito. El precio de las acciones de Novo Nordisk ha subido alrededor de un 50% en 2023.

Aunque Gallagher señaló que actualmente se está dando mucho bombo a los tratamientos para adelgazar, se mostró optimista sobre las perspectivas de Novo Nordisk a medio y largo plazo.

El sentimiento en torno a la otra gran tendencia -las grandes tecnologías- está dividido. Un gran porcentaje de los encuestados, el 45%, considera que invertir en Big Tech en 2024 es apostar por el crecimiento, y el 16% considera que los valores son un refugio seguro. Pero el 39% dice que es una mala apuesta y que los valores están sobrevalorados.

Los rendimientos abrasadores de la tecnología este año tienen al sector “cotizando en o cerca de la valoración menos convincente de cualquier sector de EE.UU.”, dijo Marta Norton, directora de inversiones para las Américas de Morningstar Wealth.

El análisis de Morningstar Wealth “sugiere que el sector tecnológico de EE.UU. ha incorporado un impulso impulsado por la IA” en las hipótesis de crecimiento de los ingresos a largo plazo de alrededor de 200 puntos básicos por año, “así como un aumento del margen de alrededor de 300 puntos básicos” en 10 años, dijo Norton. “Esta perspectiva no asegura que no podamos ver un fuerte sentimiento continuado por la tecnología en 2024, pero no es una apuesta que nos gustaría hacer ahora mismo”.

Efecto electoral

La mayoría de los inversores, un 57%, prevé cambiar su asignación de activos en 2024, con un 31% que planea mover más dinero hacia la renta fija y un 26% que afirma que aumentará su ponderación en renta variable. Parte de ese dinero procederá de cualquier aumento o prima en 2024, y el 52% afirma que invertirá la mayor parte en acciones o bonos.

Sin embargo, el efectivo también tiene su atractivo. Casi una cuarta parte de los encuestados guardaría gran parte de la paga extra en efectivo, y el 19% la utilizaría para ponerse al día con las facturas o pagar deudas. Sólo el 5% derrocharía en algo grande, como un coche o unas vacaciones. En general, el 38% de los encuestados espera ahorrar más el año que viene, y menos de una quinta parte prevé ahorrar menos.

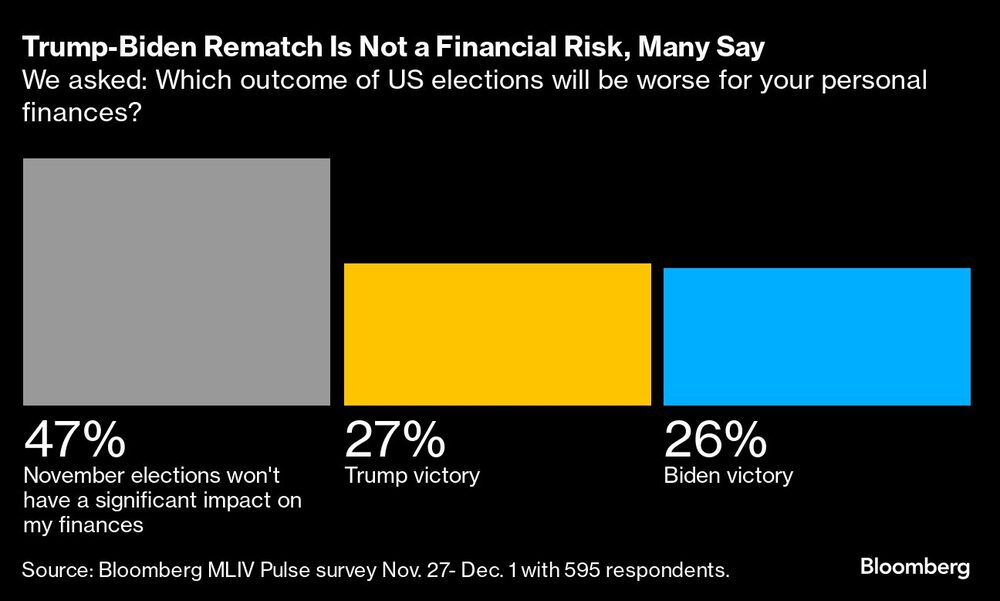

Muchos encuestados consideran que las próximas elecciones presidenciales no afectarán a sus finanzas: el 47% espera que las elecciones de noviembre no tengan un impacto significativo. Del resto de los encuestados, el 27% dijo que una victoria del expresidente Donald Trump tendría un impacto peor en sus finanzas, y el 26% dijo que la reelección del presidente Joe Biden sería peor.

De media, el S&P 500 gana alrededor de un 7,5% en los años de elecciones presidenciales, por debajo de la tendencia e inferior al rendimiento típico del 13,5% en el tercer año de una presidencia, según un reciente informe de Lori Calvasina, responsable de estrategia de renta variable estadounidense de RBC Capital Markets.

El patrón típico, señala Calvasina en el informe, es un débil comienzo de año, un repunte hacia el otoño, mercados agitados hacia el día de las elecciones y un repunte tras las elecciones. Calvasina tiene un objetivo de 5.000 para el S&P 500 a finales de año, lo que supondría una subida del 9%.

“Cualquier año de elecciones presidenciales es una fuente de incertidumbre para el mercado de renta variable estadounidense”, escribió Calvasina. “Dados todos los aspectos inusuales de la contienda de 2024, esa parece una forma apropiada de pensar en el telón de fondo político para las acciones en 2024″.

Lee más en Bloomberg.com