Bloomberg — Puede que el repunte récord del oro haya acaparado los titulares este año, pero es la plata la que corre más fuerte y más rápido, ya que el metal menos glamuroso se beneficia de una sólida demanda financiera e industrial.

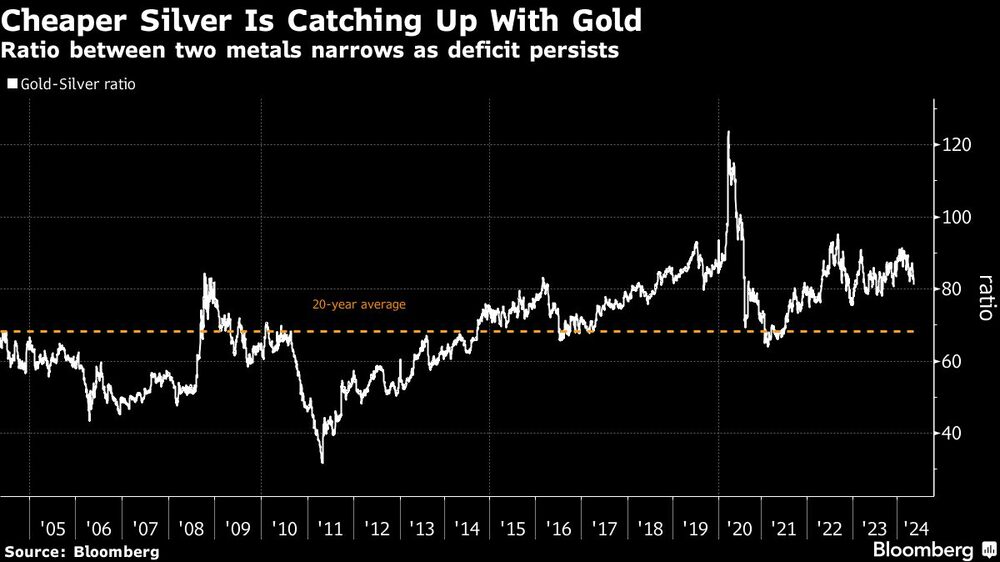

La plata se ha disparado más de una cuarta parte este año, superando al oro y convirtiéndose en una de las principales materias primas con mejor comportamiento del año. Sin embargo, en términos relativos, la plata sigue siendo más económica. Actualmente se necesitan unas 80 onzas de plata para comprar una onza de oro, frente a un promedio de 68 onzas en 20 años.

En el mercado spot, la plata subió hasta un 3,3% a US$30,55 la onza a las 9:21 a.m de Nueva York este viernes, su nivel más alto desde febrero de 2013. Los precios del oro subieron hasta un 1,2% a US$2.405,18.

Los dos metales se mueven en gran medida en conjunto, ya que ambos ofrecen propiedades similares de cobertura macroeconómica y cambiaria. Con el oro alcanzando un récord gracias a las compras de los bancos centrales, el interés de los minoristas en China y el resurgimiento de las apuestas a favor de unas tasas de interés más bajas en EE.UU., la plata ha seguido el ritmo. Aunque ha habido escaso interés por parte de los inversores en fondos cotizados en bolsa respaldados por plata, las ventas físicas han repuntado, incluso en el distribuidor Silver Bullion Pte., con sede en Singapur.

“Incluso los clientes interesados en comprar oro empiezan a decir ‘bueno, quizá compre plata primero y espere a que la proporción se reequilibre’”, afirma el fundador Gregor Gregersen. Entre el 1 y el 25 de abril, el punto de venta vendió 74 onzas de plata física por cada onza de oro, frente a una media de 44 en 2023.

En términos relativos, el metal blanco ya ha ido avanzando frente a su primo más caro. En enero, la relación oro-plata superaba los 90 puntos, la más alta desde septiembre de 2022. Citigroup Inc. considera que si la Reserva Federal sigue adelante con los recortes de tasas de interés y el crecimiento económico se mantiene fuerte en la segunda mitad, la relación podría moverse a alrededor de 70, aunque advirtió que una desaceleración lo empujaría en la otra dirección, según una nota.

Lea también: Materias primas alcanzan su nivel más alto en un año, planteando una nueva amenaza de inflación

La plata tiene un carácter dual, valorada tanto por sus usos como activo financiero como por su aporte industrial, incluidas las tecnologías de energías limpias. El metal es un ingrediente clave de los paneles solares y, con el fuerte crecimiento de esa industria, se espera que su uso alcance un récord este año, según el Instituto de la Plata. En este contexto, el mercado se encamina a un cuarto año de déficit, y la escasez de este año se considera la segunda mayor de la historia.

Según Gregersen, de Silver Bullion, esto ha llevado a los usuarios industriales -que normalmente dependen de los mineros para abastecerse- a buscar onzas vaciando los principales inventarios mundiales. Las existencias registradas por la London Bullion Market Association cayeron en abril al segundo nivel más bajo jamás registrado, mientras que los volúmenes en las bolsas de Nueva York y Shanghai se acercan a mínimos estacionales.

En los próximos dos años, las existencias de la LBMA podrían agotarse dado el ritmo actual de la demanda, según TD Securities. Daniel Ghali, estratega de materias primas, afirma en una nota de abril que la cifra global exagera el volumen disponible de metal, ya que incluye las tenencias de fondos cotizados.

“Poco a poco se irá reduciendo la oferta, porque la demanda industrial va a aumentar”, dijo Gregersen. “Si los inversores también empiezan a comprar, entonces creo que dentro de dos o tres meses, mi mayor problema podría ser: “¿Dónde encuentro suministro?” en lugar de “¿Cómo vendo la plata?””.

Lea más en Bloomberg.com