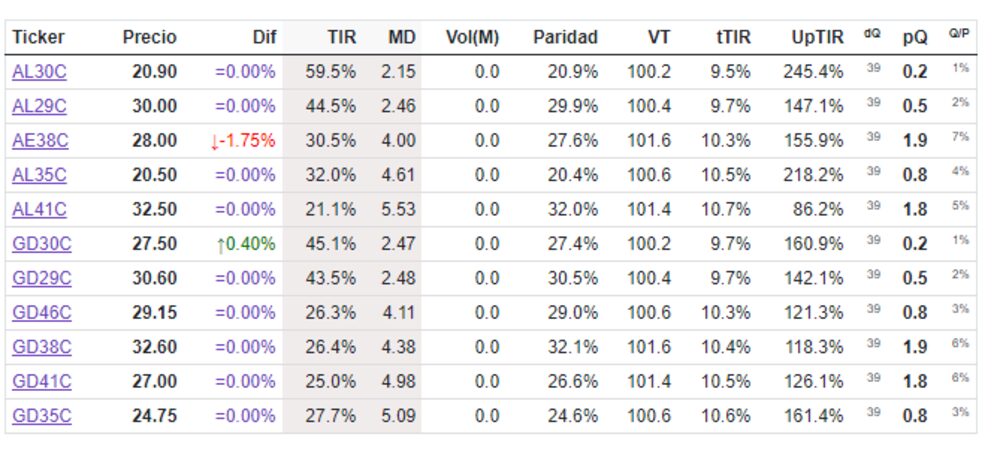

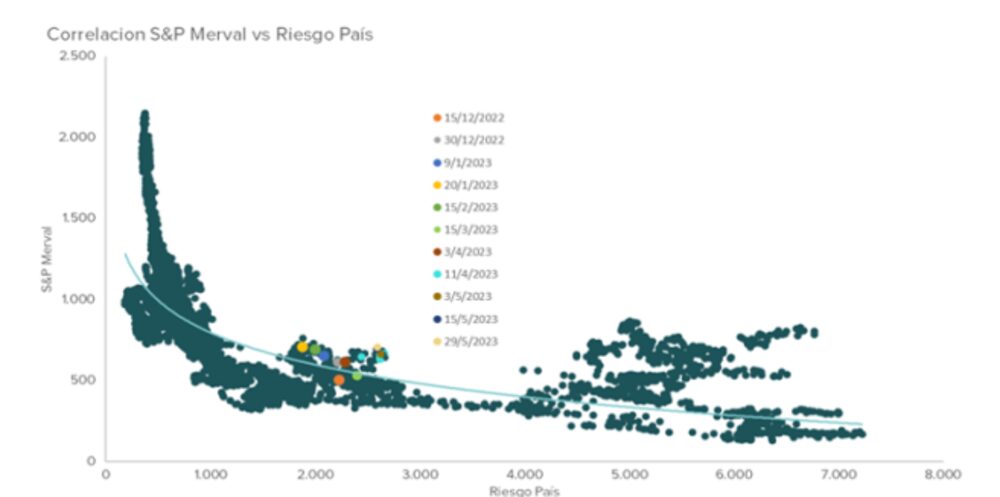

Buenos Aires — A pesar de que la deuda argentina con privados fue reestructurada hace apenas tres años, los bonos soberanos en dólares están entre los peores del mundo, con paridades por debajo de los US$30 y cerca de los US$20 en algunos casos. Al mismo tiempo, el índice Merval viene oscilando en torno a los 700 puntos, medido al contado con liqui, cuando en épocas de primavera macrista llegó a tocar un máximo de US$1.800.

En este contexto, los operadores se preguntan en cuál de los dos segmentos, si en renta fija soberana o en renta variable, hay mayor upside (margen de suba), aunque también dónde hay menor downside (margen de baja).

En ambos casos, vale aclarar, se trata de inversiones para quienes piensen en el largo plazo y tengan tolerancia al riesgo argentino.

¿Por qué optar por bonos?

Precisamente, un informe reciente del broker Grupo IEB se titula “¿Dónde hay más potencial de suba: en el equity argentino o en los bonos?”.

Ante esta duda, los autores del estudio responden en el mismo: “Creemos que hoy presenta más potencial a la suba un bono soberano (especialmente el AL30) que el mercado de equity en general”.

Respecto del riesgo de una caída, Grupo IEB también ve a los bonos mejor parados que a las acciones: “Ante un escenario en el que la coyuntura se termine complicando es al equity al que vemos con mayor potencial de ajuste. La deuda soberana no quedará exenta de un ajuste, pero el mismo debería ser menor, puesto que ya se encuentra cotizando a paridades muy bajas”.

El precio actual de los bonos argentinos descuenta una deuda con alto riesgo de default y, según el análisis de Grupo IEB, las cotizaciones están por debajo de niveles de recupero observados en reestructuraciones “ácidas” y con grandes quitas.

Por su parte, Pablo Repetto, head of research en Aurum Valores, coincidió en que los bonos están en precios “casi regalados”, aunque advirtió que no espera una suba hasta que no haya reglas “sólidas” y se liberen regulaciones sobre el mercado. Por ello, subrayó que quien quiera aprovechar los precios de los bonos debe pensar en el mediano y largo plazo.

Repetto también resaltó que los bonos darían ganancias a largo plazo aún en un escenario de reestructuración agresiva. “Y no vemos que vaya a darse ese escenario”, añadió.

Por otro parte, Grupo IEB destacó cuatro aspectos por los cuales creen que el escenario de reestructuración es poco probable:

- “Al gobierno actual le queda solamente un servicio de US$980 millones en concepto de pago de cupones, el 9 de julio. Creemos que esos dólares se conseguirán puesto que el efecto del no pago tendría consecuencias electorales (el vencimiento es anterior a las PASO) y macroeconómicas que que podrían desestabilizar la macro y repercutir en el resultado electoral”.

- Ya en el 2024, con nuevo gobierno en el poder y terminado el efecto “La Niña”, el ingreso de divisas por parte del agro tendería a normalizarse. El agro muy probablemente vuelva a obtener buenos rindes que le permitan aportar divisas acercándose al promedio de los últimos años. Por otra parte la balanza energética, extremadamente negativa en el 2022, proyectada como negativa para este año (aunque lejos de los niveles de 2022), podría arrojar ya en 2024 valores cercanos a cero o, incluso algún superávit”.

- “No tiene sentido económico ni financiero reestructurar la deuda en el actual contexto de tasas de interés internacionales: se terminaría pagando lo mismo solamente por los intereses que lo que correspondería pagar por intereses más amortizaciones de capital”.

- “Los montos a los que se enfrentará el nuevo gobierno son aproximadamente unos US$4.000 millones en concepto de intereses y amortizaciones. Un número que consideramos es manejable”.

“El S&P Merval hoy se encuentra un 116% por encima del mínimo luego de la gestión Batakis (mínimo de US$345 frente a US$702 al cierre del 30 de mayo) , mientras que el bono AL30 se halla a un 25% de dicho punto (mínimo de US$16,78 frente a cierre de US$21,07 el 30 de mayo)”, destaca Grupo IEB.

¿Qué sucede con las acciones?

“Estamos constructivos con el equity y con la deuda hard dollar en Argentina, con mayor upside en equity”, destacó Jorge Viñas, portfolio manager de Toronto Trust. De todas formas, Viñas aclaró que si se analiza por el lado del downside los bonos tienen una perspectiva mejor, por tener descontada una reestructuración agresiva en sus precios.

Volviendo al informe de Grupo IEB, si bien, como se mencionó, sus analistas ven más potencial en bonos, también se muestran optimistas en relación a las acciones del Merval.

“En el marco de un nuevo gobierno, y pensando en un entorno más constructivo para la macro, vemos claramente upside en el equity argentino. Pero también creemos que llevará mucho tiempo volver a los máximos de 2018″, resalta el informe.

Por otro lado, existen diferentes miradas respecto de qué sectores ofrecen mejores oportunidades de posicionamiento. Pablo Repetto, por ejemplo, consideró que es el sector energético el que tiene mayor valor en el mediano y largo plazo. “Hay otros sectores que están caros si uno piensa en todos los desajustes que hay que arreglar”, reseñó.

En cambio, Grupo IEB considera que el sector energético es el que ha mantenido el Merval en dólares “a flote” durante 2023, por lo cual prefieren otros segmentos a futuro: “Si uno tuviera que pensar en el largo plazo, manteniendo el escenario constructivo, tal vez sea el sector bancario quien tenga el potencial de suba mayor. El inconveniente que presenta dicho sector es que indudablemente un programa de estabilización macroeconómica los termine afectando”.