Buenos Aires — En agosto de 2020 Argentina reestructuró su deuda con acreedores privados. Pero a pesar del poco tiempo transcurrido desde entonces, los precios de los bonos argentinos y los Credit Default Swaps (CDS o seguros anti-default) anticipan en sus cotizaciones un nuevo impago en muy poco tiempo. Los CDS a un año, por ejemplo, arrojan entre un 60% y 70% de probabilidad de que Argentina no cumpla con sus obligaciones de aquí a 12 meses, en tanto que a cinco años anticipan más de un 90% de chances de default soberano en dólares.

El propio ministro de Economía, Sergio Massa, calificó como pésima la reestructuración de deuda encarada por el exministro Martín Guzmán, y culpó a dicha negociación por los precios que tienen los bonos. En este contexto, la discusión que se da en el mercado financiero es si tiene sentido lo barata que está la deuda argentina o si los activos están sobrecastigados.

Los escenarios que descuentan los bonos argentinos

“A estos precios, los bonos reflejan una restructuración con quitas de entre 34% y 53% de su capital (asumiendo una exit yield de 15%)”, sostuvo Juan Pedro Mazza, estratega senior de renta fija en Cohen Aliados Financieros.

Según la mirada de Mazza, los precios actuales descuentan escenarios “demasiado extremos”, que “no se corresponden” con el perfil de deuda argentino. “La deuda con bonistas privados a pagar en los próximos dos años es de aproximadamente US$10.000 millones, aproximadamente un 2% del PBI argentino”.

Aún así, Mazza responde, a título subjetivo, que es difícil descartar que ocurra algún tipo de canje para la deuda argentina de aquí a fines del 2025, dada la “frágil” situación de reservas que recibirá la próxima gestión, en un desfavorable contexto global de altas tasas.

¿Paridades castigadas?

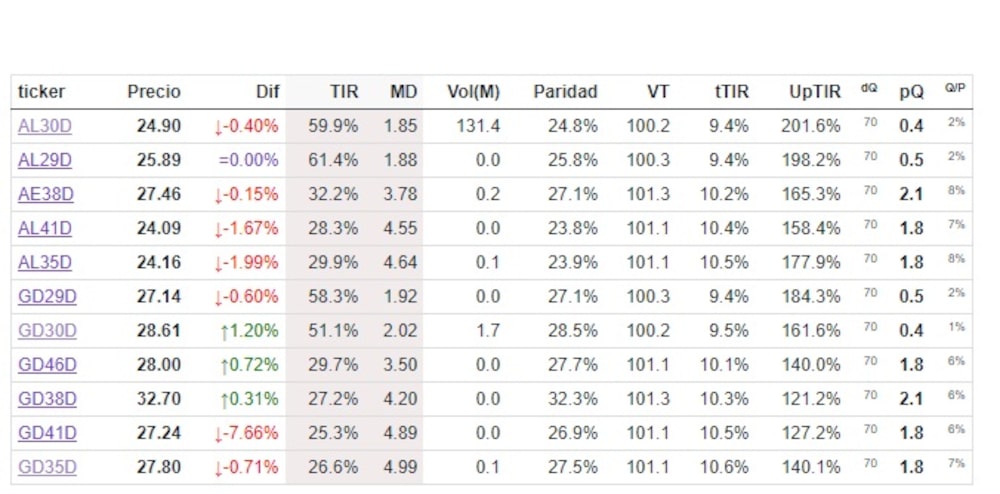

El bono Global 2030 (ley internacional) cerró el mes de octubre por debajo de los U$S28 en Estados Unidos, mientras que el Bonar 2030 (ley local) finalizó por debajo de los US$25 en ByMA, lo que implicó una tasa de retorno de casi el 60%.

“Los bonos, con un recovery 25%, prácticamente descuentan sí o sí un default en 2025″, reflexionó el portfolio manager de Consultatio Plus, Francisco Mattig.

Ante esta afirmación, Bloomberg Línea consultó a Mattig si estos precios implican un sobrecastigo o si es un sinsentido. A lo que el ejecutivo respondió: “Tiene sentido por varias cosas”. Y destacó tres puntos que justifican estos precios:

- “Por un lado, las reservas netas quedarán debajo de US$10.000 millones, por lo que ya no los pagos de 2025, sino los de 2024 son desafiantes, porque son US$4.300 millones”.

- “Además, la victoria de (el ministro) Sergio Massa en las elecciones generales significa el triunfo de uno de los planes económicos menos propensos a la acumulación de reservas, por lo que tienen sentido las valuaciones”.

- “Si a esto último le sumamos las reiteradas críticas de Massa al canje de (Martín) Guzmán, uno tendería a pensar que puede haber un nuevo canje si el triunfo de Massa se materializa en el balotaje”.

Por su parte, Pablo Repetto, head of research en Aurum Valores, señaló que, pensando en el precio actual y considerando que cualquier reestructuración debería ser bastante amigable, luce todo “exageradamente castigado”.

Sin embargo, Repetto puntualizó: “No sabemos si aún podría haber paridades más bajas, porque como se interviene mucho ese mercado y está todo sujeto a múltiples restricciones, los bonos no pueden tener un valor normal”.

En tanto, el presidente de Patente de Valores, Santiago López Alfaro, coincidió en que los precios de los bonos anticipan una reestructuración y un default, lo cual, a su juicio, es “exagerado”. Al respecto, explicó: “El mercado se quedó con las reestructuraciones unilaterales, como el default 2001, la reestructuración 2005 y 2010. La última reestructuración de Guzmán fue un acuerdo con los acreedores. Hay que ir o votar”.

Tras esta argumentación, López Alfaro aseguró que la deuda ley New York no debería ser un problema, “porque no son vencimientos grandes”. Y agregó: “El problema es la deuda con el FMI o la deuda en pesos”.

¿Cómo puede ser una eventual reestructuración?

Mattig mencionó que, ante una eventual reestructuración, es difícil imaginar cómo se pueden acercar las posiciones, dado que los cupones que tienen los Globales ya son muy bajos. Por eso, explicó “un escenario de negociación prolongada con acreedores tampoco es descartable”.

En tanto, Repetto indicó que cualquier escenario de reestructuración es “complicado”, porque las tasas de los bonos ya son extremadamente bajas y si hay una renegociación la tasa va a tener que ser bastante más alta para poder conseguir las mayoría.

Por esto último, el ejecutivo de Aurum Valores concluyó: “Al final del día, terminás pagando por intereses lo que ahorrás de capital si haces un haircut agresivo”.

Asimismo, Pedro Siaba Serrate, head of research & strategy, en Portfolio Personal Inversiones (PPI), detalló el siguiente cálculo: “Si pensamos en un default en diciembre de 2024 como escenario base, tomamos un Global 2035 y le damos una tasa de salida del 15%, ponemos una extensión de la maturity de 5 años, con un costo de oportunidad del 10% anual, la quita debería ser de alrededor del 33% en términos de capital para que el inversor quede breakeven (en punto de equilibrio)”.

Probabilidades de default implícitas en los CDS

Según explicó Siaba Serrate, al cierre del lunes del 30 de diciembre los CDS de Argentina a un año descontaban una chance de default del 68%.

Por su parte, Pablo Repetto, calculó las siguientes probabilidades implícitas según los precios actuales, para una recovery rate de 40%:

- Al 31 de diciembre de 2024, 83,5%

- Al 30 de junio de 2024, 52,6%

- Al 31 de diciembre de 2028, 94,3%

- Y al 31 de diciembre de 2033: 99,7%