Los funcionarios de la Reserva Federal no tienen prisa por subir las tasas de interés antes de su reunión de política programada para el próximo mes, ni tampoco es probable que se produzca un movimiento de medio punto porcentual en marzo, a pesar de que el aumento de los precios al consumidor fue mayor de lo esperado y avivó la especulación sobre esta opción.

Un aumento de emergencia podría ser una señal de pánico y cimentar las críticas de que el banco central está demasiado atrasado en la contención de la inflación, mientras que el presidente Jerome Powell sólo predijo el mes pasado que el ritmo de aumento de los precios se enfriaría a finales de este año. Powell también ha mostrado su preferencia por construir un consenso dentro del comité de fijación de políticas, y ningún funcionario de la Fed está señalando ahora una carrera para actuar antes de su reunión del 15-16 de marzo.

Una subida de tasas antes de marzo también implicaría adelantar la conclusión del programa de compra de activos de la Fed, lo que aumentaría la posible conmoción de un público no preparado. En cambio, la Fed es partidaria de conocer más datos antes de tomar una decisión el mes que viene.

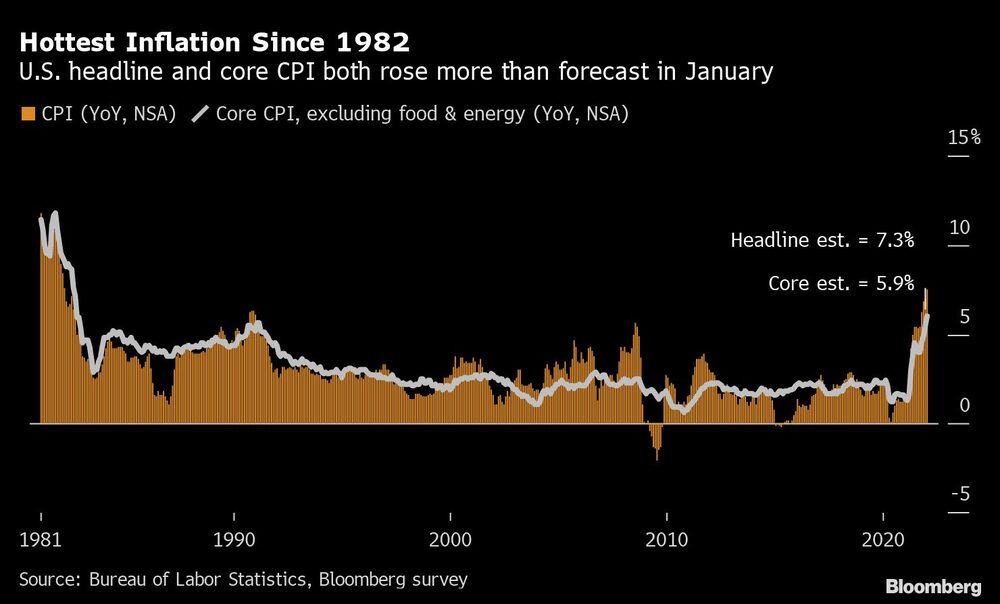

Las especulaciones sobre unmovimiento de la Fed entre reuniones, algo que no es frecuente, aumentaron el jueves en los mercados después de que la inflación al consumidor se acelerara hasta el 7,5% en enero, un nuevo máximo de 40 años. La cifra núcleo, excluyendo los alimentos y la energía, se ubicó en 6%, también la más rápida desde 1982.

Los mercados monetarios sugieren que la posibilidad de una subida de 50 puntos básicos en marzo es del 50%, y el presidente de la Fed de San Luis, James Bullard, que vota sobre las tasas este año, dijo en una entrevista el jueves que está a favor de tres subidas hasta julio, siendo una de ellas de medio punto.

Sin embargo, los centristas entre los altos funcionarios de la Fed parecen escépticos respecto a una subida de medio punto, y sugieren que no es necesario comenzar un ciclo de subidas con una medida agresiva.

La presidenta de la Fed de San Francisco, Mary Daly, dijo el jueves que una subida de tipos de medio punto “no es mi preferencia”, en declaraciones a Market News. Citó la persistencia de la pandemia y el hecho de que la Fed ya está enviando un mensaje claro sobre su disposición a actuar. “Los mercados ya han descontado la retirada de la política acomodaticia, y eso es que han escuchado lo que la Fed está comunicando claramente”.

Thomas Barkin, presidente de la Fed de Richmond, tenía una opinión similar.

“Estoy abierto a ello conceptualmente”, dijo sobre un movimiento de medio punto, hablando el jueves en un evento virtual organizado por el Stanford Institute for Economic Policy Research. “¿Creo que hay una necesidad imperiosa de hacerlo ahora mismo? Tendría que estar convencido de ello”.

Powell pretende que el aterrizaje sea suave, prediciendo que la inflación de los precios de los bienes se reducirá a medida que se desbloquee la oferta. Él y sus colegas tendrán que enfrentarse a un doble riesgo: evitar una recesión autoinfligida por un aumento demasiado rápido y, al mismo tiempo, actuar con la suficiente rapidez para mantener controladas las expectativas del público sobre los precios futuros.

Los datos de enero ofrecieron algunas pruebas de la ampliación de las presiones sobre los precios, con una aceleración de los costes de los servicios, sin relación con los problemas de la cadena de suministro. Sin embargo, no es probable que un mes de datos empuje a los funcionarios a una subida entre reuniones.

Los funcionarios de la Fed parecen estar seguros de que disponen de las herramientas necesarias para reducir la inflación y de que los mercados entienden perfectamente su intención de empezar a endurecer las condiciones monetarias. Cuando el Comité Federal de Mercado Abierto se reúna de nuevo, los funcionarios tendrán un mes más de datos que analizar antes de tomar una decisión, mientras que los riesgos geopolíticos en Europa también han aumentado la incertidumbre.

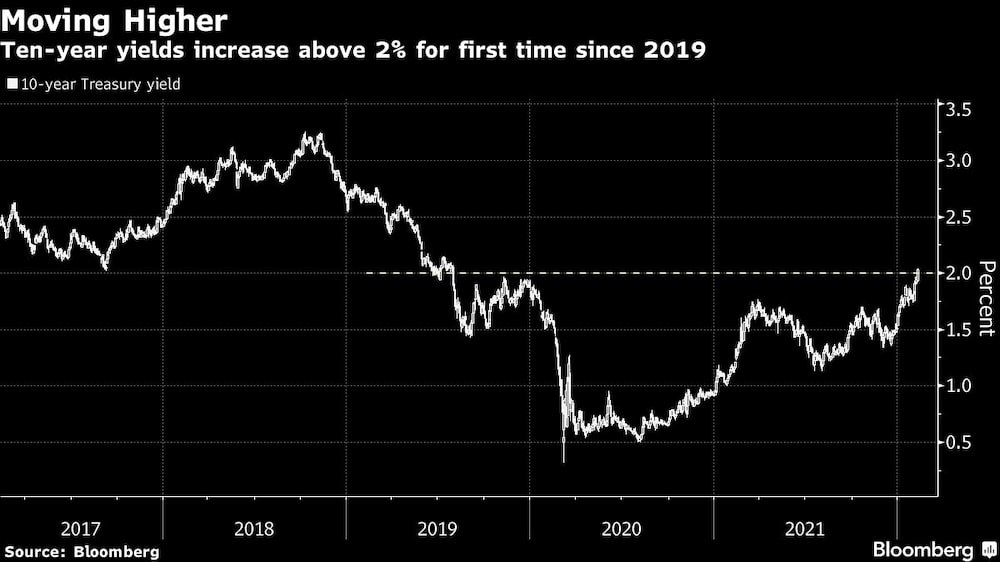

Los inversores han aumentado las apuestas sobre el ritmo de las subidas de tasas desde la reunión de enero de la Fed, y se han inclinado por siete movimientos este año, frente a los tres que los funcionarios pronosticaron en diciembre. Los economistas de Goldman Sachs Group Inc. (GS) dijeron a última hora del jueves que ahora esperan que el banco central suba los tipos siete veces este año. Los de Deutsche Bank AG (DBK) y HSBC Holdings Plc (HSBC) ven ahora un cambio de medio punto en marzo.

Los funcionarios de la Fed no están rechazando las expectativas del mercado y, en cambio, revisan sus propias perspectivas de subida de tasas desde su última previsión de diciembre.

El informe “muestra una continua presión inflacionaria en Estados Unidos” y “es preocupante para mí y para la Fed”, dijo Bullard en la entrevista con Bloomberg News. “Vamos a tener que ser mucho más ágiles y mucho más reactivos a los datos”.

Bullard calificó el movimiento de medio punto en marzo como “una respuesta sensata a un shock inflacionario sorpresivo que recibimos durante 2021 y que no esperábamos”, pero destacó que se remitiría a Powell.

Bullard dijo que la Fed no está “en ese modo” de subidas de emergencia, señalando que hay poca necesidad de sorprender a los mercados ahora dado el endurecimiento que ya están poniendo en precio.

Le puede interesar

Operadores apuestan a alza de medio punto de la Fed tras dato de inflación EE.UU.

Inflación de EE.UU. supera expectativas y sigue al alza: fue 7,5% anual en enero

Opinión: A pesar del repunte de la inflación, la Fed debe mantenerse firme