Bloomberg — Un escenario de alzas en tasas de interés y de inflación distinto al que muchos inversores han visto nunca los ha impulsado a buscar activos para navegar la tormenta del mercado.

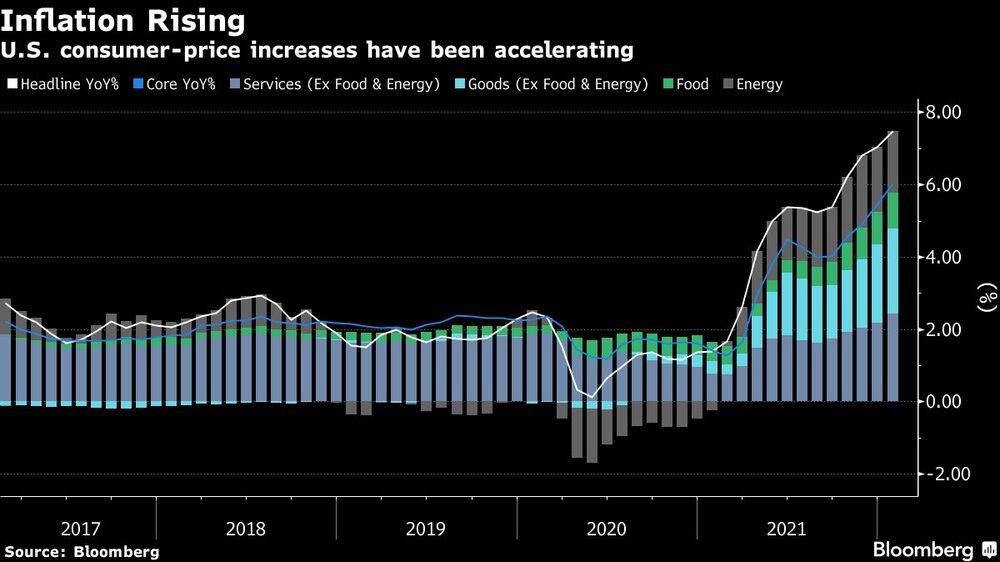

Con la inflación estadounidense en su nivel más alto desde 1982 y los operadores de swaps apostando ahora por que la Reserva Federal aumentará las tasas en el equivalente a cinco cuartos de punto para finales de julio, los inversores necesitan proteger sus carteras de más pérdidas en acciones y bonos. Los estrategas sugieren alternativas como los activos en euros, el oro y las acciones de empresas de recursos asiáticos.

Un indicador de la forma en que el aumento de los precios al consumo (IPC) y las expectativas de endurecimiento monetario están sacudiendo los mercados y los activos de riesgo puede verse en los rendimientos reales del Tesoro a 10 años ajustados a la inflación, que han saltado al -0,421% el viernes, el más alto desde junio de 2020.

“Hay muchas pruebas y argumentos razonados de que las tasas reales a 10 años subirán otros (alrededor de) 50 puntos básicos” y se elevarán por encima de cero, dijo Michael Purves, CEO de Tallbacken Capital Advisors LLC. Ese movimiento se produciría mientras “la Fed, y ahora el Banco Central Europeo (BCE), siguen normalizando sus políticas de tasas”.

Aaquí algunas ideas de los estrategas sobre lo que hay que hacer:

Cuando se ralentiza

“El IPC ha sido más alto de lo esperado y el de febrero también podría serlo, pero, de nuevo, lo que debería importar a los mercados es hasta qué punto se ralentiza a partir de aquí”, dijo Peter Boockvar, director de inversiones de Bleakley Advisory Group. “Aprovecho esta oportunidad para expresar mi opinión alcista sobre el oro y la plata. A partir de aquí, o bien la Reserva Federal endurece demasiado y el crecimiento se ralentiza, lo que hace que la Reserva Federal dé marcha atrás y eso será alcista para el oro, o bien la Reserva Federal seguirá siendo demasiado lenta en el endurecimiento, las tasas reales seguirán siendo firmemente negativas y eso será positivo para el oro”.

Pateando y gritando

“Los mercados patalearán y gritarán antes de tomar su medicina, pero mientras no sea inminente una recesión, probablemente puedan soportar unas tasas algo más altas sin que se rompan. En última instancia, todavía no hay alternativa”, dijo Peter McGuire, CEO de Trading Point, en una nota. “Los inversores con nervios de acero pueden aprovechar los violentos retrocesos para aumentar posiciones a largo plazo, preferiblemente en empresas de alta calidad que cotizan con descuento”.

Las acciones pueden aguantar

“Los mercados bursátiles pueden seguir subiendo, aunque no vamos a ver el rendimiento que vimos el año pasado”, dijo Karen Ward, estratega jefe de mercado para EMEA de J.P. Morgan (JPM) Asset Management. “La economía sigue beneficiándose de los vientos de cola fiscales. Los beneficios serán relativamente resistentes a lo largo del año. Mientras las expectativas de beneficios sigan subiendo, mientras el crecimiento sea resistente, creo que los mercados de riesgo pueden absorber unas tasas de interés ligeramente más altas.”

Tasas reales

“Un nuevo aumento de las tasas reales no tiene por qué significar un nuevo aumento de la volatilidad y una contracción del precio/beneficio”, escribió Purves de Tallbacken. “La prima de riesgo de la renta variable y los rendimientos nominales (y, en particular, la prima por plazo en el extremo posterior de la curva) serán mucho más importantes para la valoración de la renta variable. Además, si esta subida de las tasas reales refleja un fuerte crecimiento del PIB tanto nominal como real, el crecimiento de los beneficios debería ser sólido. También hay que decir que hay varios casos de mercados (y de precios a la ganancia) que se expanden al mismo tiempo que los tipos reales”.

El lado positivo

“La realidad es que la revalorización del riesgo hará que se pierda algo de fuelle, pero el aspecto positivo es que las tasas reales de Estados Unidos siguen siendo lo suficientemente bajas como para que los cazadores de gangas sean oportunistas y rápidos”, dijo Vishnu Varathan, jefe de economía y estrategia de Mizuho Bank Ltd. (8411) en Singapur. “No espero un hundimiento sostenido de los activos de riesgo como consecuencia del aumento de los rendimientos reales todavía”.

Indicadores de sobreventa

“La caliente impresión del IPC y la reacción del mercado superaron la señal de compra de la base del patrón del miércoles para la nota a 10 años”, escribieron el jueves en una nota los estrategas de JPMorgan Chase & Co. “Sospechamos que los indicadores de posición y sentimiento se acercarán al territorio de sobreventa extrema tras el movimiento de hoy. Los parámetros de soporte cercanos descansan en el 2,03%, el 2,05% y el 2,13%. En este punto, el mercado necesitaría subir a través de 1,85 a 1,90% para confirmar un cambio de tendencia a corto plazo”.

Long Euro

“Estados Unidos se está moviendo ahora hacia un entorno de ciclo tardío en el que las expectativas de la Fed están siendo revalorizadas por ‘malas’ razones: un entorno de oferta débil y alta inflación está requiriendo que el banco central frene el crecimiento”, escribió en una nota George Saravelos, jefe global de investigación de divisas de Deutsche Bank AG. (DB) “Poniendo todo junto, las subidas de tasas incrementales de la Fed parecen cada vez menos positivas para el dólar en el futuro. Manténgase long en el EUR/USD”.

Entorno difícil

“Será un entorno difícil para los activos de riesgo hasta que superemos el impacto psicológico de al menos la primera subida”, dijo Wai Ho Leong, estratega de Modular Asset Management en Singapur. “En Asia, los bonos ligados a la inflación deberían funcionar mejor, aunque la liquidez tiende a ser difícil y se limita a unos pocos países como Corea y Tailandia. En cuanto a la renta variable, en general las empresas de alimentación, recursos y energía también deberían tener un buen comportamiento. Esto es especialmente cierto en Malasia, que es el único exportador neto de Asia de productos energéticos y de guantes de goma. Nos gusta mucho el MYR como una historia infravalorada”.

Bonos asiáticos

“El aumento de los rendimientos de los UST (Tasa del Tesoro de los Estados Unidos) durante la noche probablemente repercutirá en los mercados de bonos regionales”, dijo Winson Phoon, jefe de investigación de renta fija de Maybank Securities Pte en Singapur. “Los rendimientos deberían aumentar en todos los mercados regionales, pero todavía en una base beta más baja, es decir, corrigiendo menos que el movimiento de los UST”.

Añadió que “los bonos chinos deberían estar más protegidos de la volatilidad de los UST que otros mercados de Asia Oriental. Esperamos que la curva de la deuda pública indonesia se aplane en los próximos tres a seis meses, y que la curva de 5 años y 10 años se aplane por debajo de los 100 puntos básicos”.

Con la asistencia de Abhishek Vishnoi, Chester Yung y Lilian Karunungan.

Le puede interesar:

Inflación de EE.UU. supera expectativas y sigue al alza: fue 7,5% anual en enero

Biden reconoce que inflación está causando “verdadero estrés” en familias EE.UU.

Operadores apuestan a alza de medio punto de la Fed tras dato de inflación EE.UU.

Este artículo fue traducido por Andrea González