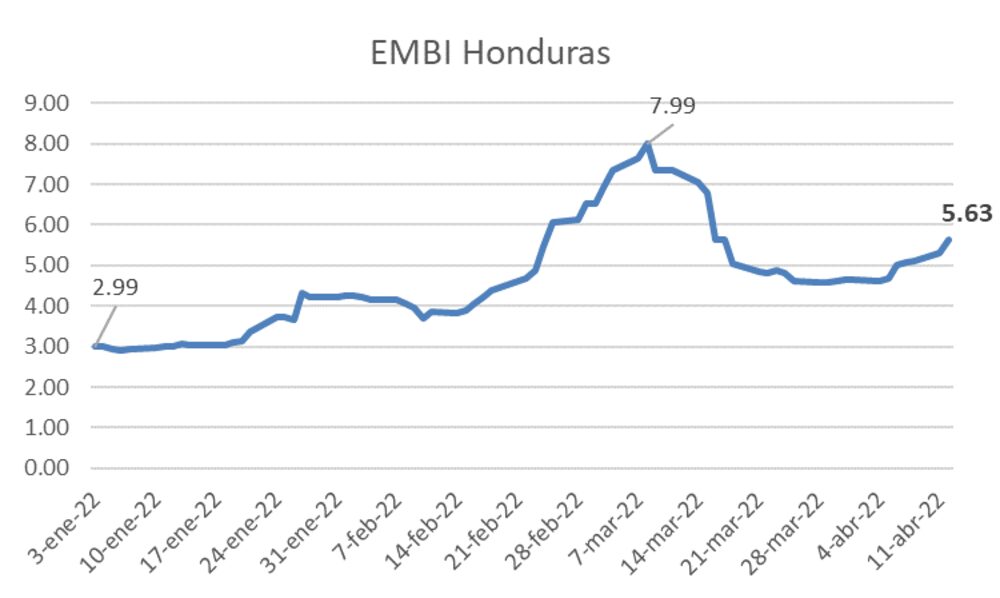

San Pedro Sula — El riesgo país de Honduras volvió a aumentar, según los registros del Emerging Markets Bonds Index o los Bonos de Mercado Emergentes (EMBI, por sus siglas en inglés), al pasar de 4.69 a 5.63 entre el 5 al 12 de abril.

A causa de la invasión rusa en Ucrania, el mercado internacional de títulos sigue estando bastante volátil en las últimas semanas y en el caso de Honduras, esta situación se agudiza aún más.

“Los mercados siguen teniendo la percepción de que en Honduras no hay una estabilidad política”, refirió el especialista Sammy Castro Mejía, quien se ha desempeñado profesionalmente como director general de Crédito Público de la Secretaría de Finanzas.

En entrevista con Bloomberg Línea, el también expresidente de una comisión técnica gubernamental que lideró la primera colocación de bonos soberanos de Honduras al mercado internacional agregó que “todavía están cimentándose las bases para que se inicie una nueva administración gubernamental y, por lo tanto, los mercados siguen teniendo esa desconfianza”.

Sumado a ello, la aprobación de un nuevo presupuesto general de ingresos y egresos de la República de Honduras para 2022 también es una situación que pone a los mercados en alerta, porque implica un cambio de prioridades, aunque en el proyecto reformulado persiste el servicio de la deuda y el pago de los bonos sigue ocupando renglones dentro del mismo.

Mercados en cautela

Funcionarios de Gobierno informaron que una parte de la ampliación de 52.000 millones de lempiras (HNL), US$2.121 millones, será financiada con un préstamo de unos 1.000 millones de dólares procedentes de las reservas internacionales netas (RIN) del Banco Central de Honduras (BCH).

“El BCH no es república libre, aunque a veces se crea. Es el banco del pueblo y en estado críticos, para resolver mediana y paulatinamente la situación”, dijo la secretaria de Finanzas, Rixi Moncada, cuando presentó el proyecto de presupuesto a los diputados del Congreso Nacional.

Respecto a ello, Castro Mejía indicó que, si bien es permitido, “no es una buena práctica tomar dinero de las reservas y utilizarlo para el gasto corriente. Las reservas tienen su finalidad, su propio objetivo y tomar una decisión de estas, si bien es legal, no es una buena práctica en este momento”.

El experto recordó que las reservas internacionales están constituidas para situaciones de crisis severa real y no generada por mala administración, sino por conflictos bélicos o armados en el territorio local o por catástrofes naturales bastante significativas.

“No es una buena práctica”, reiteró Castro Mejía, quien consideró que las economías socias y los organismos internacionales no la verán con buenos ojos, puesto que las reservas, en lugar de debilitarse, deben fortalecerse.

“En este caso se están tomando recursos para darlos en préstamos, o sea, Honduras está acudiendo a sus últimas fuentes de financiamiento, que eso es lo más alarmante de la situación, el país está cayendo en una situación en la que tiene que recurrir a las fuentes que son intocables”, añadió el especialista.

Al 31 de marzo pasado, el saldo de las RIN se ubicó en US$8,542.8 millones, menor en US$134.8 millones al observado al cierre de 2021.

El comportamiento es atribuido principalmente por servicio de deuda en US$278.6 millones, otros egresos netos por US$31.6 millones (en su mayoría por menores precios de las inversiones en valores) y venta neta de divisas de US$41.2 millones; movimientos atenuados por desembolsos por US$208.1 millones (17.3% del total proyectado para 2022) y donaciones de US$10.5 millones, informó el BCH.

Otro factor del cual estar atentos

El expresidente Juan Orlando Hernández Alvarado, quien entregó el poder el 27 de enero, aguarda en prisión preventiva a la espera de ser extraditado a Estados Unidos entre el 20 y 22 de abril, informó a medios de la capital hondureña el secretario de Seguridad, Ramón Sabillón.

La Corte Suprema de Justicia (CSJ) ratificó a fines de marzo la autorización de un juez local para extraditar a Hernández, acusado en EE.UU. de tres cargos, el primero por “conspiración para importar una sustancia controlada a los Estados Unidos”, con el “conocimiento de que dicha sustancia sería importada ilegalmente” en ese país.

Además de “usar o portar armas de fuego, o ayudar e instigar al uso, el poder y la posesión” de “ametralladoras y dispositivos destructivos”. El otro es por una “conspiración para usar o portar armas de fuego, incluyendo ametralladoras y dispositivos destructivos (...), en apoyo de la conspiración de importación de narcóticos”.

Para Castro Mejía, la noticia “es negativa en todos los sentidos y en la parte económico financiera es todavía donde podemos efectos reales y más tangibles, porque recordemos que la figura del presidente es la que tiene mayor autoridad en el país y al ser una persona vinculada, indica que los límites de corrupción y del crimen organizado han llegado al cargo de mayor importancia en Honduras”.

Saldo de la deuda pública

La deuda externa pública de Honduras entre enero y febrero de 2022 sumó US$9.202,2 millones, lo que representa una leve disminución del 0.5%, unos US$47.6 millones, con respecto a los primeros dos meses del año pasado, informó el BCH.

Del total de la deuda pública, el 80.4% (US$7.402,2 millones) fue contratado a través de préstamos y el 19.6% (1.800 millones) en títulos valores emitidos en el mercado financiero internacional (bonos soberanos).

Del total de bonos soberanos, 500 millones de dólares fueron colocados en marzo de 2013; unos 700 millones en enero de 2017 y 600 millones en junio de 2020, y fueron emitidos en el mercado internacional a tasa de interés fija, para evitar “el riesgo de incertidumbre ante fluctuaciones”.