El jueves 11 de agosto el BCRA decidió aumentar 9,5 puntos porcentuales la tasa de las Letras de Liquidez (Leliq) a 28 días, por lo cual la principal referencia monetaria quedó situada en un 69,5% nominal anual. En términos de tasa efectiva equivale a un 96,8% anual, contra una inflación que el mercado prevé en torno al 90,5% para 2022, según el último relevamiento de expectativas realizado por el Central. Este movimiento se anunció minutos antes que el Indec difunda que la inflación mensual de julio fue del 7,4%, la más alta en dos décadas.

Allá por 2019, previo a conocerse su alianza política con el kirchnerismo, Alberto Fernández le decía al peronismo que “sin Cristina no se puede y con Cristina no alcanza”. Hoy el mercado pareciera decirle lo mismo a él y al Banco Central, pero cambiando la palabra cristina por el sintagma: política monetaria. Si bien los analistas consideran que una tasa real positiva es necesaria para encauzar las expectativas, también hay quienes advierten que, en el actual contexto, las subas pueden ser contraproducentes, en tanto amplían el déficit cuasifiscal.

La principal coincidencia entre los analistas consultados es que el Gobierno debe encarar un programa de consolidación fiscal, en paralelo, para que el endurecimiento monetario surta el efecto deseado.

A contramano de cómo venía actuando en años anteriores, en los cuales la tasa corría muy por detrás del dólar y de la inflación, en este momento el Banco Central parece decidido a que el rendimiento real de quedarse en pesos sea neutro y, en el mejor de los casos, positivo.

La pregunta que se hacen los economistas es si esta suba alcanzará para calmar la dinámica de aceleración de precios o si, incluso, puede empeorar el panorama. “Un nivel de tasas como este servirá únicamente para ganar tiempo, mientras se encara una consolidación fiscal en el marco de un programa integral que apunte a anclar expectativas”, alerta un informe de Grupo SBS, en línea con lo que señalan muchas otras fuentes del sector financiero.

Hacer los deberes

“Definitivamente, la suba de tasas sirve para ganar tiempo, pero el tema es que si después no se hacen los deberes lo que termina pasando es que aumentan las probabilidades de un escenario disruptivo”, coincidió Francisco Mattig, portfolio manager de Consultatio.

Según Mattig, “lo monetario no deja de ser consecuencia de desbalances de las variables reales”, por lo cual si el BCRA y el Gobierno ordenan solo esta parte “actúan sobre las consecuencias, en vez de las causas”.

Ante la consulta de si el endurecimiento de tasas puede calmar la suba de precios, Mattig consignó: “En un esquema racional, cuando se suben las tasas se crea la sensación de que la inflación puede ceder y que, por lo tanto, la suba es transitoria. Hoy por hoy es distinto, porque todos sabemos que el problema de la inflación es otro”.

Por su parte, el director ejecutivo de la consultora Quantum, Fernando Baer, expresó que “la contracción monetaria no es suficiente para contener la inflación” y afirmó que “la racionalización del gasto, es decir, la reducción del déficit, es central”.

Por último, Baer sintetizó: “La mera suba de tasas no resuelve los grandes desequilibrios de la economía. Es un paso necesario, pero no suficiente”.

Dólar y tasa

“En lo que refiere a las presiones devaluatorias, la tasa no salva, dado que en el último mes tuvimos déficit comercial y, además, el Banco Central viene perdiendo millones de dólares de reservas en el mercado de cambios”, sostuvo Matías De Luca, economista de LCG. Y agregó: “No se trata de una cuestión financiera ni de demanda de dinero, sino que es enteramente comercial, entonces la tasa no te salva de corregir el tipo de cambio”.

En relación al efecto que puede tener el endurecimiento monetario en materia de inflación, De Luca mencionó que por primera vez en esta gestión la tasa de Leliq es positiva, en términos reales, hacia adelante.

Aún así, advirtió que en el canal de transmisión de la tasa sucede algo distinto, ya que los plazos fijos mayoristas siguen en terreno negativo. Esto se debe a que, si bien el Banco Central subió a 69,5% de tasa nominal anual las colocaciones a plazo de personas físicas que tienen hasta $10.000.000, no sucede lo mismo en el caso de empresas o de depósitos individuales por cifras mayores: para estos últimos, el tipo de interés nominal anual es de 61%.

“Lo que te mueve la aguja son los plazos fijos mayoristas y esos siguen siendo negativos”, detalló De Luca. Aunque reconoció que, al tener “tasas menos negativas que antes”, quizás el estímulo para hacer colocaciones a plazo es mayor.

El déficit cuasifiscal

El riesgo principal de la suba de tasas es que incrementa los intereses que debe gatillar el Banco Central a las entidades financieras por la tenencia de Leliq: es decir, engrosa el déficit cuasifiscal. También hay quienes consideran que tiene un impacto fiscal de segunda ronda, ya que obliga a la Secretaría de Finanzas a mejorar el premio para aquellos que financian al Gobierno.

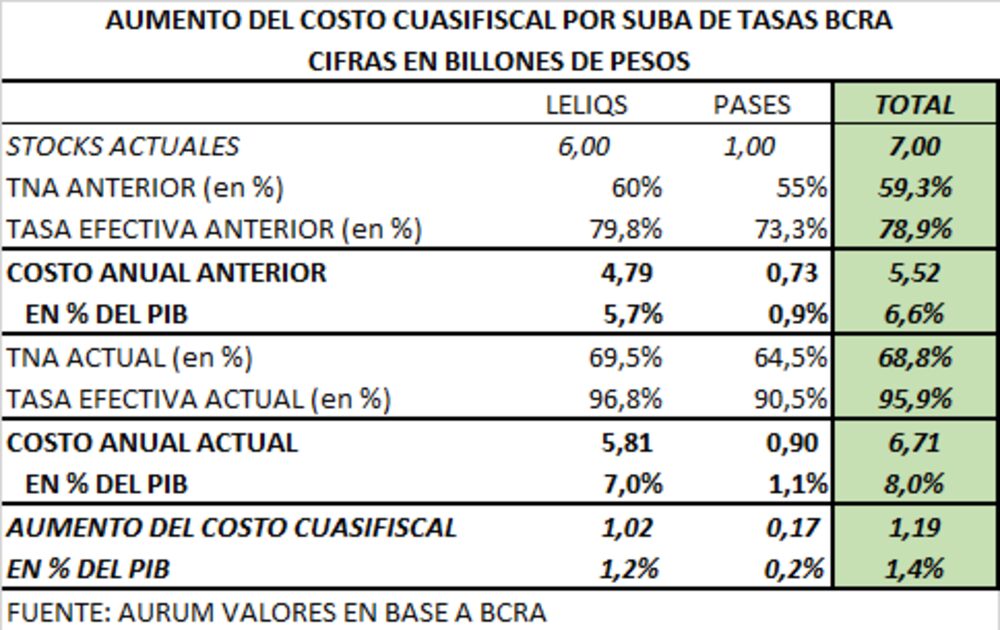

Según un informe elaborado por el broker Aurum Valores, “las subas de tasas del BCRA y del Tesoro amplificarán el problema, dado que el costo cuasifiscal y el costo fiscal (por la cuenta de intereses) engrosarán los déficits consolidados del sector publico”.

Según Aurum Valores, el aumento de tasas dispuesto ayer por el BCRA provocará un incremento del costo cuasifiscal de casi 1,5% del PIB, “una cifra que es superior al doble del ahorro que se pretendería alcanzar con la segmentación y suba de tarifas”.

En línea con esta mirada, el AlyC Facimex Valores subraya que, con la suba de tasas dispuesta el jueves, “la atención pasará a centrarse en el déficit cuasifiscal, ya que los pagos de intereses de los pasivos remunerados empezarán a correr a un ritmo anualizado del 8,6% del PBI”.

En tanto, según la consultora Delphos Investment, estos movimientos llevarían al déficit cuasifical a alcanzar el 4,5% del PBI este año y el 5% en 2023, “niveles máximos desde la salida de la convertibilidad”.