Bloomberg — Las actas de la reunión de política monetaria de la Reserva Federal de julio, que se publicarán después de dos semanas de tensión en Wall Street, probablemente ofrecerán pistas sobre lo que podría empujar al banco central a aumentar los tipos de interés una vez más en septiembre.

La decisión de los funcionarios de la Reserva Federal en su reunión del 26 y 27 de julio de aumentar su tipo de interés de referencia en tres cuartos de punto porcentual por segundo mes consecutivo marcó el ritmo más rápido de endurecimiento desde principios de la década de 1980. Y desde entonces, las apuestas en los mercados financieros sobre la magnitud del próximo movimiento en septiembre han oscilado entre 50 y 75 puntos básicos en función de los informes que muestran alternativamente un mercado laboral más fuerte de lo esperado y una inflación por debajo de las previsiones.

Las actas, que se publicarán el miércoles a las 14.00 horas en Washington, probablemente no resolverán la cuestión. Pero podrían indicar qué tipo de datos necesitarían ver los funcionarios de la Fed para favorecer otro aumento “inusualmente grande” - que el presidente Jerome Powell, en una conferencia de prensa después de la reunión de julio, dijo que podría estar en la mesa para la reunión del 20-21 de septiembre también.

“Si va a haber nueva información, sería en torno a la idea de: ¿Es probable que las nuevas subidas de tipos sean de menor cuantía, o está realmente abierta la puerta a algo más grande?”, dijo Michael Gapen, jefe de economía estadounidense de Bank of America en Nueva York.

“El análisis coste-beneficio se inclina hacia subidas menores -y los datos de la inflación probablemente les ayudaron en ese sentido-, pero si se obtiene otro informe fuerte sobre el mercado laboral, podría ser difícil que no subieran 75″ puntos básicos de nuevo, dijo Gapen.

Los funcionarios de la Reserva Federal que han hablado desde la reunión de julio han rechazado cualquier percepción de que vayan a dejar de endurecerse pronto. Han dejado claro que su máxima prioridad es frenar la inflación más alta de las últimas cuatro décadas.

Los datos de empleo de julio, publicados por el Departamento de Trabajo el 5 de agosto, mostraron que las empresas añadieron 528.000 empleados a las nóminas el mes pasado, más del doble de lo que esperaban los pronósticos, y la tasa de desempleo bajó al 3,5%, igualando el mínimo anterior a la pandemia. Este informe llevó a los inversores a apostar por una tercera subida consecutiva de 75 puntos básicos.

Sin embargo, el 10 de agosto, el Departamento de Economía y Finanzas publicó un aumento de los precios al consumo del 8,5% en los 12 meses transcurridos hasta julio, por debajo del 9,1% registrado hasta junio, que supuso la mayor tasa de inflación desde 1981. Eso fue suficiente para deshacer en gran medida las apuestas anteriores, y los inversores asignan ahora probabilidades similares a un aumento de medio punto o de tres cuartos de punto, según los precios de los contratos de futuros vinculados al tipo de referencia de la Fed.

El banco central lleva subiendo los tipos desde marzo. Los funcionarios de la Fed han admitido cada vez más que sienten que fueron demasiado lentos para empezar a hacerlo, lo que les llevó a pasar primero de subidas de un cuarto, luego de medio y finalmente de tres cuartos de punto para ponerse al día a medida que la inflación empeoraba.

Tras la subida de julio, el rango objetivo del tipo de referencia se sitúa entre el 2,25% y el 2,5%, un nivel que muchos funcionarios consideran más o menos “neutral” para la economía.

“Vamos a tomar decisiones reunión por reunión”, dijo Powell a los periodistas en la conferencia de prensa del 27 de julio. “Creemos que ha llegado el momento de ir reunión por reunión y no proporcionar el tipo de orientación clara que habíamos proporcionado en el camino hacia el nivel neutral”, dijo.

Movimiento adivinatorio

Las cifras de agosto sobre el empleo y los precios al consumo se publicarán antes de la reunión de septiembre, y probablemente serán decisivas para configurar las expectativas del mercado antes de esa decisión.

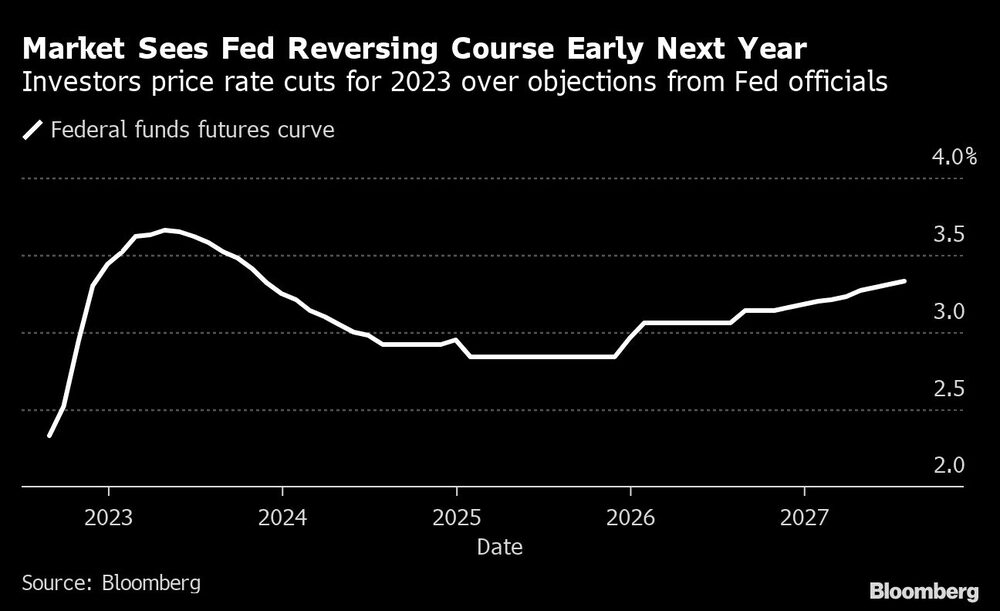

En los comentarios públicos realizados desde la reunión de julio, los funcionarios de la Reserva Federal han hecho hincapié en que están lejos de declarar la victoria sobre la inflación, y han afirmado que las subidas de tipos probablemente continuarán hasta el próximo año, tras lo cual los tipos seguirán siendo elevados durante algún tiempo.

Los inversores, en cambio, apuestan por que el banco central empiece a invertir el rumbo con recortes de tipos a mediados de 2023.

“Estamos tratando de buscar cualquier pista para saber con qué se van a sentir realmente cómodos en el frente de la inflación”, dijo Tom Porcelli, economista jefe de Estados Unidos en RBC Capital Markets en Nueva York. Cualquier información que las actas puedan proporcionar sobre “lo que sería un cómodo cambio a la baja en la inflación, y cuánto tiempo querrían que durara”, será leída con atención, dijo.

Lea más en Bloomberg.com