Bloomberg — Ahora que la temporada de resultados de las empresas estadounidenses está por culminar, la conclusión es clara: la racha de dos años de beneficios crecientes ha llegado a su fin.

Con el grueso de los informes trimestrales que se han presentado, se revela que los beneficios por acción de las empresas del índice S&P 500 bajaron un 2,3% durante los tres últimos meses de 2022, el primer descenso desde el tercer trimestre de 2020, según los datos recopilados por Bloomberg Intelligence.

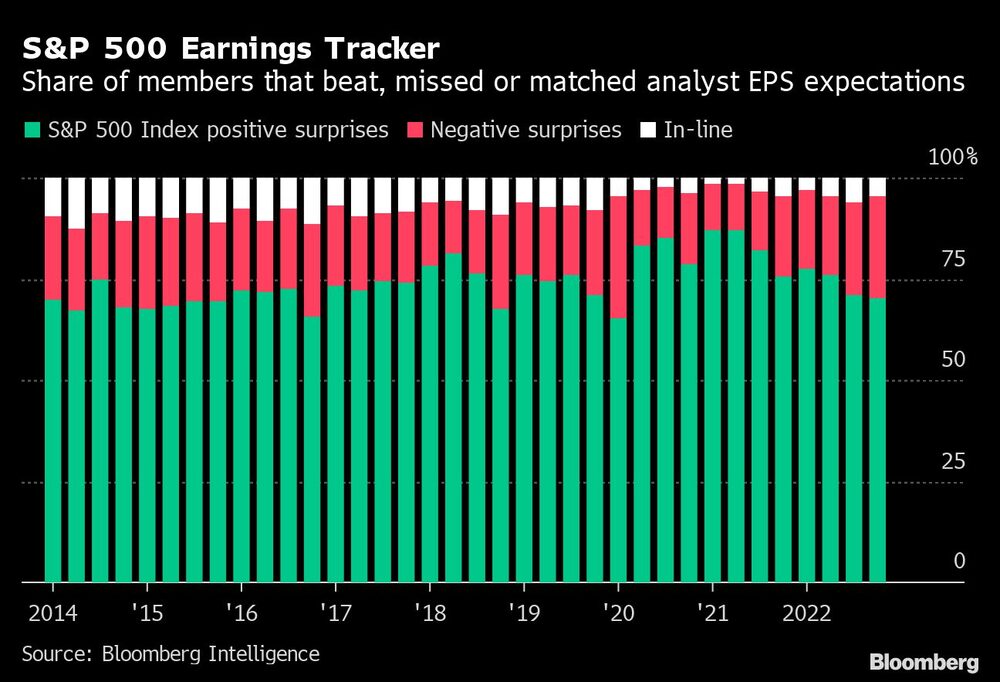

También notable: aunque la mayoría de las empresas siguieron siendo capaces de batir las previsiones de los analistas, la proporción de las que dieron sorpresas negativas aumentó hasta alcanzar el nivel más alto desde el inicio de la pandemia de coronavirus. Además, los márgenes de beneficio se están reduciendo, presionados por la inflación y unas perspectivas económicas que han mermado la capacidad de repercutir los costes mediante subidas de precios.

Los informes han subrayado la gran desconexión entre el debilitamiento de los fundamentales y un mercado bursátil que ha subido durante gran parte de este año por la especulación de que la Reserva Federal pueda frenar la inflación sin descarrilar la economía.

Ese enfoque en lo que está por venir llevó a los inversores a ignorar en gran medida los decepcionantes resultados de algunas de las mayores empresas del mercado -como Apple Inc. y Alphabet Inc.- mientras se apilaban en acciones que superaron las expectativas como DuPont de Nemours Inc.

“Los efectos retardados de una política monetaria y fiscal más restrictiva están impulsando la desaceleración del crecimiento de las ventas, pero también estamos mirando más allá en cierta medida”, dijo Brad Neuman, director de estrategia de mercado de Alger. “Para tener éxito en la inversión a corto plazo, hay que invertir en empresas que vayan a tener una resistencia fundamental en un entorno de beneficios difícil”.

Estas son algunas de las principales conclusiones extraídas de los resultados del cuarto trimestre:

Los resultados de las tecnológicas decepcionan

Las mayores empresas tecnológicas están sintiendo los efectos de la ralentización de la demanda y la debilidad del mercado de la publicidad digital. En conjunto, Meta Platforms Inc., Apple, Amazon.com Inc., Microsoft Corp. y Alphabet incumplieron las estimaciones de beneficios del consenso en un 8%, según la estratega de Bank of America Corp. Savita Subramanian, que lo atribuyó a los cambios económicos ahora que los últimos estímulos de la era de la pandemia han quedado “firmemente atrás”.

Aun así, la mayoría de los grandes valores tecnológicos han repuntado en medio de las crecientes expectativas de un aterrizaje económico suave, el optimismo sobre la reapertura de China y una rotación de los inversores hacia los valores más castigados el año pasado.

Los recortes de empleo refuerzan a los alcistas

Aunque el mercado laboral se ha mantenido sorprendentemente resistente ante las subidas de tipos de la Reserva Federal, muchas empresas se están moviendo rápidamente para recortar sus plantillas en previsión de una desaceleración más profunda. Entre ellas, Meta, Zoom Video Communications Inc. y Walt Disney Co. que vieron cómo sus acciones ganaban terreno gracias a la reducción de costes.

“Eso es lo que los inversores han estado pidiendo a gritos y no hay mejor ejemplo que Meta”, dijo Neuman de Alger. “Las empresas están escuchando a los inversores después de más de un año diciéndoles que tienen que dejar de gastar y que prefieren invertir en empresas que tengan más beneficios a corto plazo”.

Sin embargo, no todos los recortes de empleo fueron bien recibidos, ya que empresas como News Corp., Dell Technologies Inc. y Match Group Inc. tropezaron con la noticia y sus ventas fueron decepcionantes.

La desaceleración económica se hace notar

Las sacudidas derivadas de los firmes esfuerzos de la Reserva Federal por controlar la inflación se dejaron sentir en los resultados. Apple, por ejemplo, registró sus peores resultados navideños en años, ya que los consumidores de todo el mundo ralentizaron su gasto en dispositivos móviles y ordenadores.

En general, el crecimiento de las ventas de las empresas del S&P 500 se ralentizó hasta el 4,5% durante los tres últimos meses del año, menos de la mitad del ritmo de los tres meses anteriores y el más lento desde finales de 2020, según muestran los datos recopilados por BI. Empresas desde Whirlpool Corp. hasta Tyson Foods Inc. dijeron que, si bien las secuelas de la mayor inflación y el aumento de las tasas de interés afectarán las expectativas en los próximos meses, las cosas mejorarán en la segunda mitad del año.

La presión sobre los márgenes persiste

Los márgenes se han mantenido bajo presión en todos los sectores, ya que las empresas se han visto obligadas a lidiar con una oferta de mano de obra escasa y un poder de fijación de precios cada vez menor. Entre las empresas no financieras, los márgenes operativos ajustados cayeron al 14,3%, el margen trimestral más bajo en dos años, frente al 14,9% del tercer trimestre, según Wells Fargo.

En conjunto, los márgenes de explotación superaron las expectativas en la menor proporción en más de un año, y la mayoría de las empresas del S&P 500 se quedaron cortas, según los datos de BI. Según Subramanian, de BofA, incluso con una oleada de recortes de empleo en las grandes tecnológicas, la menor demanda, unida a un apalancamiento operativo negativo, sugiere “más presión sobre los márgenes en el futuro”.

A continuación, el detalle de otros resultados empresariales destacados:

Asia:

- Las acciones de Semiconductor Manufacturing International cayeron el viernes tanto en Hong Kong como en Shanghai, después de que la empresa previera una caída secuencial de los ingresos en el primer trimestre.

- Toyota cayó, ya que los resultados trimestrales del fabricante de automóviles no lograron contrarrestar las preocupaciones de algunos analistas sobre los desafíos de la cadena de suministro.

EMEA:

- Adidas se desplomó después de que el grupo de ropa deportiva advirtiera de que las secuelas de la disputa con el rapero y ex socio Ye podrían llevar a una pérdida operativa de 700 millones de euros en 2023, unas previsiones que los analistas califican de “horribles” y que llevará tiempo solucionar

- L’Oréal cayó, revirtiendo las ganancias iniciales, ya que algunos analistas pasaron por alto la mejora de las ventas de la empresa francesa de belleza en el cuarto trimestre y el aumento del dividendo en un 25% para destacar las valoraciones caras de las acciones y la caída de los márgenes operativos. Los resultados siguen a las pesimistas perspectivas de su rival Estée Lauder.

América:

- Lyft se desplomó después de que la empresa de transporte compartido presentara unas previsiones mucho más débiles de lo esperado. Los analistas recortaron sus precios objetivo y rebajaron sus recomendaciones, señalando que el esfuerzo de la empresa por competir con su rival Uber bajando los precios reducirá los márgenes.

- News Corp. se desplomó después de que la compañía de medios de comunicación reportara ganancias ajustadas por acción para el segundo trimestre que no alcanzaron la estimación promedio de los analistas, y dijo que recortará el 5% de su personal este año, o alrededor de 1.250 posiciones

Lea más en Bloomberg.com