Bloomberg — Después de desencadenar un éxodo de inversionistas extranjeros de los mercados chinos durante años, parecía que el presidente Xi Jinping había descifrado la fórmula para revivir su economía y atraer fondos globales.

El giro público de China para alejarse de la estrategia Covid Cero a fines del 2022 estuvo acompañado por un discurso de Xi que inculcó a los altos funcionarios la importancia de atraer y retener fondos del extranjero.

Pronunciado a puertas cerradas de la Conferencia Central de Trabajo Económico en diciembre, y solo publicado en su totalidad este mes, el discurso anunció una serie de decisiones favorables al mercado para sectores muy afectados como la propiedad y las grandes tecnologías, así como un cambio decisivo en tono de los reguladores y los medios estatales.

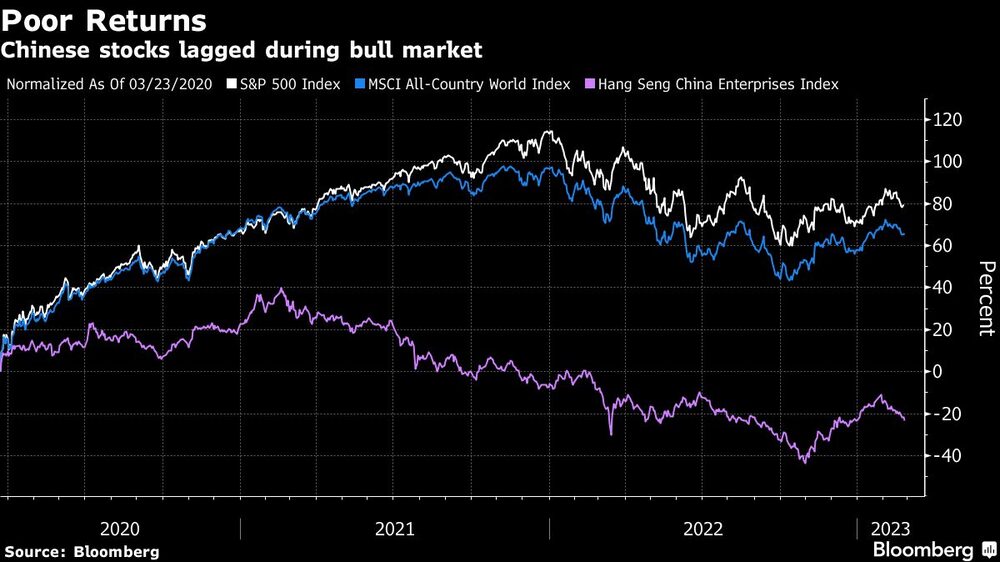

El resultado fue un repunte mundial de acciones en Hong Kong, una racha ganadora récord para la deuda china en dólares basura y el impulso más fuerte en cinco años para el yuan. Los estrategas de Wall Street recomendaron los activos del país. Un administrador de dinero lo describió como el comercio “más fácil” del mundo, e incluso los escépticos de larga data como Morgan Stanley acordaron que era hora de comprar.

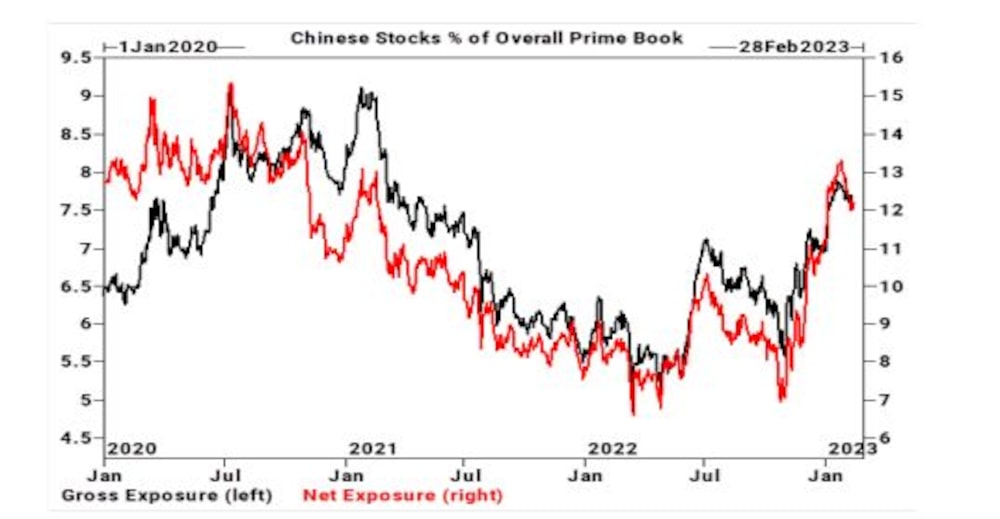

Pero solo dos meses después de 2023, este comercio de reapertura se está estancando. Los fondos de cobertura que se sumaron al repunte a fines del año pasado están recortando rápidamente el riesgo. Los índices de referencia bursátiles clave en Hong Kong han caído más de un 10 % desde sus máximos de enero. Se han reanudado las salidas de bonos. Y ha habido poco seguimiento por parte de los jugadores institucionales estables a largo plazo que Xi quiere atraer.

Nueva era

“La mayoría de los participantes del mercado con los que hablamos no creen que China vuelva a ser un foco como lo fue durante la era anterior a la guerra comercial”, dijo Jon Withaar de Pictet Asset Management. “En última instancia, todo se reduce a la visibilidad: en política, ganancias y geopolítica”.

Los administradores de dinero que buscan que China reconstruya la confianza están recibiendo mensajes regulatorios mixtos de un gobierno que ha vuelto a enfocarse en la geopolítica. La rivalidad de las superpotencias ha aumentado a niveles vistos por última vez en los primeros días de la administración Trump, y los inversionistas corren el riesgo de quedar atrapados en el medio nuevamente. También existe la preocupación de que el mayor poder ejecutivo de Xi aumente el riesgo de un paso en falso en las políticas.

Withaar, con sede en Singapur, jefe de situaciones especiales de Asia de Pictet, dijo que su equipo decidió reducir significativamente su riesgo de China a mediados de 2021 debido a los movimientos de Xi contra las empresas de tecnología y tutoría en línea. El fondo de renta variable largo-corto de Pictet que administra ha mantenido baja su exposición al país desde entonces.

La desconfianza en el gobierno de Xi es particularmente aguda entre los inversionistas de EE. UU. dada su consolidación en el poder en octubre y la búsqueda de una agenda de “prosperidad común” que desató las medidas regulatorias enérgicas .

James Fletcher, fundador de Ethos Investment Management en Salt Lake City, dijo que será cauteloso durante los próximos dos a cinco años y agregó que las tensiones geopolíticas y la mano dura del gobierno seguirán siendo la norma. Estas preocupaciones fueron subrayadas por informes recientes de que Xi lanzará en paracaídas a asociados clave para liderar el banco central.

“Estamos invirtiendo en un entorno con controles y equilibrios más bajos y una mayor consolidación del poder, lo que creemos que significa un mayor riesgo regulatorio”, dijo.

Belita Ong, con sede en Santa Mónica, presidenta de Dalton Investments, dijo que su firma compró algunas acciones chinas a fines del año pasado después de las fuertes pérdidas del mercado, pero se desinvirtió nuevamente.

“Los empresarios están siendo castigados por hablar y la creatividad está siendo frenada”, dijo Ong en Bloomberg TV este mes. “Esas cosas nos dificultan mucho invertir en China”.

El Ministerio de Finanzas instó recientemente a las empresas estatales a evitar las cuatro firmas contables internacionales más grandes, lo que alejará aún más a los extranjeros del panorama empresarial de China. Y la desaparición de un banquero de inversiones de alto perfil este mes se ha sumado a las nuevas dudas sobre si la represión de Xi contra la empresa privada ha llegado a su fin.

La saga del presunto globo espía chino derribado por EE. UU. destaca la creciente discordancia en los esfuerzos de Xi por recuperar a los inversores de países que son sus rivales estratégicos directos. Poco después de que se identificara el globo sobrevolando instalaciones militares en Montana, la administración Biden amplió su lista negra de entidades chinas que tienen prohibido comprar productos estadounidenses.

La cantidad de restricciones sobre los valores chinos que los estadounidenses pueden poseer también está aumentando y Beijing no cesa en sus sanciones a las empresas estadounidenses.

Todo esto significa que incluso cuando los políticos en Beijing toman medidas más audaces para apuntalar la economía, la confianza del mercado sigue siendo inestable. Hay una reticencia persistente a reasignarse al país a largo plazo, lo que revela cuánto daño han hecho los traumas de los últimos dos años a la credibilidad de China en el extranjero.

Esperando pragmatismo

Karine Hirn, de East Capital Asset Management, con sede en Suecia, que vio cómo el valor de los activos de su empresa en Rusia se desvanecía por la guerra en Ucrania y las sanciones que siguieron, no predice nada similar en el horizonte para China.

Ella apuesta a que Xi sea pragmático y haga del crecimiento su prioridad. Sin embargo, Hirn no descarta los riesgos y agregó que China y los inversionistas globales estaban en un “territorio desconocido” después del ataque regulatorio que comenzó a fines de 2020.

La clave ahora es “escuchar los comentarios del mercado y ser más receptivo”, dijo Patrick Law, quien dirige el negocio de comercio de divisas de Bank of America Corp. en la región de Asia-Pacífico. “Se ha vuelto complicado ahora: una vez mordido, dos veces tímido”.

Hay algunas señales de que las autoridades lo están intentando.

El 1 de febrero, la Comisión Reguladora de Valores de China buscó comentarios del público sobre las reglas preliminares para las nuevas cotizaciones de acciones antes de implementarlas.

También aclaró las políticas relativas a las casas de bolsa que ofrecen servicios transfronterizos. Y ha habido una avalancha de aprobaciones otorgadas a firmas financieras globales para operar completamente sus negocios en China.

Lea más en Bloomberg.com