Barcelona, España — Los mercados están condicionados por las decisiones de política monetaria previstas para esta semana y los inversores siguen de cerca el consistente avance de los precios del petróleo, que tienen el potencial de convertirse en una nueva fuente de presiones inflacionistas.

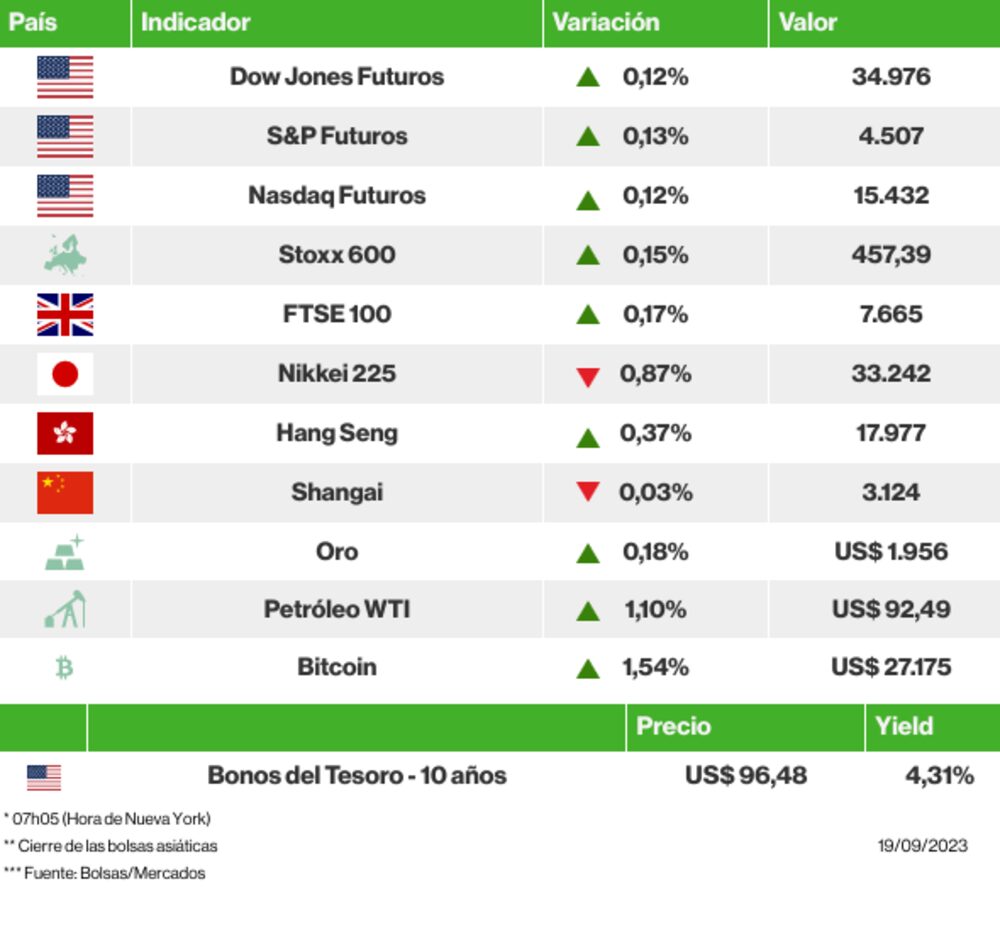

Los futuros de los índices estadounidenses subían, al igual que las bolsas europeas. En Asia, los principales índices cerraron a la baja, pero el Hang Seng logró terminar en positivo.

La economía mundial está abocada a una ralentización, ya que las subidas de las tasas de interés pesan sobre la actividad y el repunte pandémico de China decepciona. Según las últimas previsiones de la OCDE, el crecimiento se reducirá al +2,7% en 2024, tras una expansión ya “insuficiente” del +3% este año. Con la excepción de 2020, cuando se produjo la crisis de Covid, se trataría de la expansión anual más débil desde la crisis financiera mundial.

Los mercados siguen evaluando el nivel de recuperación en China. Rio Tinto Group (RIO), segundo productor mundial de mineral de hierro, afirmó que el apetito de China por este producto ha aumentado en los últimos meses, ya que algunos aspectos positivos de la economía ayudan a compensar la debilidad del sector inmobiliario. La empresa minera dijo que cree que el consumo chino de acero está cerca de alcanzar su límite, y que es probable que la demanda del próximo año sea similar a la de 2023.

La subida del precio del barril de petróleo justifica el avance de las acciones de las grandes petroleras como TotalEnergies (TTE), BP (BP) y Shell (SHEL) en el mercado europeo.

La perspectiva de que la Fed mantenga altas las tasas de interés durante más tiempo reduce el entusiasmo por los valores tecnológicos, que han liderado el repunte de la renta variable estadounidense en los últimos meses. Según los estrategas de Citigroup (C), los flujos sugieren que los inversores se están posicionando para nuevas pérdidas en el Nasdaq 100.

Microsoft (MSFT) planea renovar sus consolas Xbox en la temporada navideña de 2024, según una hoja de ruta de productos publicada en línea como parte de su caso contra la Comisión Federal de Comercio (FTC). Según la planificación, fechada en 2022, las nuevas consolas incorporarán mejoras en el consumo de energía gracias a las tecnologías inalámbricas, un almacenamiento más integrado y un rediseño físico. Las acciones de la empresa subían ligeramente en las operaciones previas a la apertura en el Nasdaq.

La rentabilidad del bono estadounidense a 10 años retrocedía hasta el 4,309% a las 06:42 hora local. Entre las divisas, el euro y la libra se apreciaban frente al dólar.

En otros mercados, el oro y el bitcoin subían, al igual que los contratos de petróleo WTI, que cotizaban en torno a los US$92.

→ Los factores que guían a los mercados:

🏹 Oferta en el tope. Instacart fijó el precio de su IPO en US$30, en la parte superior del rango, y recaudó US$660 millones. La firma de reparto de comida tiene ahora una valoración de mercado de US$9.900 millones. Aunque representa una de las mayores empresas que han salido a bolsa este año, su valoración expresa una fuerte caída desde los US$39.000 millones calculados en una ronda de financiación en 2021, cuando su negocio se disparó debido a la pandemia.

🚘 Alerta de más huelgas. El sindicato automovilístico estadounidense United Auto Workers (UAW) planea extender los paros al mediodía del viernes (22) si no hay “avances serios” en las negociaciones con General Motors (GM), Ford (FORD) y Stellantis (STLA). Según Bloomberg, las empresas afirman que el sindicato ha reducido su demanda de aumento salarial del 40% al 36%. GM y Ford respondieron cada una con ofertas de un aumento del 20%, que fueron rechazadas, al igual que la oferta de Stellantis del 21%.

🤑 Ganancias en el bolsillo. Las acciones de SoftBank cayeron un -3,29%, ya que la recogida de beneficios lastró las acciones de su filial y recién lanzada Arm Holdings (ARM), que cayeron un -4,5% durante dos días consecutivos, tras un salto del +25% en el primer día de cotización en el Nasdaq. Ayer, la gestora AllianceBernstein (AB) inició la cobertura de Arm con un precio objetivo de US$46, por debajo de los US$56,10 del debut bursátil, sugiriendo que la compañía podría no beneficiarse de la inteligencia artificial con tanta fuerza como esperan algunos inversores.

⚖️ Juicio millonario. Morgan Stanley (MS) ha sido demandado en Nueva York por al menos US$750 millones por las firmas de capital riesgo Certares Management y Knighthead Capital Management, que alegan que el banco distorsionó y ocultó los términos de un acuerdo para invertir a principios de este año en un contrato de crédito para la línea ferroviaria de alta velocidad Los Ángeles-Las Vegas. Morgan Stanley dijo que la demanda no tiene fundamento y se defenderá.

💵 Gestionar las deudas. Al igual que hizo China Evergrande en agosto, la promotora inmobiliaria Sunac China Holdings se acogió al Capítulo 15 de protección por quiebra en Nueva York para proteger sus activos mientras finaliza la reestructuración de su deuda en el extranjero. Al mismo tiempo, el promotor Country Garden logró aprobar una votación para prorrogar el pago de intereses de un último bono en yuanes que estaba a punto de vencer, según Bloomberg.

👁️ Ojo con los bonos. La gestora AllianceBernstein (AB) considera que ha llegado el momento de comprar bonos del Tesoro, con el argumento de que la Fed está a punto de señalar el final del ciclo de subidas de las tasas de interés y aflojará el endurecimiento el año que viene, empujando la rentabilidad de referencia hasta el 2,5%. La compra de bonos a 10 años podría ofrecer una ganancia de casi el 20% si los rendimientos caen hasta el 2,5% a finales del próximo año, desde el nivel del 4,30% de hoy.

🧧 Sin confianza. Una semana después de expresar su esperanza en las medidas de estímulo de China, BlackRock (BLK) rebajó la calificación de la bolsa china de “overweight” (por encima de la media del índice de referencia) a “neutral”, citando su preocupación por el sector inmobiliario del país y el escaso impulso de los estímulos gubernamentales. El país está experimentando una importante fuga de capitales, que agrava la presión sobre el yuan. Las últimas cifras oficiales muestran una salida de US$49.000 millones por la cuenta de capital el mes pasado, la mayor desde diciembre de 2015.

💲 Carga legal. Credit Suisse fue condenado en Singapur a pagar US$742,7 millones al multimillonario georgiano Bidzina Ivanishvili porque el fondo fiduciario del banco no salvaguardó sus activos. La cantidad fue revisada desde los US$926 millones evaluados por el tribunal en mayo. El caso gira en torno al banquero privado Patrice Lescaudron, condenado en 2018 por dirigir una presunta trama fraudulenta. El banco ha dicho que apelará la decisión.

También en las noticias de la mañana: Elon Musk cree que cobrar cuotas mensuales a los usuarios de X podría ayudar a combatir las operaciones de bots en la plataforma de medios sociales. La opinión la dio en respuesta al primer ministro israelí, Benjamin Netanyahu, que preguntó a Musk durante una reunión en Nueva York cómo podría evitar que los “ejércitos de bots” amplificaran el discurso del odio y el antisemitismo.

(Con informaciones de Bloomberg News)

🟢 Las bolsas ayer (18/09): Dow Jones Industrials (+0,02%), S&P 500 (+0,07%), Nasdaq Composite (+0,01%), Stoxx 600 (-1,13%)

La moderación de las bolsas estadounidenses reflejó el nivel de incertidumbre que rodea al anuncio de la decisión de la Fed sobre las tasas de interés esta semana. En Europa, la cautela ante la decisión del Banco de Inglaterra se vio agravada por la caída de las acciones de Société Générale.

→ Estos son los eventos previstos para hoy:

• EE.UU.: Índice Redbook, Permisos de Construcción/Ago, Construcción de Viviendas Nuevas/Ago, Inventarios Semanales de Petróleo Crudo-API

• Europa: Zona Euro (IPC/Ago, Transacciones Corrientes/Jul); Portugal (Transacciones Corrientes/Jul)

• Asia: Hong Kong (Tasa de Desempleo/Ago); Japón (Balanza Comercial/Ago); China (Tipo de Préstamo Preferencial-BPC)

• América Latina: Argentina (PIB/2T23)

• Otros: La OCDE publica un Informe sobre las Perspectivas de la Economía Mundial

🗓️ Los eventos destacados de la semana →

Lee también: