Bloomberg — El bache en el camino de la Reserva Federal hacia una inflación más baja parece más bien un obstáculo, lo que pone en duda sus planes de recortar las tasas de interés este año.

Las cifras publicadas el miércoles marcan el tercer mes consecutivo en el que un indicador clave de la inflación estadounidense supera las expectativas de los economistas. Los precios al consumo, excluidos los alimentos y la energía, subieron un 0,4% en febrero y un 3,8% un año antes, igual que el mes anterior.

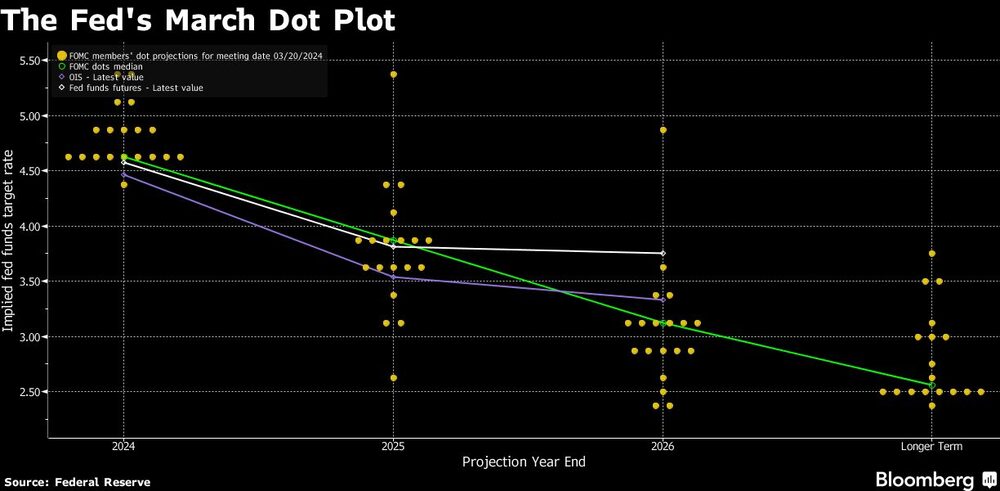

Los inversores ven ahora una posibilidad de menos de dos recortes de las tasas de interés este año, según muestran los futuros. Y mientras que una estrecha mayoría de los funcionarios de la Fed ha previsto tres o más reducciones para 2024, el estancamiento en el progreso de la inflación corre el riesgo no sólo de retrasar los futuros recortes, sino también de limitar la capacidad de la Fed para recortar en absoluto.

“Esta es la tercera lectura fuerte consecutiva y significa que el estancamiento de la narrativa de desaceleración de la inflación ya no puede ser calificado como un fenómeno pasajero”, dijo Seema Shah, estratega jefe mundial de Principal Asset Management.

“De hecho, incluso si la inflación se enfriara el mes que viene hasta una lectura más cómoda, es probable que la Reserva Federal se muestre ahora lo suficientemente cauta como para que un recorte en julio sea también una exageración, momento en el que las elecciones estadounidenses empezarán a interferir en la toma de decisiones de la Reserva Federal”, añadió.

Algunos economistas habían empezado a opinar que si la Reserva Federal no recortaba antes de junio o julio, probablemente habría que retrasar las reducciones hasta 2025. Esto se debe a que la inflación anual apenas avanzará en la segunda mitad del año, ya que las cifras se comparan con un periodo a finales de 2023 en el que las presiones sobre los precios se relajaron rápidamente.

“Se trata de una fecha límite poco ambiciosa que complicaría mucho el panorama de recortes de tasas”, afirmó Matthew Luzzetti, economista jefe para EE.UU. de Deutsche Bank. Con la inflación estancada y la economía resistente, “esas condiciones se han combinado para reducir las perspectivas de recortes de tasas este año”.

“Los datos de hoy aumentan la probabilidad de ese resultado”, dijo.

El presidente de la Fed, Jerome Powell, y otros responsables políticos, han dicho que no quieren empezar a recortar las tasas hasta que tengan suficiente confianza en que la inflación estadounidense se dirija hacia el objetivo del 2% del banco central de forma sostenible.

Los funcionarios también han señalado la fortaleza de la economía y del mercado laboral, que añadió más de 300.000 puestos de trabajo en marzo, como razones por las que la Fed puede permitirse ser paciente con las reducciones. Powell dijo el mes pasado que la Fed quiere ver “más datos buenos” sobre la inflación, pero ha sido vago en los detalles.

Los tres primeros meses del año han estado marcados por informes de precios peores de lo esperado. El indicador de inflación subyacente preferido por la Reserva Federal, cuya lectura de marzo se publicará a finales de este mes, subió un 2,8% en febrero con respecto al año anterior. Según las últimas proyecciones trimestrales del Comité Federal de Mercado Abierto, el indicador caerá hasta el 2,6% a finales de año.

“Sea cual sea la inflación interanual en junio, es probable que se sitúe en torno a ese nivel a finales de año”, declaró Michael Gapen, responsable de economía estadounidense de Bank of America Corp.

“El riesgo de salto sería que, si no se mueve en junio”, dijo, el primer recorte “podría pasar de junio al próximo marzo”.

Ver más: Operadores apuestan por dos recortes de tasas de la Fed en 2024

Los responsables políticos han mantenido las tasas de interés en máximos de más de dos décadas desde julio. Esta tarde se darán a conocer más detalles sobre las conversaciones mantenidas en la reunión de dos días de la Fed en marzo.

El panorama político

Aunque los responsables de la Reserva Federal han subrayado que el banco central toma sus decisiones sin tener en cuenta el impacto político, recortar por primera vez en septiembre invitaría a un mayor escrutinio de cara a las elecciones presidenciales de noviembre.

“Una de las responsabilidades del presidente Powell es proteger la imagen pública de la Reserva Federal”, afirmó Vincent Reinhart, economista jefe de Dreyfus and Mellon y antiguo alto cargo de la Reserva Federal. “Cuanto más cerca de las elecciones actúe el FOMC, más probable es que el público cuestione la intención de la Fed, socavando su legitimidad democrática”.

El riesgo de ese contragolpe quedó patente el miércoles, cuando el expresidente Donald Trump arremetió contra la Fed tras el informe de inflación. “¡La INFLACIÓN ESTÁ DE VUELTA!”, dijo en su plataforma Truth Social. “¡La Fed nunca podrá bajar los tipos de interés de forma creíble, porque quieren proteger al peor Presidente de la historia de los Estados Unidos!”.

Algunos economistas no ven que las elecciones frenen a la Fed. En lugar de las cifras anuales de inflación, Powell y sus colegas podrían citar los promedios trimestrales y semestrales de inflación para ganar confianza en que la inflación se dirige a su objetivo del 2%, dijo Diane Swonk, economista jefe de KPMG LLP. Aún espera que el banco central recorte las tasas en la segunda mitad del año, pero reconoció que los datos de marzo eran malas noticias para la Fed.

“Un recorte se está convirtiendo rápidamente en la norma” para 2024, dijo.

Lea más en Bloomberg.com