Bloomberg — Hay mucha incertidumbre en Chile en estos momentos, pero una cosa es segura: el mercado sigue creyendo en el Banco Central de Chile.

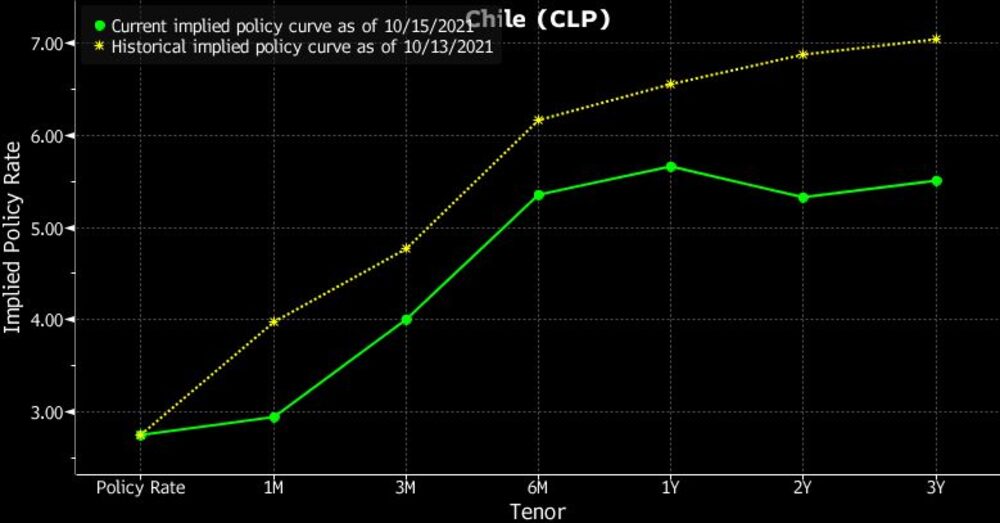

Los días después de que la autoridad monetaria anunció un alza de su tasa clave mayor a la esperada, de 125 puntos base al 2,75%, para frenar las desalineadas expectativas inflacionarias, valores como los swaps de tasas de interés se movieron en consonancia con un aplanamiento a lo largo de la curva. La inflación podría ser volátil en el corto plazo, pero después de los próximos 12 meses, las expectativas deberían estar ancladas.

“Las tasas swap más largas están cayendo, lo que puede interpretarse como una lectura positiva por parte del mercado a lo hecho por el banco”, dijo Felipe Alarcón, economista en la aseguradora Euroamérica. “O sea, alzas agresivas ahora del BCCh para controlar la inflación podrían permitir una tasa menos alta en el futuro”.

Aun así, la confianza en el banco central no ha sido lo suficiente para contrarrestar la preocupación por las elecciones presidenciales de noviembre, donde es probable que se consolide un resurgimiento de la izquierda, y la perspectiva de más retiros de fondos de pensiones. El peso cayó el día después del aumento de la tasa, antes de tocar brevemente un mínimo de 17 meses el viernes. No obstante, los inversores no culpan al banco central.

“Creo que si hay alguien que no tiene problemas de credibilidad en Chile, es el central”, dijo Nathan Pincheira, economista de FYNSA. “Súmale un mensaje súper comprometido y tienes los elementos para anclar” las expectativas de inflación.

Esto también se observa en la tasa de política monetaria implícita derivada de los swaps.

Un elemento clave que se debe vigilar será la reacción de las expectativas de inflación a dos años; si no logran volver a la meta del 3%, es probable que el banco vuelva a sorprender en futuras reuniones, dijo Itaú.

“Las expectativas de inflación a dos años plazo implícita en precios de mercado se mantienen por encima de la meta del Instituto Emisor. Así, la dinámica de los precios de activos financieros locales, particularmente tasas de interés y tipo de cambio, están siendo dominados por los elevados niveles de incertidumbre de política económica”, dijo Andrés Pérez, economista de Itaú.

Ventas de bonos

Esta incertidumbre del mercado, que incluye una cuarta ronda de retiros de fondos de pensiones, la redacción de una nueva Constitución y la caída en las encuestas de un candidato oficialista, ha secado el mercado local y está llevado a los emisores corporativos locales a seguir dependiendo de las ventas de bonos en el extranjero.

La semana pasada, la generadora eléctrica Colbún vendió US$600 millones en bonos verdes 144A/RegS al 2032 a una tasa del 3,169%, mientras que el minorista Falabella emitió US$650 millones en bonos a 10 años al 3,477%. Los bancos locales también se mostraron muy activos en la captación de inversionistas en Suiza: Banco BICE vendió 110 millones de francos suizos en bonos al 2026 a una tasa del 0,65%, Banco de Chile emitió 130 millones de francos suizos en bonos a 5 años y Santander Chile colocó 190 millones de francos suizos también en bonos al 2026.

“El mercado local está muy poco profundo, hay muy poca compra y realmente no hemos visto emisiones en un buen rato”, dijo Jorge García, operador de Nevasa. “Ni siquiera hay mercado para compañías de gran calidad como Falabella o Colbún”.