Bloomberg — Larry Fink, el CEO de BlackRock Inc. (BLK), dijo que es posible que se agudice la crisis bancaria más allá de la quiebra del SVB (Silicon Valley Bank), y expresó su preocupación por lo que describió como fisuras en el sistema financiero originadas a lo largo de más de diez años de dinero fácil y bajas tasas de interés.

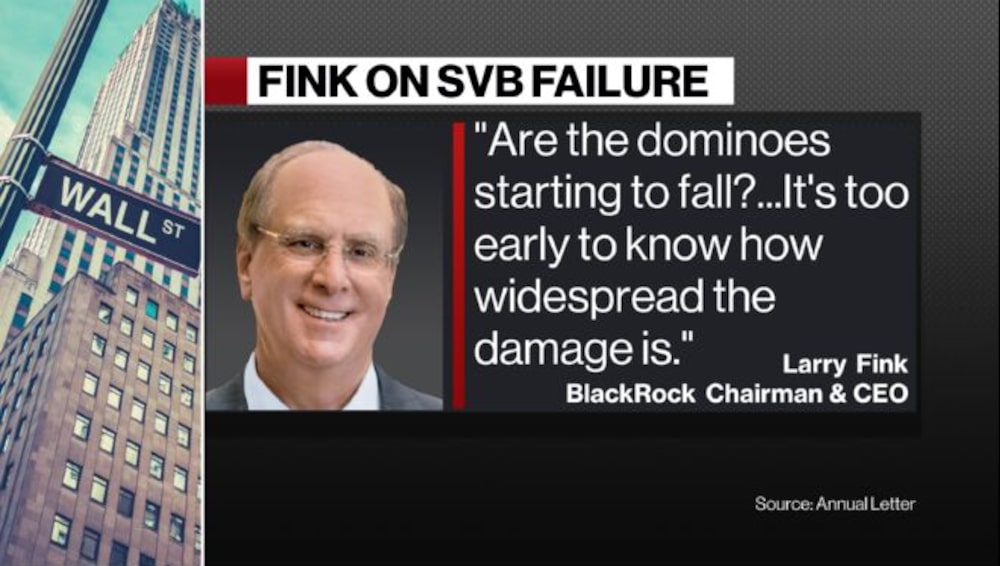

¿Empiezan a derrumbarse las piezas de dominó?”, dijo Fink, el presidente de la mayor administradora de activos en el mundo, en una nota enviada este miércoles. “Todavía es temprano para conocer la envergadura de los daños”.

Fink indicó que aunque las acciones de los organismos reguladores han controlado momentáneamente esta situación, el colapso de SVB y del Signature Bank la última semana evoca” apagones financieros espectaculares”, como la crisis de las cajas de ahorro en los años ochenta y principios de los noventa y la quiebra de Orange County (California), en 1994.

“Todavía no estamos seguros de si las secuelas del dinero fácil y las modificaciones regulatorias se extenderán en cascada por todo el sector de la banca local estadounidense (de forma similar a la crisis de S&L) y se producirán más incautaciones y cierres”, declaró Fink.

Fink señaló que es posible que ciertos bancos se vean obligados a reducir sus préstamos para reforzar sus balances y que los organismos reguladores establezcan normas de capital más rigurosas.

La economía y el sistema financiero entran en un nuevo período, indicó Fink, con una inflación elevada y alzas de tasas continuas por parte de la Reserva Federal. Fink dijo que es probable que la inflación se mantenga cerca del 3,5% o el 4% en los próximos años.

Crítica intensa

En la década transcurrida desde que Fink comenzó a escribir una carta anual a los ejecutivos corporativos, los activos bajo administración de los clientes de BlackRock aumentaron a US$8,6 billones, con participaciones significativas en empresas de todo el mundo. El crecimiento de la firma le ha dado protagonismo a las cartas de Fink, generalmente publicadas al comienzo de cada año. La voz de la compañía se ha vuelto poderosa en temas sociales y políticos, y las cartas han desatado muchas críticas.

La versión de este año de la carta de Fink representa un giro después de que la empresa y el propio Fink enfrentaran intensas críticas por abogar por invertir con objetivos ambientales, sociales y de gobernanza corporativa (ESG, por sus siglas en inglés).

Los progresistas critican a BlackRock por no presionar más fuerte para combatir el cambio climático. Mientras tanto, los conservadores y muchos legisladores republicanos censuran a la empresa por promover un capitalismo “consciente”. Republicanos en Luisiana y Florida, entre otros estados, han retirado más de US$3.000 millones de la firma debido a sus posturas.

Fink normalmente escribe dos cartas: una como CEO en nombre de los clientes de la empresa a los ejecutivos corporativos sobre formas de mejorar el rendimiento y una segunda carta como presidente de BlackRock a los accionistas del gestor de dinero. Fink combinó los dos este año para ambas audiencias.

“Parte de apoyar a nuestros clientes incluye hablar sobre temas importantes para sus inversiones”, dijo Fink. “Durante mucho tiempo he creído que es fundamental que los CEOs usen su voz en el mundo, y nunca ha habido un momento más crucial para que yo use la mía”.

El tono de Fink sobre la inversión sostenible también ha cambiado.

En su carta a CEOs el año pasado, Fink respondió a los críticos de la inversión ESG y dijo que la economía de descarbonización crearía la “mayor oportunidad de inversión de nuestra vida” y dejaría atrás a las empresas que no se adaptan, independientemente de la industria en la que se encuentren.

“Todas las empresas y todas las industrias se transformarán con la transición a un mundo de cero emisiones netas. La pregunta es, ¿liderarás o serás guiado? Fink escribió en 2022.

Este año, Fink tomó un tono más mesurado y dijo que la compañía todavía considera el riesgo climático como un riesgo de inversión y que BlackRock tiene clientes que quieren acelerar la transición a una economía baja en carbono, y algunos que no.

“El papel de un administrador de activos como BlackRock no es diseñar un resultado particular en la economía, y no conocemos el camino final ni el momento de la transición”, dijo. Los administradores de dinero no deberían ser “la policía ambiental”, dijo.

“Algunas de las oportunidades de inversión más atractivas en los próximos años estarán en el espacio financiero de transición”, dijo. “Para los clientes que eligen, los estamos conectando con estas oportunidades de inversión”.

Fink subrayó las principales prioridades comerciales de la empresa, desde invertir dinero en nombre de los jubilados y otros clientes, hasta administrar el riesgo a través de la tecnología, promocionar los aproximadamente US$400.000 millones en dinero nuevo neto que fluirá hacia sus fondos de inversión a largo plazo en 2022 y enfatizar el comportamiento del precio de sus acciones.

Las acciones de BlackRock han generado un rendimiento total de alrededor del 7.000% desde que la empresa salió a la bolsa en 1999. Han bajado alrededor del 10% en lo que va del año.

Más de la carta de Fink:

- Fink dijo que su cumpleaños número 70 el año pasado fue un momento para reflexionar sobre su propio papel de liderazgo y dijo que “mi responsabilidad más importante ahora es hacer crecer y asesorar a los líderes en toda la empresa”.

- La compañía continúa explorando activos digitales incluso después del colapso de FTX, y Fink cree que la tecnología de blockchain se puede usar para acciones y bonos.

- Los fondos cotizados en bolsa vinculados a bonos tuvieron un récord de US$123.000 millones de entradas netas el año pasado. Fink dijo que esperaba que la industria de ETF alcanzara los US$15 billones en los próximos años.

- La compañía recaudó US$35.000 millones en capital de clientes para su negocio de alternativas, liderado por infraestructura y crédito privado.

Lea más en Bloomberg.com