Bloomberg — Los problemas de Credit Suisse Group AG (CS) probablemente terminen con la adquisición del banco por un tercero, según analistas de JPMorgan Chase & Co. (JPM).

En concreto, los analistas liderados por Kian Abouhossein presentaron tres escenarios y dijeron que una adquisición, con UBS Group AG (UBS) como probable interesado, es el que tiene más chances de materializarse. Credit Suisse rechazó hacer comentarios al respecto y UBS no respondió de inmediato a una solicitud de comentarios.

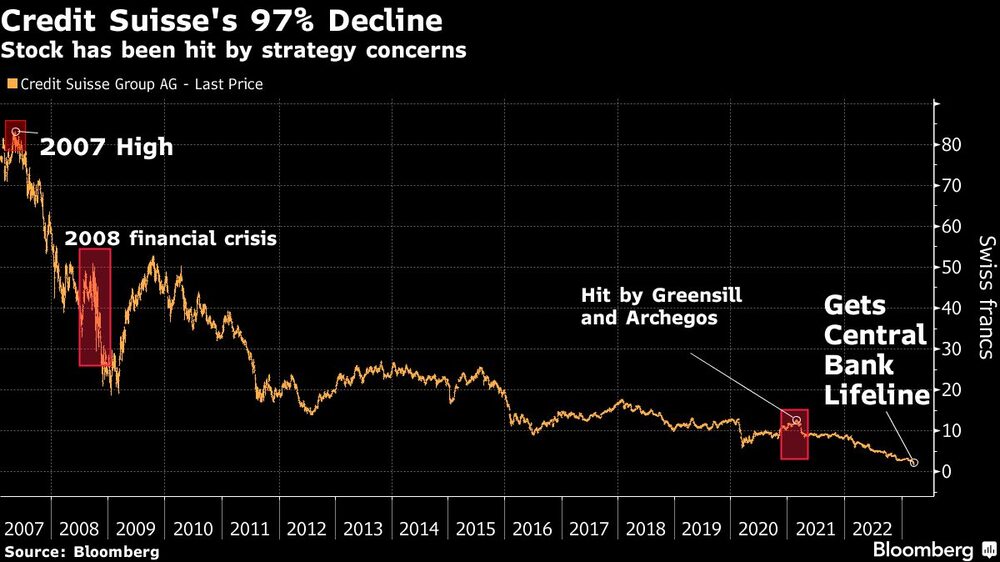

Abouhossein había advertido el mes pasado que Credit Suisse se estaba deteriorando más rápido que lo esperado. Las acciones han caído 25% desde entonces. Las elevó a neutral desde infraponderado en octubre, diciendo que el banco tiene un valor mínimo de US$15.000 millones, cuando la capitalización de mercado actual está por debajo de US$9.000 millones.

La posición de capital de Credit Suisse no es un problema, pero la “situación es acerca de los problemas de confianza del mercado en curso con su estrategia IB y la erosión de la franquicia en curso”, escribió Abouhossein en la nota de hoy. “El statu quo ya no es una opción”.

Escenarios de JPMorgan para Credit Suisse:

- Adquisición, probablemente por UBS; posiblemente seguida de una salida a bolsa o escisión del banco suizo, por valor de 10.000 millones de francos suizos, dada la concentración de mercado entre Credit Suisse y UBS.

- El Banco Nacional Suizo intervendría garantizando plenamente los depósitos o inyectando capital. Esto daría tiempo a Credit Suisse para reestructurarse, pero supondría una gran dilución para los actuales accionistas.

- Un “enfoque de autoayuda”, con el cierre del banco de inversión. Aún así, esto podría no ser suficiente para reducir las preocupaciones del mercado.

Aún así, los analistas de Bank of America Corp. (BAC) -una de las dos firmas rastreadas por Bloomberg que califican a Credit Suisse como compra- dijeron que creen que el apoyo del Banco Nacional Suizo es un mensaje claro de que continuará en su forma actual. Entre otras opiniones, los analistas de KBW dijeron que una ruptura es la solución más probable, con más ventas de activos para “simplificar el banco.”

En un memorándum dirigido al personal a primera hora del jueves, el CEO de Credit Suisse, Ulrich Koerner, afirmó que el banco seguiría centrándose en la transformación del prestamista. Las acciones se dispararon hasta un 40% el jueves, después de que el prestamista recurriera al Banco Nacional Suizo para obtener hasta 50.000 millones de francos. El CEO de UBS, Ralph Hamers, declinó el miércoles responder a preguntas “hipotéticas” sobre Credit Suisse.

--Con la colaboración de Jan-Patrick Barnert.

Lea más en Bloomberg.com