En los últimos días los dólares que se comercializan en el mercado bursátil, conocidos como dólar MEP y dólar contado con liqui (CCL), tuvieron una disparada que los llevó por encima de los $300 e incluso algunos se mueven en torno a los $312 al cierre del 23 de septiembre. Mientras tanto, el blue se ubica muy por debajo de ellos, a $283 para la compra y $287 para la venta.

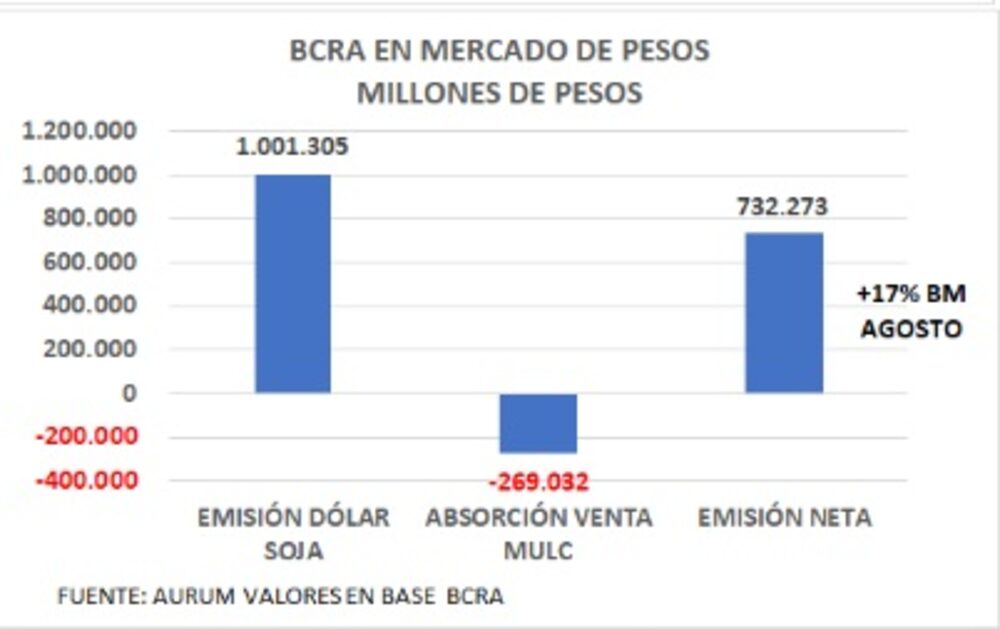

¿Por qué se generó esta brecha al interior de los paralelos? La irrupción del dólar soja, es decir, la posibilidad de liquidar a $200 en el mercado oficial los productos del complejo sojero, generó una fuerte presión en los dólares financieros, debido a que el Gobierno debió inyectar una fuerte cantidad de pesos (un 17% de la base monetaria hasta el 22 de septiembre) para comprar esos dólares. Y en el mercado explican que los productores agropecuarios están utilizando buen parte de esos pesos para dolarizarse y protegerse de la inflación.

Dicha dolarización se lleva a cabo en el MEP y en el CCL, ya que son mercados de cambio legales, a diferencia del blue. No obstante, hay quienes remarcan que, al final del camino, todos los tipos de cambio paralelos tienden a terminar parejas, por lo cual, es muy probable que el dólar cueva vaya en busca de los dólares bursátiles, tarde o temprano.

Suba de los dólares MEP y CCL

“Desde que el dólar MEP cayó $270 empezó a recibir el flujo de los productores de soja que liquidaban sus granos a $200″, señaló Nicolás Rivas, trader en Buenos Aires Valores S.A. (BAVSA).

El ejecutivo señaló que muchos productores habían habían empezado a volcarse al dólar desde hace dos semanas, anticipando la posibilidad de que llegara una regulación como la que emitió el Banco Central el 15 de septiembre pasado, que impide a las personas jurídicas que acceden al beneficio del dólar soja a $200 ingresar al mercado cambiario financiero.

“El mercado afuera está difícil y eso, sumado a los pesos que se emitieron para pagar el dólar soja, generaron esta suba”, sintetizó Rivas.

El analista financiero Christian Buteler, también consideró que la presión sobre el dólar en el MEP y el contado con liquidación se debe a que el volumen de compras proviene del sector agropecuario. “Son fondos legales y los que los cambian necesitan mantenerlos en blanco por cuestiones impositivas”, explicó.

Por su parte, el economista Amílcar Collante, miembro del Centro de Estudios Económicos del Sur (CESUR), añadió otro factor a la presión alcista que sufren los dólares financieros. “Hay mucha expectativa de que se corte el dólar tarjeta o de que suban el recargo impositivo y eso acomodó a los dólares alternativos arriba del paralelo”, mencionó

El blue no trepa, por ahora

El rezago del blue, que cerró el 23 de septiembre $25 por debajo del CCL que es lleva a cabo con Cedear se debe, según la mirada de Buteler, a que el mercado no le convalida los precios a las cuevas. “Buscan subir la cotización, pero no pueden, ya que en estos valores aparecen más ventas que compras”.

De todas formas, el analista explicó que este desarbitraje del blue respecto del MEP y el CCL “no puede durar mucho tiempo”, y que, tarde o temprano, van a converger.

“Este diferencial debería cerrarse en el mediano plazo. Salvo que haya alguna forma de abastecer al blue”, sostuvo Collante.

La fuente que alimenta al MEP y al Contado con Liqui

Tomando los valores de cierre del 23 de septiembre, el MEP que se lleva a cabo con el bono GD30 se ubica en torno a $302, mientas que el contado con liqui de ese mismo bono superó los $312.

El combustible, como se mencionó, lo aporta el Banco Central al emitir pesos para comprar dólar soja. Y así lo detalla un informe reciente del bróker Aurum Valores: “El Central emitió en menos de tres semanas el equivalente al 17% de la base monetaria de agosto. Como contrapartida acumuló reservas por unos US$3.100 millones”.