Barcelona, España — Los mercados comienzan junio con una perspectiva más firme de que se evitará el impago de la deuda en Estados Unidos. Tras su aprobación en la Cámara de Representantes, la propuesta pasa al Senado, donde no debería encontrar resistencia. Por otra parte, los miembros de la Fed indican que este mes podría producirse una pausa en la subida de los tipos de interés, aunque sin descartar la reanudación del endurecimiento tras el análisis de los indicadores.

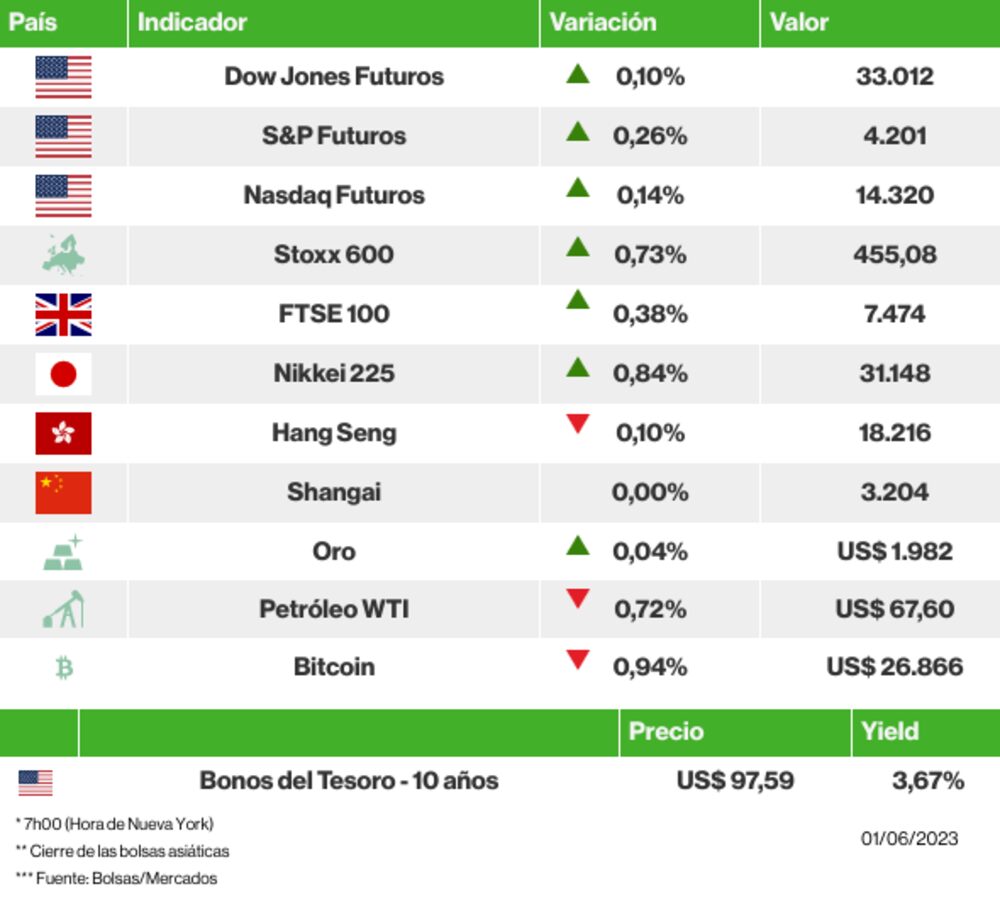

Los futuros de los índices estadounidenses cotizaban ligeramente al alza y las bolsas europeas se recuperaban tras tres días de descensos. El cierre fue mixto entre las bolsas asiáticas, con una caída del índice Hang Seng y ganancias del Nikkei.

Entre lo más destacado, las acciones de Salesforce (CRM) retrocedían cerca de un 5,5% en las operaciones previas a la apertura del mercado por una peor previsión de ventas, mientras que las acciones de Hewlett Packard Enterprise Co. (HPQ) se recuperaban después de caer más de un 7% tras el cierre del mercado por unas previsiones de ingresos por debajo de lo esperado.

Aunque la inflación de la Zona Euro se ralentizó más de lo previsto en mayo, la presidenta del Banco Central Europeo (BCE), Christine Lagarde, indicó este jueves (1) que la inflación subyacente de la región aún no ha tocado techo. “Hemos dejado claro que aún nos queda camino por recorrer para llevar las tasas de interés a niveles suficientemente ajustados”, dijo. El IPC subyacente subió un +5,3%, por debajo de la tasa de abril (+5,6%) y de la previsión media (+5,5%).

En el mercado de deuda, la prima del bono estadounidense a 10 años subía al 3,669% a las 6h59 (hora de Nueva York). El dólar se apreciaba ligeramente frente a otras divisas así como el euro, mientras que la libra retrocedía.

Los contratos de petróleo WTI y el oro mostraban volatilidad, en la misma dirección que el bitcoin, situado por debajo de los US$27.000.

→ Los factores que guían a los mercados:

⏯️ ¿Pausa? El gobernador de la Fed, Philip Jefferson, candidato a vicepresidente del banco central estadounidense, ha declarado que un salto en el ciclo de subidas de las tasas de interés daría tiempo a la Fed para evaluar los datos económicos, una idea que también apoya Patrick Harker, de la sucursal de Filadelfia. Antes de la reunión de junio, hay un informe de empleo que se conocerá este viernes (2).

↕️ Señales controvertidas. Los datos manufactureros en China, medidos por Caixin en mayo, mostraron una expansión de la actividad (50,9), lo que contrasta con la retracción apuntada por los datos oficiales la víspera y con las previsiones del mercado. Para Wendy Liu, estratega de JPMorgan, la economía del país no está ni empeorando ni mejorando, pero en la segunda mitad del año debería tener una firme recuperación.

🆙 Actualización Pro. Se espera que Apple (AAPL) lance pronto nuevos ordenadores de sobremesa dirigidos a profesionales como editores de vídeo o diseñadores gráficos. Según Bloomberg, la compañía está probando dos nuevos Mac de nueva generación. Una de las máquinas tendrá un chip M2 Ultra que sustituiría al modelo utilizado en el Mac Studio, anunciado en marzo de 2022.

🤖 IA en las reuniones. Alibaba (BABA) está integrando su sistema de inteligencia artificial más avanzado en su app de mensajería DingTalk, que se asemeja a Slack, y en un asistente de reuniones llamado Tingwu. La herramienta, que ya está abierta para que el público la pruebe, ayuda a analizar archivos de audio y vídeo y a generar resúmenes de texto.

⚖️ Oro argentino. El Gobierno argentino anunció que Newmont (NEM), la mayor minera de oro del mundo, invertirá US$540 millones para prolongar hasta 2034 las operaciones de la mina Cerro Negro, en la provincia de Santa Cruz, que generó exportaciones por valor de US$500 millones en 2022. Según la empresa, excluyendo lo ya aportado al proyecto, los costes futuros de desarrollo se estiman entre US$350 millones y US$450 millones.

💸 Lapsus millonario. BHP (BHP)tendrá que desembolsar al menos US$280 millones para corregir los errores de cálculo cometidos desde 2010 en materia de vacaciones y permisos de unos 28.500 trabajadores en Australia, país que concentra el 60% de la plantilla de la mayor minera del mundo.

🧧 Atracción de capital. En un contexto de debilitamiento de la relación con EEUU y datos económicos decepcionantes, China ha abierto sus puertas en los últimos días a líderes empresariales mundiales, entre ellos Jamie Dimon, de JP Morgan (JP), y Elon Musk, de Tesla (TSLA), para dejar claro que está abierta al capital extranjero. Ejecutivos de Starbucks (SBUX), Franklin Templeton y Arm también se han reunido con altos cargos del Gobierno chino, y se espera que el consejero delegado de Nvidia (NVDA), Jensen Huang, también viaje a China este mes.

✈️ Alianza en peligro. American Airlines (AAL)recurrirá la sentencia judicial que ordenó el fin de su alianza operativa con JetBlue Airways (JBLU), la llamada Alianza del Noreste, por violar las leyes antimonopolio. La alianza creada en 2020 pretende competir con Delta Air Lines (DAL) y United Airlines (UAL) en Nueva York y Boston.

🟢 Las bolsas ayer (31/05): Dow Jones Industrials (-0,41%), S&P 500 (-0,61%), Nasdaq Composite (-0,63%), Stoxx 600 (-1,07%)

El repunte del sector tecnológico perdió impulso y las bolsas estadounidenses cerraron a la baja, a pesar de la perspectiva de una pausa en el endurecimiento monetario señalada por algunos miembros de la Reserva Federal (Fed).

La agenda de los inversores

Estos son los eventos previstos para hoy:

• PMI Industrial: EE.UU., Zona Euro, Reino Unido, Alemania, Francia, Italia, México, Brasil

• EE.UU.: Índice de Empleo ISM, Peticiones Iniciales de Subsidio por Desempleo, Empleo Privado-ADP/Mayo, Despidos-Anunciados-Challenger/Mayo, Productividad y Coste Laboral/1T23, Inventarios de Petróleo Crudo

• Europa: Zona Euro (IPC/May, Tasa de Desempleo/Abr); Reino Unido (Crédito al Consumo-BoE/Abr, Oferta Monetaria/Abr, Aprobaciones Hipotecarias/Abr, Índice de Precios de la Vivienda-Nacional); Alemania (Ventas Minoristas/Abr); Francia (Saldo Presupuestario Público/Abr); Italia (Tasa de Desempleo/Abr, Matriculación de Vehículos/); España (Matriculación de Vehículos/May)

• Asia: Hong Kong (Ventas Minoristas/Abr); Japón (Base Monetaria/May)

• América Latina: Brasil (PIB/T23, Balanza Comercial/May); Argentina (Ingresos Fiscales)

• Bancos centrales: Discursos de Patrick Harker (Fed) y Christine Lagarde (BCE), Saldos de Reserva con los Bancos (Fed), Actas de la Reunión de Política Monetaria del BCE y del Banco de México

🗓️ Los eventos destacados de la semana →

(Con informaciones de Bloomberg News)

Lee también:

Caída de materias primas indica que la desinflación se consolida por ahora

Acciones de emergentes ven peor rendimiento relativo desde guerra comercial de 2019

Acciones japonesas podrían alcanzar máximos históricos en 2025, según BofA