Bloomberg Línea — El gobierno de Panamá dijo que cerrará la mina de cobre First Quantum Minerals en el país después de que el gobierno reciba el fallo del máximo tribunal contra una ley que aprobaba un contrato para la mina, dijo el presidente Laurentino Cortizo.

La decisión frustró las expectativas de que la compañía pueda llegar a un nuevo acuerdo para seguir operando. Las autoridades iniciarán “el proceso de transición para el cierre ordenado y seguro de la mina”, dijo el presidente, luego de que la Corte Suprema de la nación fallara en contra de la minera.

La medida privará al gobierno de una de sus mayores fuentes de ingresos y aumentará las posibilidades de una batalla legal entre la minera canadiense y Panamá en un arbitraje internacional. Cortizo no dijo cuánto tiempo podría tomar el proceso.

⇒ Lee más: Panamá cerrará la mina First Quantum tras fallo judicial: presidente Cortizo

En el radar de los mercados

Las especulaciones en torno a un cambio de política monetaria en Estados Unidos han cobrado nuevo impulso con las señales tranquilizadoras de los miembros de la Reserva Federal (Fed). Esto ha dado un impulso a los mercados de bonos y acciones, así como al precio del oro. Hoy, los operadores evalúan la segunda lectura del PIB estadounidense del tercer trimestre, entre otros datos importantes, y siguen los nuevos discursos de los miembros de la Fed.

🗣️ Señales de la Fed. Las perspectivas optimistas sobre los tipos proceden especialmente del discurso de Christopher Waller, quien se mostró más confiado en que “la política está actualmente bien posicionada” para devolver la inflación al 2%. Austan Goolsbee, de la Fed de Chicago, señaló que la desaceleración de los precios este año era la mayor en 71 años y su colega de Nueva York, John Williams, consideró alentador el descenso. En este contexto, el indicador Bloomberg Global Aggregate de deuda soberana y corporativa registró una rentabilidad del 4,9% este mes de noviembre, camino de alcanzar el nivel más alto desde diciembre de 2008 (6,2%).

✂️ ¿Recortes a la vista? Otro empujón a esta visión de un giro en la Fed vino del inversor Bill Ackman, fundador de Pershing Square Capital Management. Para él, las tasas de interés podrían empezar a bajar en el primer trimestre, antes de lo que se ha señalado en el mercado, con los swaps apuntando a junio o mayo como los meses más probables para la bajada de tasas.

👑 Oro reluciente. El aumento de las apuestas sobre el fin del endurecimiento monetario también impulsó el precio del oro, que el martes (28) alcanzó su nivel más alto desde mayo, con una apreciación del 1,3%. El metal ya ha subido cerca de un 12% desde principios de octubre. Esta mañana, el contrato del metal cotizaba alrededor de los US$2,040.

→ Más sobre los hechos que mueven los mercados hoy

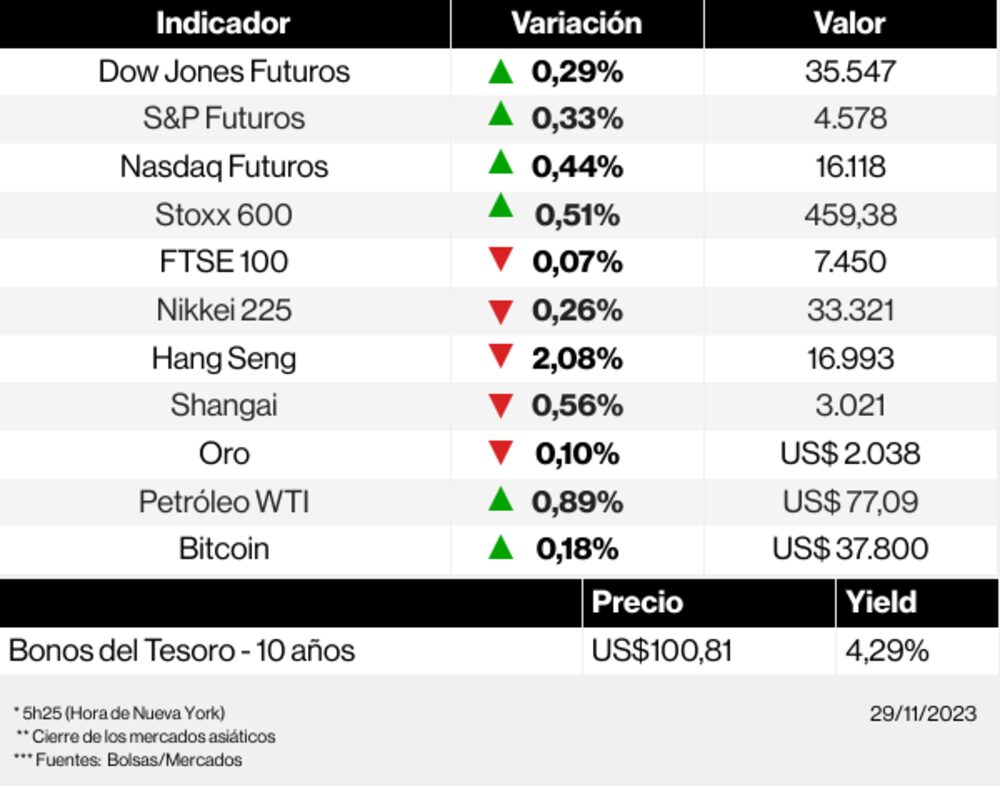

🟢 Las bolsas ayer (28/11): Dow Jones Industrials (+0,24%), S&P 500 (+0,10%), Nasdaq Composite (+0,29%), Stoxx 600 (-0,30%)

Entre los inversores, aumentó la esperanza de que el ciclo de subidas de las tasas de interés en EE.UU. pueda haber llegado a su fin, y que los recortes de tipos podrían comenzar en la primera mitad del año, tras los comentarios de Christopher Waller, gobernador de la Fed. Los precios del petróleo se recuperaron tras tres días de caídas.

La agenda de los inversores

• EE.UU.: PIB/3T23, Gasto de los Consumidores/3T23, Beneficios Corporativos/3T23, Libro Beige, Índice de Compras MBA, Solicitudes Hipotecarias MBA, Precios Subyacentes-PCE/3T23, Balanza Comercial/Oct, Niveles de Inventarios Minoristas y Mayoristas/Oct, Inventarios de Petróleo Crudo, Inventarios de Petróleo-Cushing.

• Europa: Zona Euro (Clima Empresarial/Nov, Confianza de los Consumidores/Nov, Expectativas de Inflación de los Consumidores/Nov); Reino Unido (Crédito al Consumo-BoE/Oct, Aprobaciones Hipotecarias/Oct, Oferta Monetaria/Oct); Alemania (IPC/Nov); Francia (Nóminas/3T23); España (IPC/Nov, Ventas Minoristas/Oct); Italia (IPP, Confianza Empresarial/Nov, Ventas de la Industria/Sept); Portugal (Confianza de los Consumidores y de las Empresas/Nov)

• Asia: Japón (Producción Industrial/Oct, Ventas Minoristas/Oct); China (PMI Industrial, Servicios y Compuesto/Nov)

• América Latina: Brasil (IGP-M/Nov, Deuda Bruta-PIB/Oct, IPP/Oct, Saldo Presupuestario/Oct, Índice de Desarrollo del Empleo-CAGED/Oct, Flujos de Divisas)

• Bancos centrales: Discursos de Loretta Mester (Fed) y Andrew Bailey (BoE), Reunión de Política no Monetaria (BCE)

🗓️ Los eventos destacados de la semana →

Solo en Bloomberg Línea

• Colombia: Salario mínimo en 2024, una discusión que irá más allá de la inflación

• Argentina: La herencia que recibirá Milei en subsidios energéticos y desajustes en el sector

• Ecuador: ¿Qué propone la nueva reforma tributaria planteada por Daniel Noboa?

• México: Reducción de la jornada laboral a 40 horas aún no logra el consenso de diputados

→ Más en la versión e-mail de Línea de Partida:

• Por si te lo perdiste: Muere Charles Munger a los 99 años, quien ayudó a Buffett a construir Berkshire Hathaway | Amazon busca más oficinas en Miami mientras Bezos se traslada al Sur

• Opinión Bloomberg: Cómo Argentina aún podría convertirse al dólar