Bloomberg — Los inversores se están replanteando lo que era la operación preferida en los mercados emergentes a principios de año: apostar por la subida de los tipos de interés a corto plazo cuando la inflación galopante obligaba a los bancos centrales a actuar.

En un momento en que los mercados financieros mundiales se inclinan por estrategias que aprovechen un entorno de recesión, los gestores de fondos afirman que el mundo en desarrollo ofrece algunas de las mejores oportunidades para beneficiarse de la caída de los rendimientos. Parte del atractivo se debe a que las divisas de los mercados emergentes se han visto perjudicadas por la subida del dólar estadounidense, que acaba de empezar a caer desde su máximo en medio de los signos de desaceleración económica.

En la primera mitad del año, la mentalidad predominante se centró en las subidas de tipos, ante la expectativa de que los bancos centrales fueran más agresivos frente a la política de endurecimiento monetario de la Reserva Federal y el aumento de la inflación. Ahora, los inversores empiezan a ver valor en las apuestas de que las economías en desarrollo tendrán que empezar a recortar los tipos de interés para evitar una recesión.

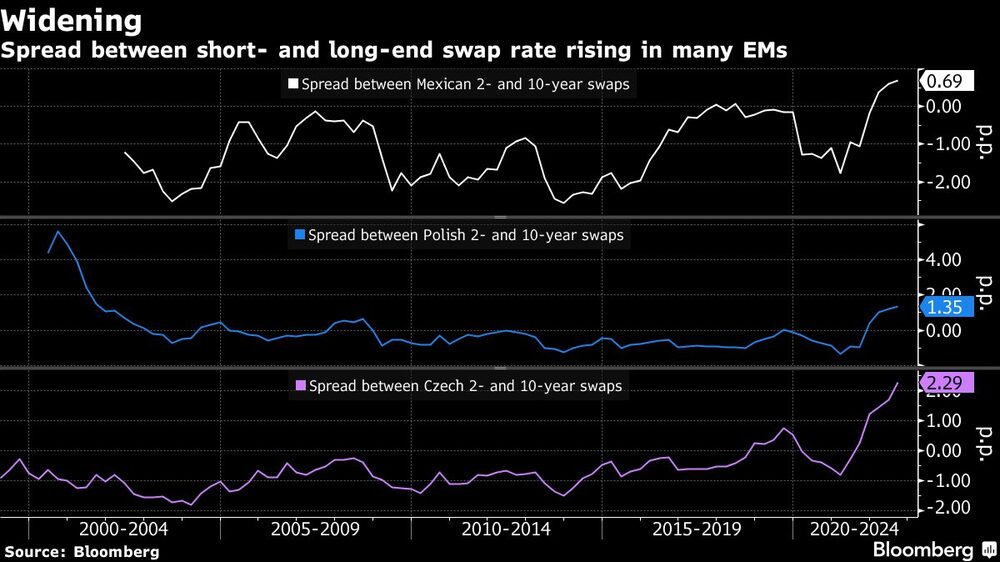

“Hay mucha prima de riesgo en las curvas de los mercados emergentes y los países de mayor calidad deberían ver una oferta de duración por las preocupaciones de desaceleración económica mundial”, dijo Jens Nystedt, gestor de carteras senior de Emso Asset Management en Nueva York. “Se trata de un pico de inflación y de una desaceleración mundial, pero sobre todo de la excesiva prima de riesgo. México destaca junto con Europa central y posiblemente Sudáfrica”.

JPMorgan Chase & Co. cerró recientemente una recomendación de infraponderación sobre los tipos locales, ya que los estrategas del banco se vuelven neutrales, citando las preocupaciones sobre el crecimiento global y la moderación de los precios de las materias primas. El banco está pasando gradualmente de ser pagador -una apuesta que se beneficia de la subida de los tipos de interés- a posiciones aplanadoras en países emergentes de Asia como Malasia y Corea del Sur, así como en Brasil.

Los inversores de todo el mundo están empezando a considerar la posibilidad de asumir un mayor riesgo de tipos de interés, ya que consideran que los bonos se han visto suficientemente afectados y que los tipos a más largo plazo tienen margen para bajar. Los mercados emergentes ofrecerían una ventaja adicional, que es la prima de riesgo en las curvas de bonos y tipos.

“Cuando se avecinan recesiones o una ralentización del crecimiento mundial, los tipos locales de los mercados emergentes suelen ser la clase de activos macroeconómicos de los mercados emergentes que más rinde, y de hecho lo hemos visto claramente en lo que va de año”, afirmó Davide Crosilla, estratega de Goldman Sachs.

Aun así, no todo el mundo está dispuesto a sobreponderar los tipos locales de los mercados emergentes. Arnab Das, estratega de mercados globales de Invesco Asset Management Limited en Londres, dijo que es difícil argumentar una sobreponderación de la duración en los mercados en desarrollo, dado que todavía no se sabe si la inflación ha alcanzado su punto máximo.

“No creo que estemos todavía en la novena entrada”, dijo Das. “Quizá empezaría a poner los pies en las posiciones receptoras, pero no entraría de lleno”, añadió, refiriéndose a las apuestas de swaps de tipos de interés que se benefician de la caída de los tipos.

América Latina es un lugar en el que muchos siguen siendo cautelosos a la hora de añadir receptores, ya que los tipos de los swaps siguen subiendo en medio del creciente riesgo fiscal. Los tipos a largo plazo de Brasil y Colombia subieron el mes pasado, incluso cuando los rendimientos del Tesoro estadounidense a cinco y diez años cayeron.

Aun así, para algunos inversores que quieren adelantarse a la tendencia general, ampliar la duración tiene cierto atractivo. Esperan que los ciclos de subidas de tipos se detengan o terminen, allanando el camino para construir posiciones que se beneficien de la caída de los tipos.

“Algunos mercados emergentes han hecho un buen trabajo gestionando la inflación y subiendo los tipos antes de tiempo”, afirma Whitney Baker, fundador de Totem Macro con sede en Nueva York. “LatAm y Europa del Este están a punto de terminar con las subidas”.

LAS CLAVES EN LOS MERCADOS EMERGENTES ESTA SEMANA

- Los operadores estarán atentos a los datos de beneficios industriales del primer trimestre de China el miércoles, en busca de pistas sobre el impacto de los cierres y reaperturas en la nación.

- Se espera que Colombia suba su tipo de interés de referencia al 9% el viernes desde el 7,5%, según la mayoría de los economistas encuestados por Bloomberg.

- Brasil publicará las cifras de inflación de julio, mientras que México tiene previsto publicar los datos preliminares del PIB del segundo trimestre.

- Los inversores también se fijarán en una serie de indicadores económicos procedentes de Chile, como la producción de cobre, las ventas minoristas y el desempleo. También vigilarán el programa de intervención del banco central.

- La inflación en Sri Lanka, país afectado por la crisis, podría acelerarse hasta superar el 65% en julio, según una estimación de Bloomberg Economics. No ven alivio en el horizonte debido a la escasez de suministros y a la impresión de dinero por parte del Banco Central de Sri Lanka, que intenta ayudar al gobierno a financiar su deuda.

TE PUEDE INTERESAR

- Janet Yellen considera que aún no se ven signos de recesión en Estados Unidos

- Summers dice que la Fed debe tomar medidas enérgicas para frenar la inflación

- Rusia dice que el ataque a Odesa fue un objetivo militar

- Agenda semanal: tasa en Colombia, PIB México, datos de Brasil, subasta en Argentina

- Michele, de JP Morgan, dice que el mercado de bonos ya tiene prevista una recesión